文/言程序

從A股納入MSCI指數、富時羅素指數正式納入A股、滬倫通等開放措施,便可看出中國政府讓資本市場邁向國際化的決心,短期A股可能會因為信心面或消息面的利好而波動加大,中長期而言,在外資監督的力量下,A股勢必愈來愈透明化,外資會愈來愈集中持有白馬股、創藍籌等優質股,對這些優質股的話語權持續擴大;基本面不佳的個股逐漸被淘汰,甚至下市。於是,A股將成為愈來愈健康、有吸引力的市場。

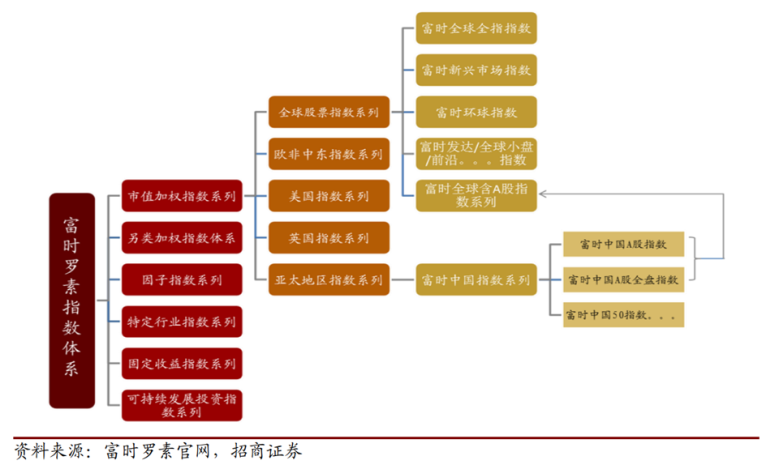

富時羅素(FTSE Russell)是隸屬於英國倫敦交易所旗下、全球數一數二的指數與大數據解決方案供應商,富時羅素指數與 MSCI明晟指數的重要性,不相上下,目前多達 16 兆美元左右的資產都追蹤富時羅素指數,涵蓋全球 99%可投資市場。

富時羅素指數主要包括六大指數,其中又以「富時全球股票指數系列」(TSE Global Equity Index Series)最被關注,此外還包括美國、歐洲、亞洲等地區的指數體系。富時中國指數屬於亞太地區的指數體系,此次A 股納入富時羅素指數, 是指將 A 股進一步納入富時全球股票指數系列(見下圖)。

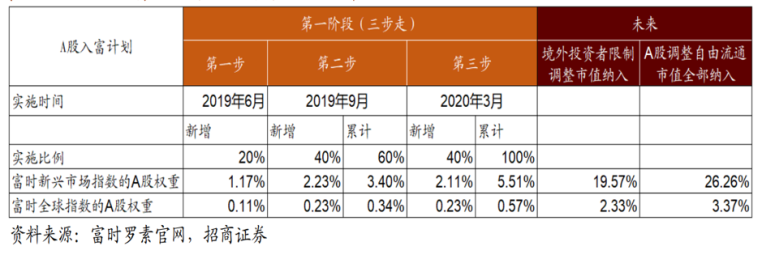

富時羅素指數納入A股後,預計自明(2019)年6月起分三階段開始實施,第一階段A股佔富時羅素新興市場指數比重5.5%,根據招商證券估算,第一階段將帶來約121 億美元(約人民幣823億元)資金,其中包含被動資金680億元、主動資金143億元。

若未來 A 股「入富」比例繼續提高,根據招商證券估算,以 A 股的自由流通市值為參考,A 股在富時新興市場指數和富時全球指數佔比最高可達 26.3%、3.4%,對應增量資金規模最高約 565 億美元,約合人民幣 3842 億元(見下表)。

當前富時中國指數中成分股主要為大盤股和中盤股,看看個股權重排名前 5 大公司(貴州茅台、中國平安、招商銀行、農業銀行和工商銀行),便可知道外資愛好業績具備穩健成長性的消費與金融板塊(見下表)。

可投資市值統計至8/31

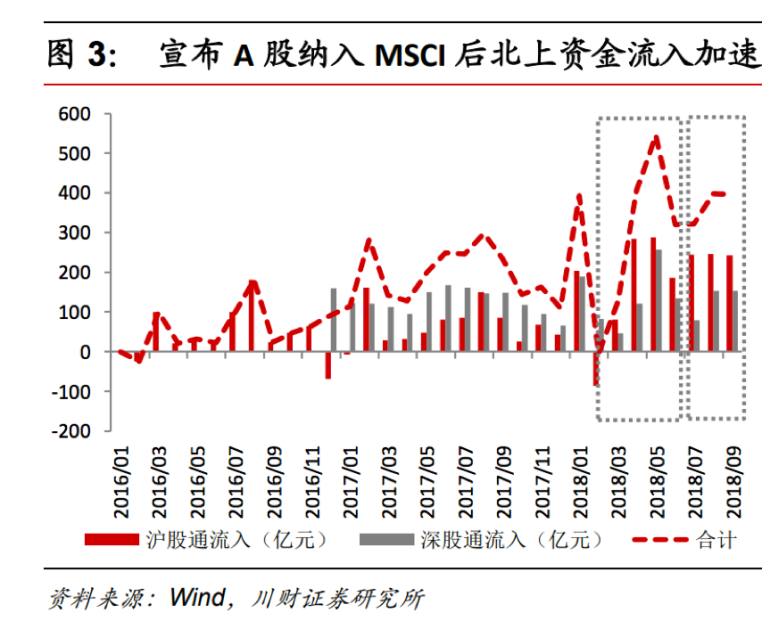

受惠於 A 股納入 MSCI 指數,今年以來,北上資金累計淨流入逾 2300億元,已超過 2017 年全年淨流入的 1997 億元。A 股成功納入富時羅素指數後,勢必吸引更多外資流入,而且,參考 A 股納入 MSCI 指數的經驗,可知外資在正式納入前,就會提前佈局(見下圖)。

觀察今年滬深股通累計淨流入便可發現,1到3 月月均流入金額僅 150 億元人民幣,後來市場預期今年6月A股將順利「入摩」,外資4到5月便加大布局A股力道,期間月均流入金額激增至 440 億元人民幣,但正式入摩後,6到8月月均流入金額反而降至300 億元,9 月則為 132 億元,可見正式生效前,外資提前布局、逢低進場的心態是很明顯的。

另外,4到5月期間的440 億元人民幣均量中,食品板塊便佔去197億元,居次的銀行板塊則佔了92億元,同樣證明了外資愛好業績成長動能穩健的消費與金融板塊。

其實,從A股納入MSCI指數的經驗便可推測,A股「入富」前可能又有一波提前布局潮,所以正式納入前的股市波動反而可能會比納入後高,估計開放滬倫通大概也是類似劇本。

不過,隨著外資布局A股的比重愈來愈高,A股的結構逐漸由散戶為主轉向法人為主,即使每次開放前外資都搶先布局,對A股帶來的波動幅度也會愈來愈低。

另外,外資喜好業績成長穩健、可分紅的優質龍頭股,所以外資繼續向優質龍頭集中的機率高,投資人可提前布局金融、消費業及各行業龍頭,我們估計,金融、地產等傳統行業中,大盤藍籌股將優先受惠,消費、醫療服務板塊中具有行業定價能力的公司也容易受青睞,TMT(資訊科技) 行業則看好業績穩健增長的龍頭股。

言程序現為全球交易私募基金經理、大陸公募基金專戶經理團隊、期貨證劵資管投顧;並為大陸期貨日報、七禾財富、和訊財經專欄作家;央視CCTV期貨時間大賽策略提供者;全國期貨實盤賽基金經理大賽評審;並且多次受邀CCTV證劵頻道、上海第一財經等現場直播專訪。

更多文章