中國7月有兩個重要會議——中國國務院常務會議及中央政治局會議召開,揭示了下半年的政策方向,根據這次政策調整,金融、地產等融資需求大,故先前承受壓力較大的超跌板塊,以及大宗商品等週期性板塊,都可望受益。另外,新經濟產業的優質公司,還是值得持續關注。

根據該會議的結論,我們大致上可歸納出下列方向:

- 政策釋放出寬鬆的訊號:7月政治局會議中表示,要維持穩健的貨幣政策,刪除「中性」的字眼,此外還強調要保持合理、充裕的流動性,故提出六個「穩」的目標。顯見未來市場應該還有更寬鬆的空間。

- 下半年基礎建設有增量空間:4月、7月會議都表示「經濟穩中向好」,但 7月政治局會議增加「外部環境發生明顯變化」的文字,顯示在貿易戰之下,政府對經濟下行風險的擔憂升溫,並提到擴大基礎設施領域補短板(加強、改善最弱之環節)的力度。

- 「去槓桿」轉變為「穩槓桿」:即便要轉向寬鬆,政府仍強調「堅定做好去槓桿工作,把握好力度和節奏」,所以,大方向應該是,短期政策更加寬鬆,是為了應對外部環境的變化,抵禦經濟下行壓力,長期去槓桿的大方向未改變。或許我們可以解讀為,過去的去槓桿政策將漸漸調整為靈活的穩槓桿政策。

- 下半年地產調控仍將延續:本次會議新增「堅決遏制房價上漲」的措辭,控制房市的方向不會改變。

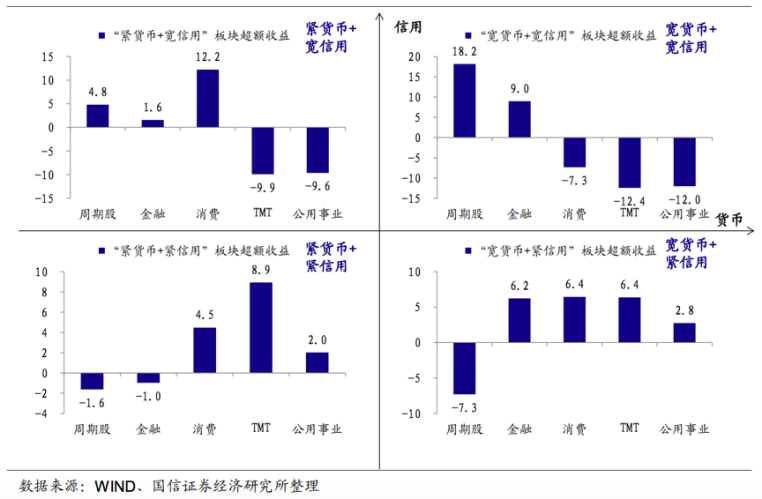

從歷史經驗來看,當國家政策基調是「寬鬆貨幣」、「放寬信用管制」時,金融、地產及大宗商品(鋼鐵、煤炭)等週期性板塊,可獲得更高的報酬率(見下圖)。

「貨幣+信用」大類資產配置中,不同板塊相對收益表現

投資人選擇個股時,建議可以把握下列原則:

- 1.保險、銀行等低估值藍籌股

- 2.傳統週期龍頭,特別是年中財報超乎預期者

- 3.強者恆強的新經濟龍頭,在教育、消費、醫藥等行業中,尋找盈利成長動能與估值可匹配的績優股

人民幣貶值,A股出口型產業受惠程度低

除了政策面的影響外,今年來人民幣匯率波動,對A股的北上資金也造成了明顯衝擊。但從數據來看,近日北上資金對A股仍積極佈局,資金淨流入明顯。人民幣貶值,出口型企業最受益,像是半導體、紡織、家電、通信設備等,不過中長期而言,匯率變動對A股上市公司整體業績影響甚微,主要還是要回歸到產業前景是否成長、個股基本面是否正向。

儘管人民幣一路走低,影響投資人對A股的信心,但7月以來,但外資增持人民幣債券的熱情不減。中央國債登記結算公司(中債登)公佈的數據顯示,外資已連續第17個月增持人民幣債券,持有量較去年同期增長60.9%。可見人民幣跌深後,外資有意願逢低進場,人民幣短期內再度快速貶值的可能性低,人民幣與A股不至於一直維持在低迷走勢,但波動會加劇。

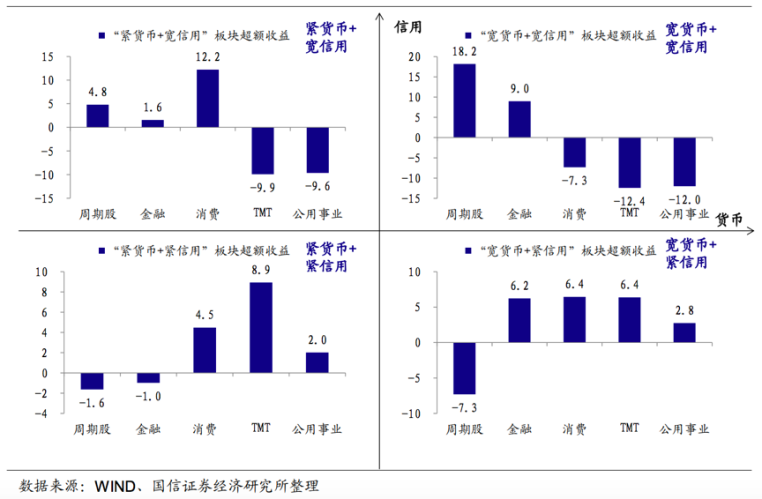

當然,外資對A股的態度,仍值得作為判斷A股走勢的指標,北上資金的變化就很有參考價值。截至7月第四周,北上資金連續四周淨流入,這四周內,主要透過滬股通進入A股,多數時間內,滬市淨流入金額大於深市(見下圖)。

陸股通淨流入金額

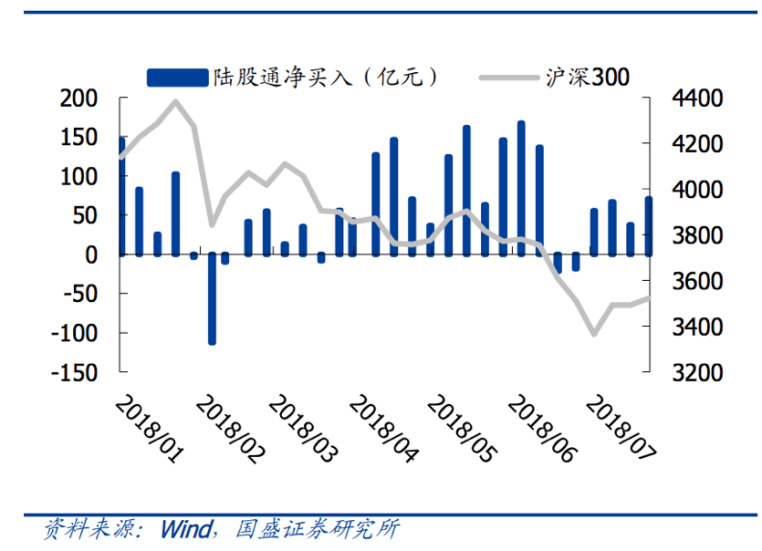

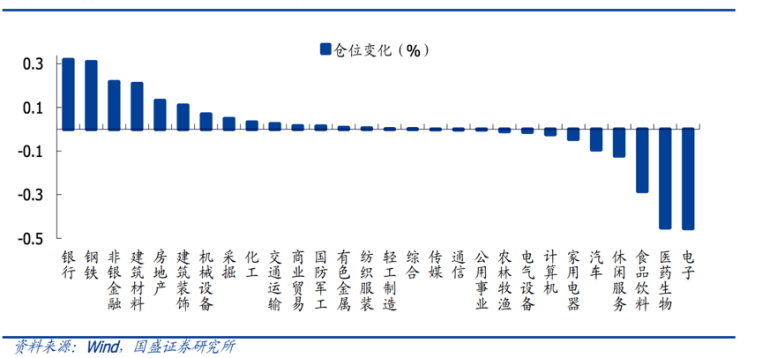

從北上資金的板塊移動來看,金融、週期性產業繼續淨流入,消費板塊則連續第二周遭遇大幅淨賣出。這應當與第2季國內消費數字趨緩,外資有所疑慮,所以轉入業績確定性高、估值合理的金融與週期性產業的藍籌股。7月前四周,鋼鐵、化工、房地產、建材、機械設備等產業,都連續獲大額淨買入(見下圖)。

金融、週期類行業倉位升幅居前

至於人民幣貶值的受惠產業,自然還是出口業。自2018年5月以來,人民幣兌美元的即期匯率由5月初貶值至6月底,跌幅逾5%,部分出口業者便在2018年中報業績預告上修業績盈利預估值,像是半導體、光電材料、紡織製造、家電、橡膠、汽車零部件、其他交運設備、通信設備等。

不過我們還是要提醒投資人,匯率對盈利固然有影響,但只是短期的,根據統計,過去五年(2013到2017年)匯兌損益佔A股整體上市公司當年淨利比例的平均值,僅有0.598%,可見匯率只是個影響力道偏低的因素。

言程序現為全球交易私募基金經理、大陸公募基金專戶經理團隊、期貨證劵資管投顧;並為大陸期貨日報、七禾財富、和訊財經專欄作家;央視CCTV期貨時間大賽策略提供者;全國期貨實盤賽基金經理大賽評審;並且多次受邀CCTV證劵頻道、上海第一財經等現場直播專訪。

更多文章

言起投資週報:A股需政策利多方可反彈 恆指短線27500點有撐

A股掃描:最新《財富》世界500強名單有哪些A股投資機會?