文/言程序

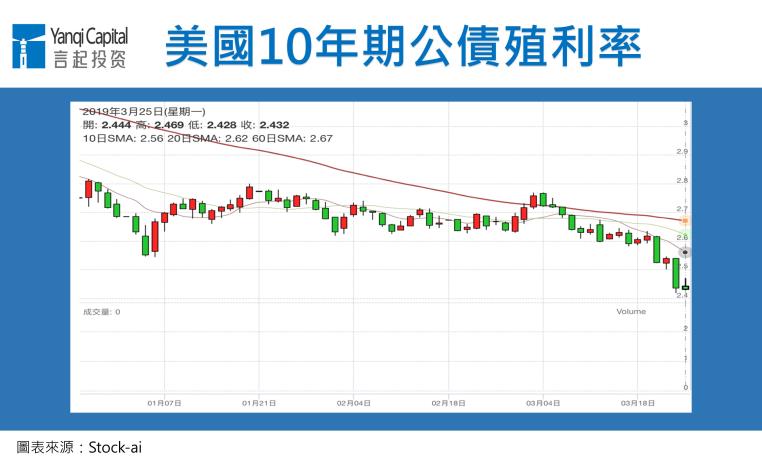

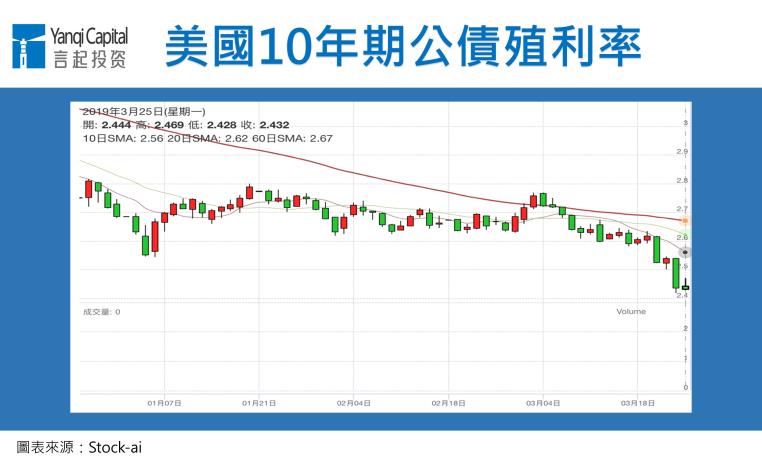

美國聯準會場上周釋出最新聲明,由於「鴿派」程度超乎預期,加上美國與歐洲製造業數據皆疲弱,尤其德國3月PMI跌至44.7,連續三個月低於50榮枯分水嶺,導致美元指數應聲重挫,一度跌破96,美國10年期公債殖利率再度探低,最低一度跌破2.43%(見下圖),為金融海嘯後首次低於3個月公債殖利率水準,亦即所謂的「殖利率曲線倒掛」,這種現象一般被解讀為衰退訊號,於是風險性資產普遍下挫,3月22日美股重挫,創下2019年1月3日以來最大跌幅,VIX恐慌指數一度飆破17。

聯準會的動作,顯示美國經濟確實已受到全球景氣放緩的影響,不過,我們也不能說美國的貨幣政策出現「髮夾彎」,美國的經濟並未倒退,只是成長速度不如去年,所以聯準會將花更多耐心來調整步調,延後升息時點,但是整體貨幣政策方向並沒有改變,只是彈性更大,不再堅持以往的緊縮態度。

當然,這些勢必對美元、美股造成影響。未來美元不容易像去年如此強勢,這將有利於日圓、人民幣等非美元貨幣走升,不過美元指數後勢不能只看聯準會的動作,要同時觀察歐洲的動態,像是英國脫歐、歐洲與中國的多邊關係變化等,若歐元、英鎊因為外在事件而疲弱,基本上資金仍會優先選擇美元來避險。

至於另一大避險資產日圓,想要大幅升值也有難度,畢竟日本正面臨景氣衰退的風險,中長期而言,市場對日圓的青睞度很難超過美元。整體而言,美元指數仍將呈現高檔震盪的盤整格局,要守穩96的難度不高。

美元走勢不如以往強勢,是否讓更多資金流向A股與人民幣?其實今年以來,A股在MSCI指數調高權重、納入富時羅素指數等利好的加持下,吸金動能已非常強,人民幣兌美元也上漲了逾2%。

隨著企業年報及第一季財報陸續揭露,A股不可能一直仰賴資金面的利好,終將回歸基本面,投資氣氛轉趨理性,增量資金流入趨緩的態勢較為明顯,A股上漲的步伐跟著放慢,不過也因為下一波領漲的個股轉向基本面的機率高,A股市場便可以穩健上揚,而非不理性的暴跌暴漲。

類股選擇方面,板塊輪動可能加快,我們估計,除了各產業的績優白馬股外,政府工作報告扶植的新興產業題材性強,也是率先領漲的主流。

人民幣也是一樣。從去年下半年以來,市場消化美國聯準會鴿派聲明的速度都很快,我們說過很多次,今年上半年中國的總經數據可能都會反映中美貿易戰的利空,這會影響投資人對人民幣的信心,所以也不宜因為美國聯準會發表鴿派聲明就大力看多人民幣,估計近一個月會在6.7~6.75兌1美元的區間震盪,升破6.7元不會是常態。

言程序現為全球交易私募基金經理、大陸公募基金專戶經理團隊、期貨證劵資管投顧;並為大陸期貨日報、七禾財富、和訊財經專欄作家;央視CCTV期貨時間大賽策略提供者;全國期貨實盤賽基金經理大賽評審;並且多次受邀CCTV證劵頻道、上海第一財經等現場直播專訪。