文/財富管家

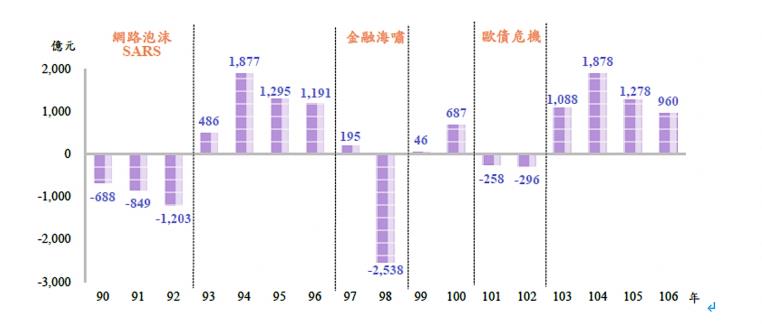

近期財政部公布,107年全國稅收2兆3672億元,占全年預算數的103.0%,也就是超出預算數698億元。從下圖可以得知,若從103年起算,已經是連續五年稅收超徵,因此從去年開始民間「還稅於民」的聲浪此起彼落,但即便政府真的做了,對於每個人財富增長,其實改變不了什麼。

資料來源:財政部統計處

有錢人趁「稅收超徵」做好財務管理讓錢賺錢

倒是從圖中我們可以得知當重大事件像SARS或金融海嘯發生時,稅收就會短徵,也就是說這幾年的稅收超徵某種程度上也代表了景氣回溫、企業獲利增加,而個人可存下來的收入也會變多,因此應該思考的是如何把這些可存下來的工作收入有效運用,變成個人財富資產的一部分,否則哪天景氣開始下滑時才想到要存糧可能已緩不濟急,這是第一個重要的事。

資料來源:財政部統計處

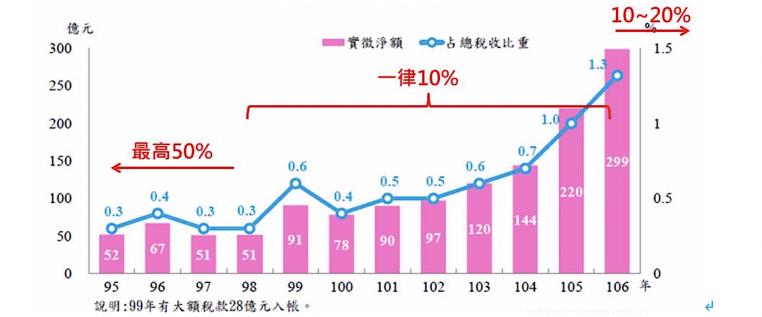

在各項稅目中,近三年來以營所稅、遺贈稅超徵較多。營所稅方面,主要反映景氣回暖,企業收入成長超乎預期;遺贈稅部分,最大的關鍵在於2017年5月12日起,由單一稅率改採10%、15%、20%三級累進稅率,許多富人提前規劃稅務,也反映在稅收,導致2016年超徵206億元;2017年超徵234億元,如下圖

資料來源:財政部統計處

我們可以發現,單就贈與稅來說,雖然稅率上上下下,但稅收卻穩定成長,這似乎有點奇怪,當然可以說是台灣人的財富增加導致,只是從95年的52億到106年的299億,差不多十年期間變成近6倍,而且贈與是要送出去的,並不是像繼承一定會發生,可見除了財富增長之外還有其他原因。贈與稅還只是政府綜多稅目的很小一塊,再觀察其他主要稅收也幾乎都是穩定向上成長,到底是甚麼原因呢?

原因1:政府不斷提升的查稅追稅能力

這幾年可以看到不時會有新聞媒體報出某某人被追繳欠稅多少,例如: 台商匯回盈餘給其子女,遭核課贈與稅5,600萬元;或某企業主被查帳追繳營業稅,有些是可以申請稅務救濟的,但因害怕被限制出境,乾脆繳稅;或因保單規劃不當,遭實質課稅繳納數千萬…等案例。加上近年來類似的有關稅務方面的訴願、行政訴訟基本上勝率都低於10%以下,到最後最好的策略幾乎是趕快繳完稅再賺回來就好。

原因2:稅務政策不斷改變

就以民國98年雖調降遺贈稅率,但也通過了海外所得、調整抵稅空間等,導致稅率下降但稅基擴大,稅收仍然走升;到了106年遺贈稅新制上路前,因稅率將調高,民眾提前贈與,大額贈與及有稅案件增加,全年贈與稅收創新高。另還有100年的奢侈稅、105年的房地合一所得稅、還有富人稅等,如果要降低稅率就擴大稅基、不然就拉高稅率,而且新稅法有時候一改大家又得適應一段時間,有時還搞不清楚時就枉繳了一些稅。

台灣的財富管理發展已經超過15個年頭了,在安排理財規劃時除了重視風險、報酬率、變現力之外,稅務風險的考量絕對是你一定不可輕忽的,小則繳稅了事,重則曠日廢時的稅務訴訟或者爭產官司都可能不小心就毀了一個好不容易建立起來的家族企業!

因此,建議在做理財規劃時應把稅務風險也一起考量進去,尤其若規劃的是整體家族財富時更是如此,當然,最好還能尋求第三方專業人士公正客觀的建議,讓整體家族財富更為穩固。