文/Glenn Freeman

隨著中美兩國政府準備進行進一步的貿易談判,黃金的走勢明顯優於股市的表現,而黃金及銅礦的價格在新的一年出現較為強勁的反彈。

一直以來,中美貿易衝突造成金屬的價格長期普遍承受壓力,主要是市場預期金屬的需求會受到衝擊,尤其中國又是全球最大的金屬消費國。倫敦金屬交易所的銅價來到每噸5,926美元,該價格自2018年6月7,250美元的高點下跌28%,而自10月1日以來則已經下跌4%。

倫敦金屬交易所的鋁價自2018年10月下跌22%,來到每噸1,810美元,比2018年4月的每噸2,597美元高點還低25%。

鋅價也從2018年10月及12月每公噸2,730美元的高點下跌25%至目前每公噸2,460美元。

由於貿易戰緊張引發市場對全球經濟成長前景的擔憂,晨星全球原物料指數(Morningstar's Global Materials Index) 去年下跌18%,且去年第四季原物料價格幾乎全部下跌。晨星產業總監Andrew Lane在2018年底表示:「過去一年原物料類股表現大幅落後於全球股票市場。」

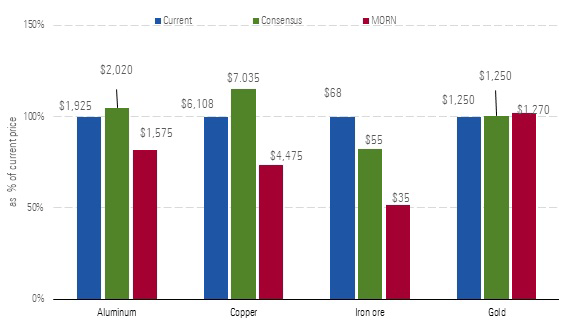

他認為金屬和採礦業的投資機會相對較少,因為中國對金屬礦的需求正發生結構性改變,中國經濟體逐漸轉型為成熟市場,而商品密集型的產業比重也逐漸下降。他表示: 「我們對多數工業金屬的長期價格預期遠低於市場的預期。」

綜觀貴金屬產業,晨星分析師對黃金前景更加看好,主因為黃金是少數與中國固定資產投資沒有直接關連的貴金屬之一。

雖然,Lane並不認為黃金的吸引力會提升,但他相信其他類別金屬的需求成長將會帶動黃金價格在2019年回升至每盎司1,270美元,2020年來到每盎司1,300美元。

他表示:「我們預期中國及印度對珠寶的需求,將有機會填補黃金投資者拋售的缺口」

黃金普遍被認為是在地緣政治不確定性上升時的避險天堂,但當緊張關係趨緩時,黃金價格將順勢回落。

隨著美元上漲,對持有其他貨幣的投資人而言,貴金屬的成本變高,因此過去的經驗顯示,當美元上漲時,黃金價格會下跌。然而,由於市場預期美國的升息周期可能會暫停,使得美元自近三個月低點反彈。

受股市拋售潮及對全球經濟成長前景的擔憂影響,金條價格在近幾周創下自2018年6月來的新高點,來到每盎司1,298美元,但倫敦金屬交易所的黃金價格在10月1日的價格是每盎司1,188美元。

ETF需求推動金屬價格上漲

道富集團(State Street) 在紐約證券交易所上市的SPDR黃金指數基金(SPDR Gold Trust)是全球最大的黃金ETF,雖然在今年1月初有一些資金流出,但其資產規模高達331億美元,仍然是2018年8月以來的最高水平。

MKS PAMP 的交易員近期提到:「ETF在過去幾個月且直到現在都是推動黃金價格上漲的主要推手之一,但由於經濟成長前景的不確定性,及英國脫歐的問題,這個現象在英國及美國更為明顯。」

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。Morningstar 亦有提供投資管理及顧問服務,截至 2017 年 12 月 31 日 ,Morningstar 所管理及給予投資建議的資產約 1,950 億美元。

a