文/Emma Morgan

今年投資市場似乎被一刀劃為兩半:表現極好或表現極糟。這種兩極分散的情形究竟是正常,或是市場反應太過誇張?

從報酬的表現來看,在新興市場不穩定和美國強勢這兩股力量的拉扯下,市場仍處在好壞交雜的情況下。而這個情形廣泛的發生在各種資產類別上-無論是股票、固定收益還是貨幣。股票的表現雖然有顯著的分歧,但從數據的表現看起來仍相當有彈性。

嚴格地對美國與新興市場來進行比較的話,新興市場在1月份到達頂點後便持續受到壓力,最近我們觀察到小幅的反彈,主要是9月份俄羅斯經濟成長超過10%,但印度市場卻在同期下跌了近10%,抵消了這個成長-這還是以美元來計算,若以當地貨幣計價的話,這個表現會更為糟糕。

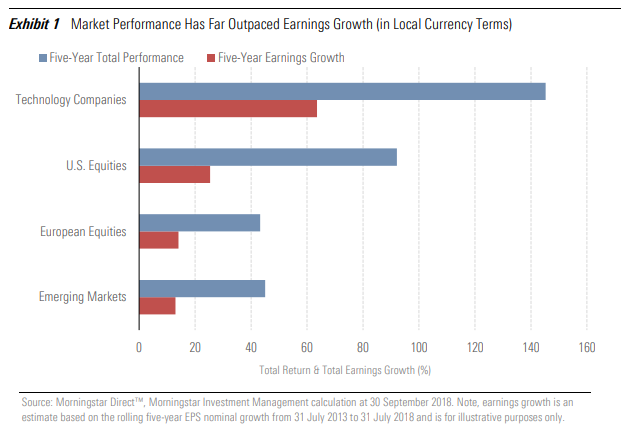

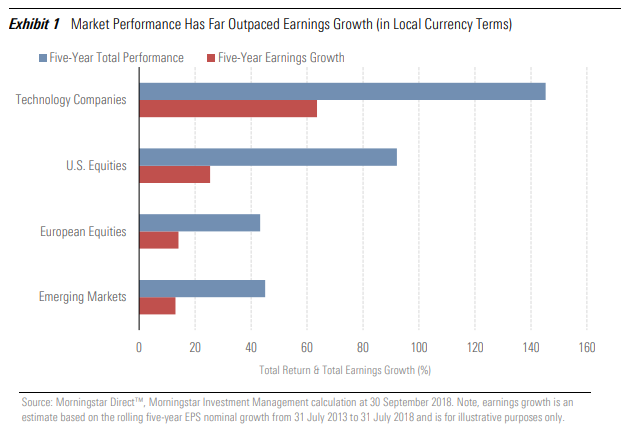

從長期的角度來看,截至2018年9月30日止,整體新興市場股票的五年總原幣報酬率已有45%,但如果以美元計則僅有19%。

相較之下,美國股市現已上漲92%,科技公司甚至飆漲了145%。其他主要地區的表現也各有漲跌,像日本又經歷了一個收紅的月份,而五年報酬高達86%,勝過歐洲的43%,但這些都是以當地貨幣計價。

這會造成什麼影響?

我們已經強調了上圖呈現的是五年的數字,但無論是以一年、三年還是十年來看度,美國與世界其他地區間的巨大差異仍是顯而易見的。以整體的角度來看,對我們的思考產生最深遠影響的正是報酬差異的程度。然而,為什麼會出現這種分歧,以及價格是否反映真實情況。以下,我們提出一些專家們公開討論的觀點與其發展。

從緊張的貿易戰局勢到獲利成長,這種報酬表現的差異一部分或許可用經濟的變化無常來解釋。然而,造成這麼大差異的原因值得我們進一步思考,尤其是針對新興市場貨幣疲軟的狀況。但是,或許答案非常的簡單,就是許多投資人想避開那些明顯面臨風險的資產,像是新興市場和泛歐洲(包括英國)的經濟與政治看起來都還很脆弱。

當然,這些擔憂是合理的,但至少在以分析的相對基礎上來看,現在風險調整後的報酬正處在一個看來相當有利的水平。例如,英國「無協議」脫歐的可能性增加是很值得關注的議題,但其風險卻難以定價。因此,我們認為許多投資人可能會因而卻步,而更傾向於持有市場中較無爭議的部分。

我們難以預測市場,但可以提前做好準備

投資人其中一個重要的工作,就是要了解風險在哪?是基本面的(如:過度使用槓桿),或估值驅動的(即支付了高於資產實際價值的錢)。我們認為後者就和近年來市場一窩蜂追捧表現優異的投資一樣,面臨相似的風險。

我們也應該考慮貨幣所帶來的影響。美元在2018年表現非常強勢,這對投資人的報酬有重大影響。 從前瞻性的角度來看,這帶來了更多不確定性,使避險決策變得更為重要,並加劇了新興市場所面臨的挑戰。

固定收益中也有類似訊息

我們知道當其他條件相同時,債券殖利率上升會使債券價格下跌。雖然,我們盡量不去預測央行的下一步,但利率軌跡肯定是向上走的。而在了解可能結果的範圍時,我們應該要更重視那些遠離緊縮週期的資產,或者是從信用評級的角度來看,選擇能提供最高殖利率並得以用來緩衝危機的資產。

在這種情況下,固定收益是最近深受挑戰的資產類別。先撇開貨幣衝擊不談,2018年固定收益資產類的報酬很微薄,政府債券優於公司債券,再來是新興市場債。但有趣的是,新興市場債在9月份收復了一些先前的損失,這個順序有部分被逆轉了。

總結

我們持續面對一些會影響投資組合決策的問題,但我們的本能一直都在,只是對投資週期的後期影響較為普遍。好消息是,以長期來看,市場會為那些注重基本多角化和估值驅力分析的人創造機會,也正是因善用這種常識性的方法,我們才能確保投資組合的結果與目標保持一致。

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。Morningstar 亦有提供投資管理及顧問服務,截至 2017 年 12 月 31 日 ,Morningstar 所管理及給予投資建議的資產約 1,950 億美元。