根據內政部最新公布去年111年買賣移轉棟數為31.8萬棟,年減3萬棟、年減率高達9%,但繼承移轉棟數達7萬棟、首度達7萬大關,創下歷史新高。顯示繼承集中化這幾年明顯上演中,隨著老年人口增、死亡人數顯著增加,每年出生人口也低於15萬人,過多的不動產繼承給少數的下一代,產生「繼承集中化」現象。另一個討論就是天龍人台北市的繼承棟數佔比也上升,台北市已進入超高齡社會,根據國際定義,65歲老年人口佔比逾20%為超高齡社會,台北市截至去年底,已達20.91%,明顯達標。隨高齡化,繼承移轉棟數也不斷攀升,根據內政部資料,2022年全國「移轉繼承」佔比15%,創歷史新高。

進一步細看全國「繼承佔比」最高的台北市,繼承佔比21%創歷史新高,其他移轉比例「買賣49%、拍賣1%、贈與13%、其他16%」。也就是說,台北市10間房屋移轉就有2間是透過繼承而來,而購屋比例僅佔49%。

面對繼承,當然有遺產可以繼承當繼之,但如果祖輩們傳的是債務大於遺產,繼承者們也不必為此擔憂,民法上有一個債不相傳的實用法律就是”拋棄繼承”

如果遺產大於債務,為何還要辦拋棄繼承?

因為拋棄繼承也是遺產繼承安排的手段,最常發生的就是隔代繼承,當第一代過世,留下的高額遺產,第二代也過人生中場年紀,再繼承未來傳到下一代也是要再課徵遺產稅,何不就直接祖傳孫就好跳過二代直接讓第三代繼承,這就是所謂的隔代繼承!

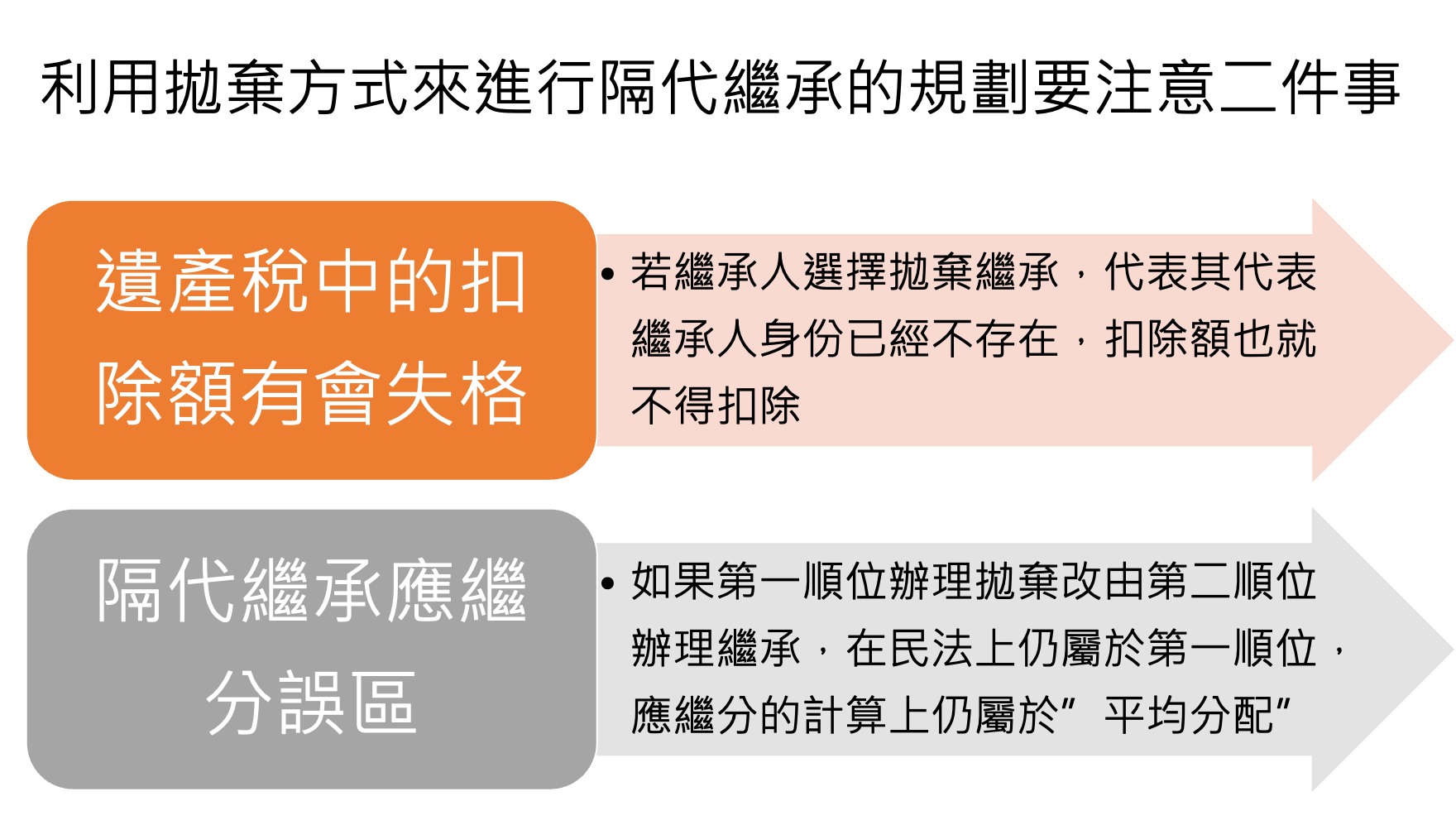

但是運用以拋棄方式來進行隔代繼承的規劃要注意:

一、遺產稅中的扣除額有會失格:由於遺產稅計算中,有配偶及子女扣除額,一旦配偶或子女辦理拋棄繼承,其繼承人身份已經不存在,扣除額也就不得扣除,其中傷最大的是配偶扣除額493萬,以遺產總額2000萬為例,有配偶及兒子,但配偶辦理拋棄讓兒子可以單獨繼承遺產,則遺產稅計算後,遺產總額為20,000,000元-免稅額13,330,000元-成年之直系血親卑親屬扣除額500,000元-喪葬費扣除額1,230,000元=遺產淨額4,940,000元。遺產淨額4,940,000元*稅率10%=應納遺產稅額494,000元。

依上述分析,配偶拋棄繼承須多繳493,000元遺產稅。

但如果是兒子拋棄,讓孫子來繼承,由於卑親屬繼承如未成年,每年可以加計50萬到成年,是不是可以多賺扣除額?

道高還是稅官高,早在遺贈稅法就已經明文規定,如繼承人拋棄繼承則不能扣除。而親等近者均拋棄繼承由次親等直系血親卑親屬繼承者,扣除之數額以拋棄繼承前原得扣除之數額為限。所以兒子拋棄由孫子繼承,還是以兒子的扣除額計算就是50萬!

二、隔代繼承應繼分誤區:由於二代辦理拋棄繼承後有三代繼承,於民法中繼承順為仍屬於第一順位直系血親卑親屬繼承,在應繼分的計算上仍屬於”平均分配”,即三代有多少人一起下去平均分配遺產數額,絕不是大家想的二代多少,三代就多少的類”代位繼承”的算法,決定拋棄前,各家要點一下人頭呦,哪一家生的比較多,二代一拋,就印證了多孫多福氣呦!!

法律是保護懂法律的人,稅法也是讓懂稅法的人才有節稅空間,所以對於自身權利的運用,平時也是要修習的!當然聽享稅,就已經可以打通經脈,讓您有基本功來維護自身權益!

本週享稅專題,謝謝您的收聽,我們下週五享稅專題再會!