整體基金市場表現概述

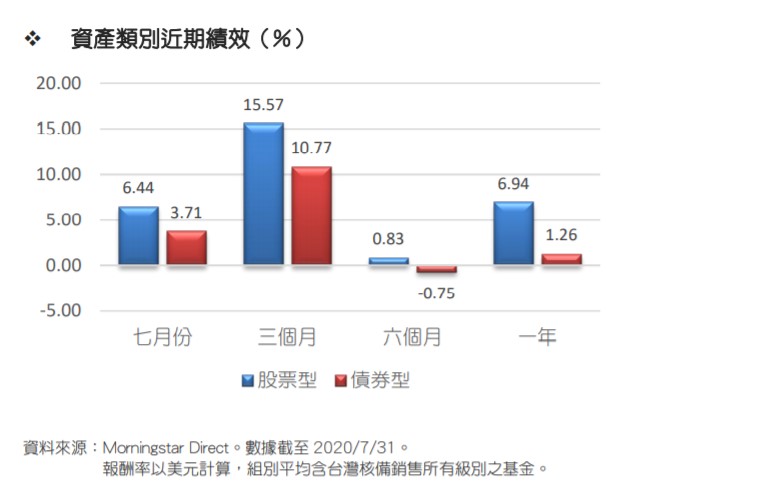

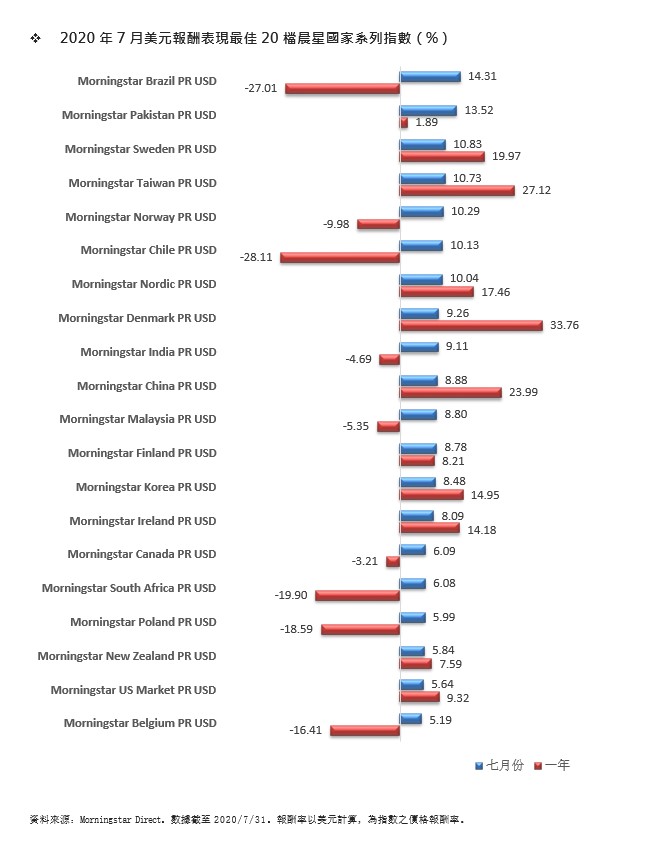

雖然,6 月份因為新冠肺炎疫情的第二波爆 發使得市場漲勢稍見降溫,但 7 月份全球金融市場似乎再度回歸追逐風險模式,主要是投資人預期第二波疫情並不至於改變 各國政府的解封進程,加上各項最新公布 數據亦顯示各國經濟復甦腳步優於預期, 且央行表明短期內不會考慮改變目前實施 的量化寬鬆措施,以致風險性資產在 7 月 份普遍有著良好的表現。在美國股市方面, 隨著國內各地陸續解除防疫封鎖措施,最新公布經濟數據普遍優於市場預期,提振了投資人對於下半年經濟復甦的信心,大型科技股持續獲得投資人青睞,並帶領美 股再創波段新高。歐洲股市呈現漲跌分歧走勢,且整體表現遜於美股,除了受到二次 疫情爆發的影響外,英國與歐盟之間針對脫歐配套措施的談判陷入停滯也打壓了市場情緒。亞洲股市表現仍以大中華市場居於領先,南韓股市也強勢挑戰今年年初的高點,主因外資的積極回補為市場提供了有力支持。債券市場方面,由於各國央行的寬鬆政策與低利率環境短時間內不會有所 改變,投資人預期信用債與政府債之間的 利差仍有縮減空間,因而積極買進收益率 較高的新興市場債券與高收益債券類標的。 整體而言,台灣核備銷售的股票型基金在 7 月的美元平均報酬率為 6.44%,而債券型基金的美元平均報酬率則是 3.71%。

美國股票

雖然,美國國內疫情依然處於十分嚴峻的狀態,不論是每日新增確診人數或死亡人數都在持續攀高,但這似乎並不影響投資 人持有股票的信心,主要是因為聯邦政府與州政府目前並不打算為了防疫而再度採取嚴格的封城措施,且經濟數據也顯示自 從國內各地陸續解封後,美國經濟反彈的 力道較預期更為強勁,促使投資人選擇忽 略第二波疫情對經濟帶來的負面影響。三 大指數中道瓊工業指數與 S&P500 指數在 7 月份分別上揚 2.38%與 5.51%,至於以科技 股為主的 NASDAQ 指數則是上漲 6.82%,並且也再度刷新收盤歷史最高紀錄。觀察美國經濟自疫情爆發以來的表現,由於各地封城措施導致商業活動被迫停止,第二季 GDP 衰退幅度來到 32.9%,創下有史 以來的最差成績,主要反映個人消費支出在第二季下跌 34.6%的影響;但 GDP 的衰退幅度仍然優於市場預期的 34.7%,顯示央行與政府的積極救市措施在一定程度上減緩 了疫情帶來的衝擊。另一方面,美國 6 月 ISM 製造業與服務業指數分別由 5 月的 43.1 與 45.4 上升至 52.6 與 57.2,不僅雙雙重返 擴張區間,且後者更來到自 2 月以來的高 點,反映出隨各地政府解除封鎖措施後,服 務業景氣也立刻跟著快速回升,由於服務 業佔美國經濟比重超過 8 成,因此若未來第二波疫情並未失控到必須採取嚴格封城 措施的程度,預期美國國內經濟應可維持緩步復甦的腳步。

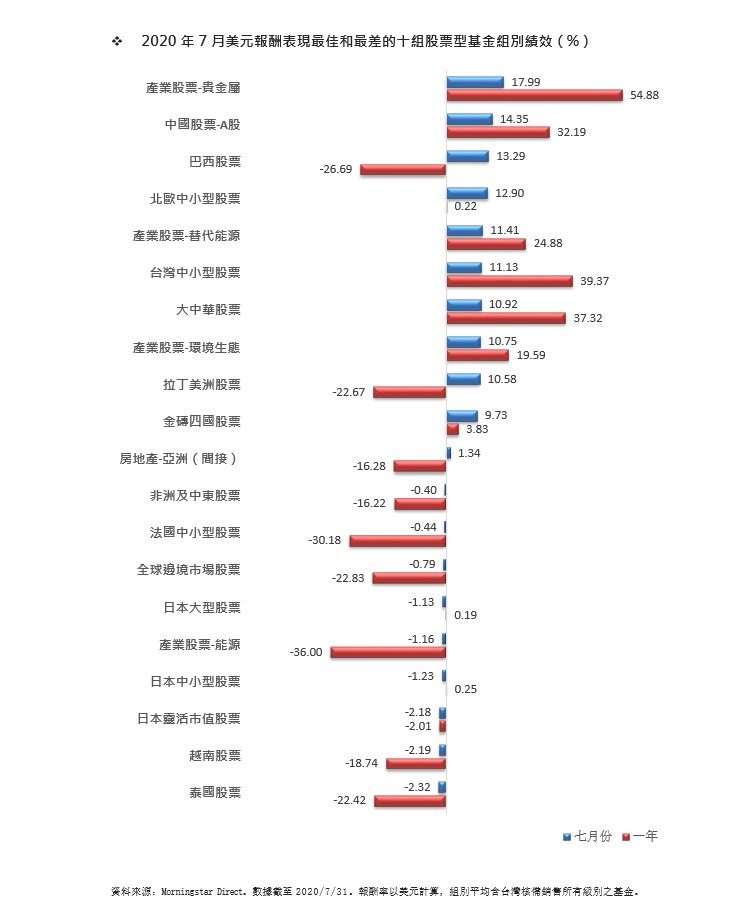

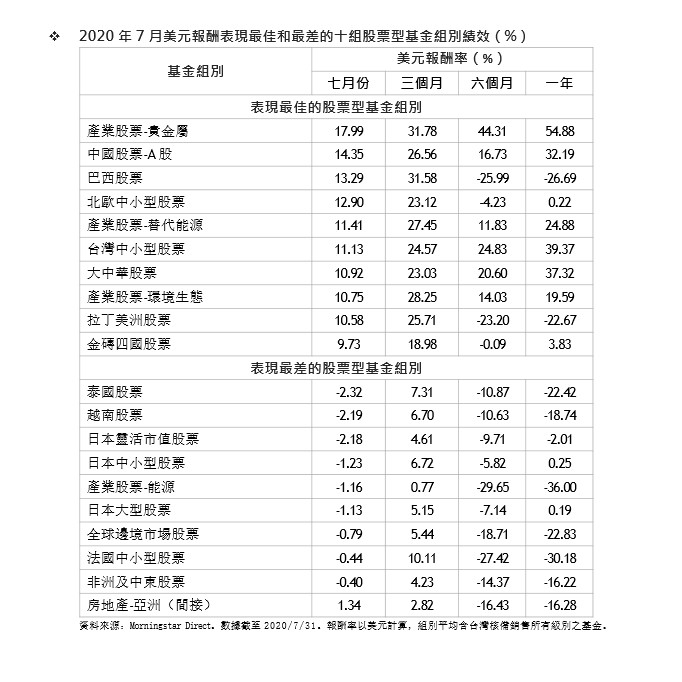

就基金表現來看,美國一般股票型基金在 7 月份的美元平均報酬率介於 4.21%~6.61% 之間,不同類型基金的績效差異不算太大, 反映出 7 月份美股在市場信心恢復下大致上呈現全面上揚的格局,但受到市場追逐風險意識升溫的影響下,大型增長型股票基金的表現居於領先位置,而大型價值型 基金的漲幅則是相對落後。在產業型基金的部份,由於聯準會(FED)重申 在經濟展望充滿不確定性下,FED 在可預見的未來仍將會繼續維持目前各項緊急救市 措施,造成美元匯價持續走弱,進而激勵黃金價格進一步上漲,甚至挑戰每盎司 2,000美元的歷史天價,帶動貴金屬基金組別在 7 月份的美元平均報酬率來到 17.99%,再度勇 奪產業型基金第一名寶座。至於在績效表 現較差的基金類型方面,隨著第二波疫情 在全球各地陸續爆發,投資人預期交通旅遊活動可能再度受到影響,從而抑制原油需求,導致國際油價在 7 月份陷入橫向整 理的局面,能源公司的股票也因此未能獲 得買盤青睞,以致能源基金在 7 月的平均 報酬率為 -1.16%,是唯一交出負報酬率的 產業型基金組別。

歐洲股票

相較於美國經濟反彈速度優於市場預期的 表現,歐洲經濟的復甦前景則是充斥較多 的不確定性,不僅金融、能源、汽車、航運 等歐洲經濟的主力產業仍須面對二次疫情 帶來的潛在衝擊,且總額達到 7,500 億歐元 的歐盟紓困方案也耗費多時才獲得會員國 的表決通過,加上英國與歐盟之間針對脫 歐配套措施的談判又再度陷入僵局,諸多 負面因素都打壓歐洲投資人的樂觀情緒, 使得歐股表現與美股出現落差。歐洲三大 指數中的德國 DAX 指數在 7 月份下跌 0.2%, 法國 CAC40 指數下挫 3.09%,至於英國富時 100 指數的跌幅則是來到 4.41%。

從經濟數據來看,歐元區第二季 GDP 大幅下滑 12.1%,為自 1995 年有紀錄以來的最大 降幅,區域內最大的兩個經濟體德國與法國同樣陷入嚴重衰退,第二季 GDP分別比 去年同期減少 11.7%與 19%,均為有史以來 的最差成績。不過,由 IHS Markit 調查的歐 元區製造業與服務業採購經理人指數(PMI) 在 7 月份相繼回升至 51.1 與 55.1,分別創 下 19 個月與 25 個月的新高,顯示隨著商業 活動的重新開放,歐元區的產出與消費已 開始顯露復甦跡象。儘管如此,近來歐洲 國的疫情也有再度復發的現象,包括比利時與西班牙的新增確診病例出現急升現象, 兩國政府均警告或有二度封城的可能性。 另外,英國近日的感染人數也創下一個多月來的單日新高,迫使英國政府宣布對比利時與盧森堡實施禁止入境措施,並警告 不排除針對更多歐洲國家加強邊境管制, 若接下來疫情持續失控,恐對正在復甦中 的歐洲經濟再度造成另一次打擊。

在基金表現方面,區域型歐股基金在 7 月 份以美元計算的平均報酬率介於 3.85%~ 7.58%之間,其中同樣以歐洲大型增長型股 票基金的表現最佳,績效落後者則包括新 興歐洲股票基金與歐洲股票收益基金,值 得注意的是,上述基金組別績效明顯優於 歐股指數的漲幅,主要是反映歐元兌美元 匯價的升值所產生額外匯兌收益,若是以 原幣計算,歐洲大型增長型股票基金的平 均獲利僅 2.86%。至於在單一國家的部份, 北歐中小型股票基金以 12.90%的美元平均 報酬率居於領先,而法國中小型股票基金則持續表現墊底,過去一個月以美元計算 的平均報酬率為 -0.44%,反映出法國經濟 自疫情爆發以來的悲慘處境。

亞洲股票

7 月份,亞洲股市表現與歐股情況類似,雖然美元走弱促使外資回流亞洲地區,並支撐大中華市場與南韓股市走出新的一波漲勢,但日本與部分東南亞國家則是出現第二波疫情再度爆發的現象,導致這些市場的投資情緒遭到打壓,但整體而言亞洲各國股市仍是呈現漲多跌少的局面,且平均漲幅略優於歐美已開發市場。 觀察亞洲各國股市的表現,大中華市場再 度扮演亞洲地區的領頭羊角色,中國股市 在壓抑多時後,從 7 月初開始迎來一波急 漲走勢,上證指數突破 3,000 點關卡後吸引 散戶資金大量湧入,帶動上證指數在 7 月份大漲 10.90%,中國經濟在疫情獲控制後的 穩定復甦與政策的積極作多,均是支持陸股漲勢的主要原因。除陸股以外,台股因指標權值股-台積電調高財測展望後,吸引外資大量回補,不僅台積電股價大漲創下歷史新高,同時也帶動加權指數在 7 月份上 漲 8.98%。至於兩岸三地市場,僅港股持續受到港版國安法與美中關係緊張的政治因素干擾,加上香港本地疫情也有再度復燃的跡象,以致香港恆生指數在過去一個月 的漲幅只有 0.69%;而在大中華區域以外, 各國股市表現多半與當地的疫情控制狀況 有著正向連結,像是日本在經濟解封後最 近已連續多日的新增確診人數突破千人以 上,菲律賓亦創下單日新增 5,000 病例的新 高紀錄,迫使兩國政府必須考慮恢復實施 嚴格封鎖措施,受此影響下日經指數在 7 月 份下跌 2.59%,菲律賓股市則是下跌 3.89%。 就亞洲股票型基金的績效來看,區域型股 票基金在 7 月份的美元平均報酬率介於 3.60%~10.92%之間,其中大中華股票基金 在台、陸股市聯袂大漲下表現再度居冠,而 太平洋區不包含日本股票基金的平均績效 則是相對落後。在單一國家或市場的部份,中國 A 股基金與中國股票基金在 7 月份分 別為投資人提供 14.35%與 9.40%的美元報酬 率,台灣中小型股票基金與台灣大型股票 基金的平均獲利也來到 11.13%與 9.40%,表現優於其他亞洲單一國家基金。至於表現 最差的組別,則是東協市場中的泰國股票 基金與越南股票基金,7 月份以美元計算的 單月平均報酬率分別為 -2.32%與 -2.19%。

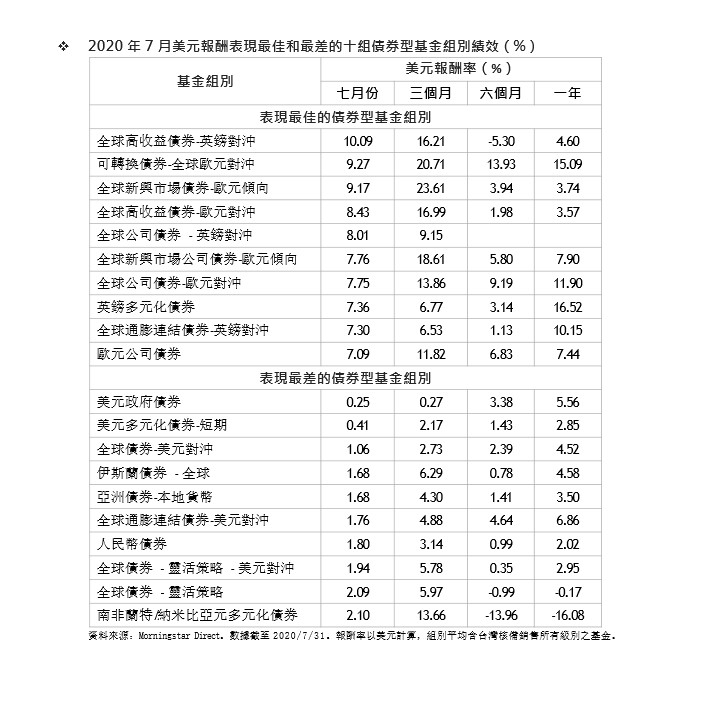

債券市場

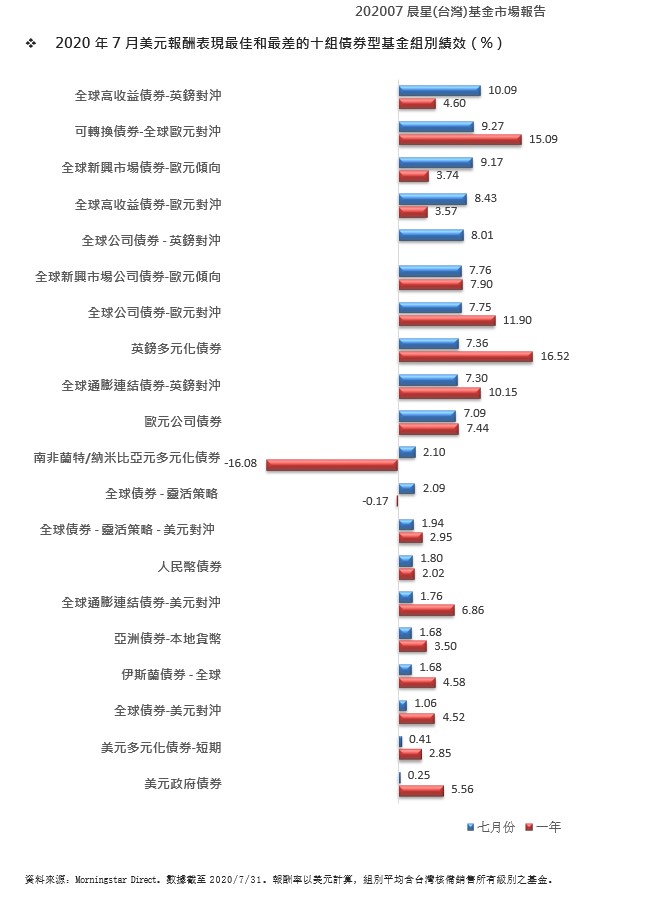

儘管 7 月份國際股市重返上揚格局,但債券市場並未因此表現受挫,除了反映歐、美、 日央行同步實施的量化寬鬆政策,所釋出的龐大資金幾乎流向所有金融資產外,全球各地陸續爆發的第二波疫情也促使部分心存疑慮的投資人選擇將資金投入債券市場。不過,在 FED 暗示零利率政策可望持續至明年的情況下,隨著美元匯價持續走弱, 市場追逐風險意識升溫,7 月份整體表現仍是以風險程度較大的信用債市表現相對較佳,而政府公債與投資級債券的價格亦獲得一定的買盤支持。 由於 FED 在最近一次的利率決策會議中,不僅維持零利率政策不變,並重申疫情在中期帶給經濟前景相當大的風險,因此指標利率將繼續保持在接近零的狀態,直到經 濟狀況可度過疫情的影響,該項聲明內容加強了投資人對於資金行情可望延續的預 期心理,並因而再度追逐市場中收益率較 高的券種。觀察各類型債券基金在 7 月份 的表現,高收益債券基金與新興市場債券 基金普遍績效突出,前者以美元計算的平 均獲利介於 2.24%~10.09%之間,後者則落 在 2.75%~9.17%的範圍,表現與股票型基金 十分接近。另外,在股市勁揚的情況下,與股市連動程度高的可轉換債券的價格也同 步向上攀升,可轉換債券基金在 7 月份約有 3.79%~9.27%不等的美元平均報酬率。

相較於高風險的高收益債券、新興市場債與可轉換債券,投資級債券與政府公債雖 然較難吸引追逐風險的買盤投入,但大致上仍能為投資人提供一定的正報酬,即使 績效墊底的美元政府債券基金,在 7 月份 的平均漲幅仍有 0.25%。此外,美元的走弱 也明顯反映在債券基金的表現上,以美元 計價的債券基金由於未能獲得額外的匯兌 利益,在 7 月的平均績效普遍不如非美元 計價基金,除了美元政府債券基金外,像是 美元短期多元化債券基金與全球債券-美元 對沖基金的平均報酬率分別只有 0.41%與 1.06%,表現均落居後段班的位置。

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。Morningstar 亦有提供投資管理及顧問服務,截至 2017 年 12 月 31 日,Morningstar 所管理及給予投資建議的資產約 1,950億美元。