文/財富管家投資團隊

被稱作全球版肥咖條款的《共同申報準則》(CRS),共有 101個國家承諾加入。2017年9月30日起,第一批共53個國家正式實施,這紙全球追稅令,讓有大筆資產在國外的有錢人個個聞聲色變。面對未知,最好的辦法是以理解代替恐懼。首先,讓我們先搞懂CRS到底是什麼?

對退休規劃+家族財富管理有興趣的,歡迎參加「保值收息,理財樂退」講座名額有限,免費→報名去

為何需要CRS?

自從2014年美國實施FATCA席捲全球,要求全世界國家向美國國稅局申報美國人帳戶等相關資訊,這幾年確實讓美國追回了不少稅款。也因此各國政府發現稅務資訊確有其互相流通之必要,只是過去由於各國稅制不同,資訊又無法互相交換,導致潛藏不少避稅空間,富人們因此將資產移到海外避稅。而CRS就是各國政府透過交換訊息,讓全球金融帳戶透明化,以防堵利用海外帳戶跨國逃 稅和不合理避稅的行為,讓藏匿在海外免稅天堂的所得能夠核實課稅,故CRS又有「全球版肥咖條款」之稱,海外資產透明化已是不可抵擋的世界趨勢。

CRS 來勢洶洶,資產投放美國為上策?

2018年9月中國正式啟動CRS,列入CRS的澳洲、紐西蘭等國已先後凍結了數千個華人帳戶;香港地區的匯豐等銀行也凍結了部分帳戶。被凍結帳戶的客戶,將面臨稅務機關的罰款、訴訟;涉及欺詐、造假、逃稅的,將負刑事責任。而美國沒有參與CRS,與中國還沒有開啟涉稅信息交換。因此持有美國綠卡的華人,把資金或金融資產放在美國,美國不會透露給中國政府。

例如:美國壽險不受肥咖和CRS約束,早在2012年,美國肥咖條款規定:一旦成為美國公民或拿綠卡,就要申報海外資產,全球追稅。那時候來美的中國富豪,在大陸多有大量資產,須向美國政府繳納大筆稅金。因此造成很多媽媽帶孩子來美讀書、拿綠卡、等公民;先生不辦綠卡,財產權在先生身上,從而避開海外資產稅。

通常先生會購買美國人壽保險,到先生過世時,在美國的太太可以領到1000~1500萬的理賠金,這是免稅的終身收入,不受肥卡條例約束。當然這部分金融資產,現在也不受CRS影響。同時美國的理財產品比較穩定,固定收益 4.15%,有些指數收益達到8%以上。而且美國人壽保費便宜, 只有中國大陸的1/5;人壽保險在美國還享有司法豁免權。

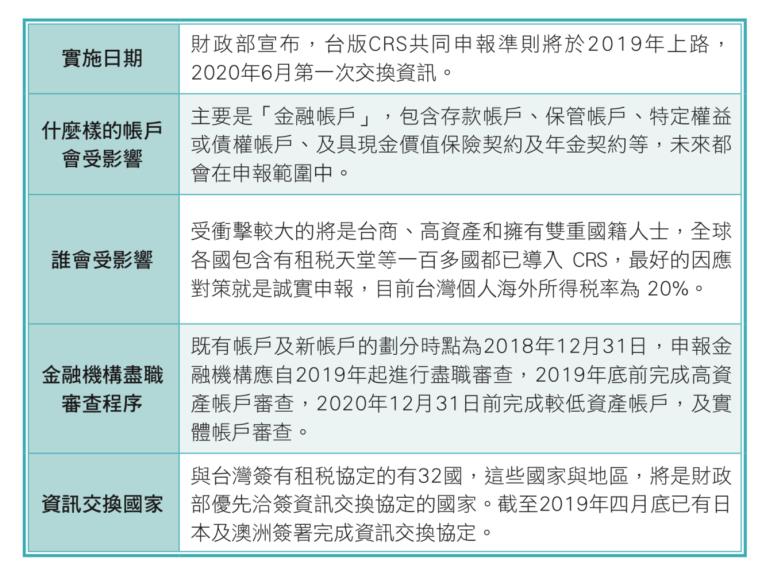

台灣版CRS

值得留意的是,台灣因未加入CRS多邊公約,但仍可以和部份國家簽訂兩邊主動交換金融資訊之合約,雖說可以從國人主要往來的國家或地區一一簽訂來達到與加入CRS多邊公約差不多的效果, 但這段期間部分有海外收入的國人恐怕得面臨雙重課稅的後遺症,尤其在《兩岸租稅協議》懸而未決暫無法生效下,雙方稅務資訊無法交換,將使在大陸的台商、台幹恐遭雙重課稅,「一頭牛被剝兩層皮」,也會加重台商、台幹的負擔。

家族財富管理講座,如何應對CRS租稅查核,名額有限,免費入場→報名去