晨星發表2021年6月「基金市場半年報」,回顧上半年股市及債市的狀況,以及各類型基金的表現。

債券市場

隨著歐美疫情逐漸趨緩、各國政府紛紛祭出大規模紓困方案,但全球債市並未因此而受惠,整體債券型基金於上半年表現明顯落後於股票型基金。由於各地陸續解封後,出現消費支出需求強勁反彈,但在供應鏈瓶頸問題尚未解決的情況下,供需失衡使得物價開始顯著上揚,投資人擔憂通膨升溫壓力下將迫使各國央行貨幣政策由鬆轉緊,因而帶動公債殖利率快速向上攀升,美國 10 年期公債殖利率由年初的 0.92%一度衝高至逼近 1.8% 的水平,之後雖在央行官員反覆重申不會急於升息的言論下,緩步回落至 1.4%~ 1.5% 的區間,但年初那一波的賣壓對債市的傷害已經造成,包括政府公債與投資級企業債均出現顯著跌幅。

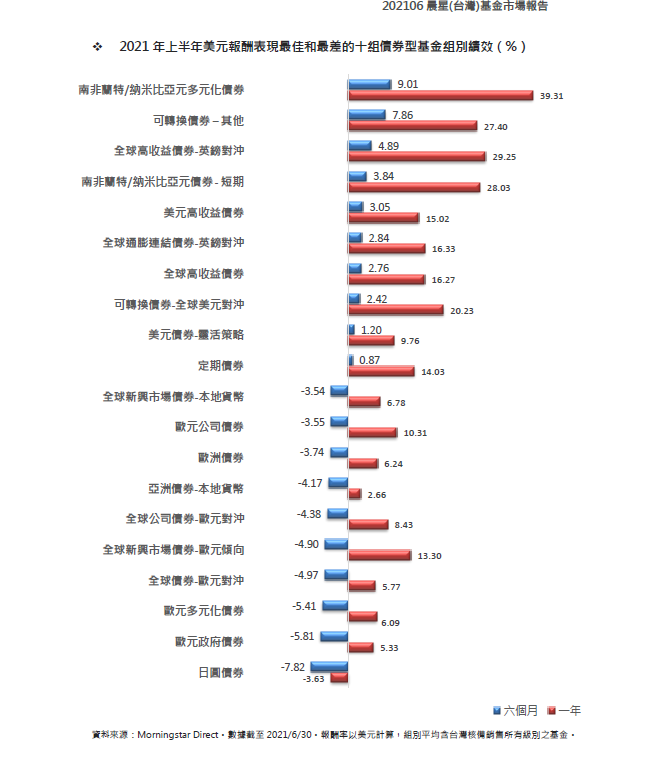

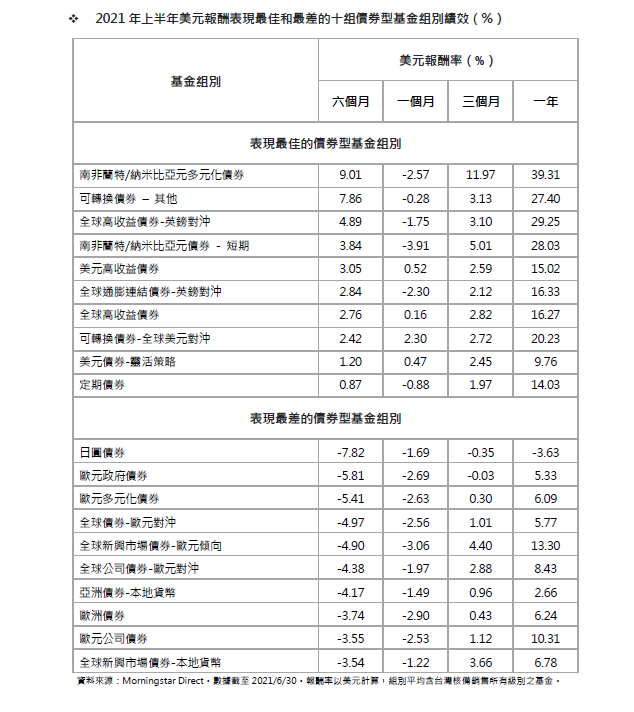

所幸,全球經濟復甦腳步加快,與景氣變化呈現正向連動的可轉債與高收益債仍然獲得許多資 金的青睞。以不同類債券型基金的美元表現來看,上半年績效前十名的組別中,可轉債基金與高收益債基金分別佔據 2 席與 3 席位置,但若是以原幣來排序,將有 3 類可轉債基金與 5 類高收益債基金擠入前十名之列,反映出儘管上半年的大環境對債市相對不利,但投資人傾向追逐風險的投資標的,因而對可轉債基金與高收益債基金帶來有力的支撐。除了可轉債基金與高收益債基金外,受到通膨持續升溫的影響,具備抗通膨效益的通膨連結債券也有著不錯的表現。

在績效表現相對落後的基金組別部分,日圓債券基金與歐元政府債券基金上半年美元平均報酬率分別為-7.82% 與 -5.81% ( 原幣報酬率- 4.9% 、- 2.82%),表現居所有債券型基金之末位,除了受公債殖利率反彈的影響外,日圓對美元貶值超過 6%,而歐元對美元貶值約 3% 也是拖累該二組別美元報酬表現的原因。此外,在上半年美元計價績效最差的 10 類債券型基金中,有高達 6 種基金類型都是以歐元計價,由此也可看出匯率變動對債券型基金報酬表現所帶來的影響 。

關於 Morningstar 亞洲及 Morningstar, Inc. Morningstar 亞洲是國際獨立投資研究機構 Morningstar, Inc.旗下的子公司。Morningstar, Inc.是全球目前最主要的投資研究機構之一,業務遍及北美、歐洲、澳洲及亞洲,為一般投資人、投資顧問及機構投資者等專業人士提供專業的財經資訊、基金、股票的分析及評級,並致力於發展具實用性、操作簡易及功能顯著的分析應用軟體工具及服務等。Morningstar 提供的投資數據資料超過540,000 個項目,包括股票、基金及其他投資產品,同時亦為證券、指數、期貨、期權、商品、貴金屬、外匯及財資市場超過 1,900 萬項即時數據。Morningstar 亦有提供投資管理及顧問服務,截至 2017 年 12 月 31 日 ,Morningstar 所管理及給予投資建議的資產約 1,950 億美元。

延伸閱讀》

加入i玩錢網站,免費下載金錢教育練習單,請點連結