2020 年第一季,全球金融市場遭遇有史以 來最大的黑天鵝,在 2019 年底於中國湖北 省武漢市現蹤的新型冠狀病毒肺炎(COVID- 19)疫情,在短短三個月內已經蔓延至全球 175 個國家與地區,並造成至少 50 萬人感 染及 2 萬多人喪生,由於多個國家為了遏 止疫情擴散而紛紛採取封城措施,引發投資人恐慌情緒驟然高漲,並紛紛拋售各類 資產以求變現,因而導致股、債市同步出現 大跌走勢。

在美國股市方面,隨著美國境內 新冠肺炎確診病例大幅攀升,甚至超越中國成為全球疫情最嚴重的國家,美股出現 恐慌性的拋售潮,從 2 月初創下的歷史高

點迅速跌入熊市格局。

歐洲疫情以義大利 為中心迅速向全歐蔓延,包括義大利、西班牙、德國、法國、英國相繼宣布實施封城, 對於歐洲疫情與經濟前景的擔憂使得歐股 亦跌至近 7 年新低。

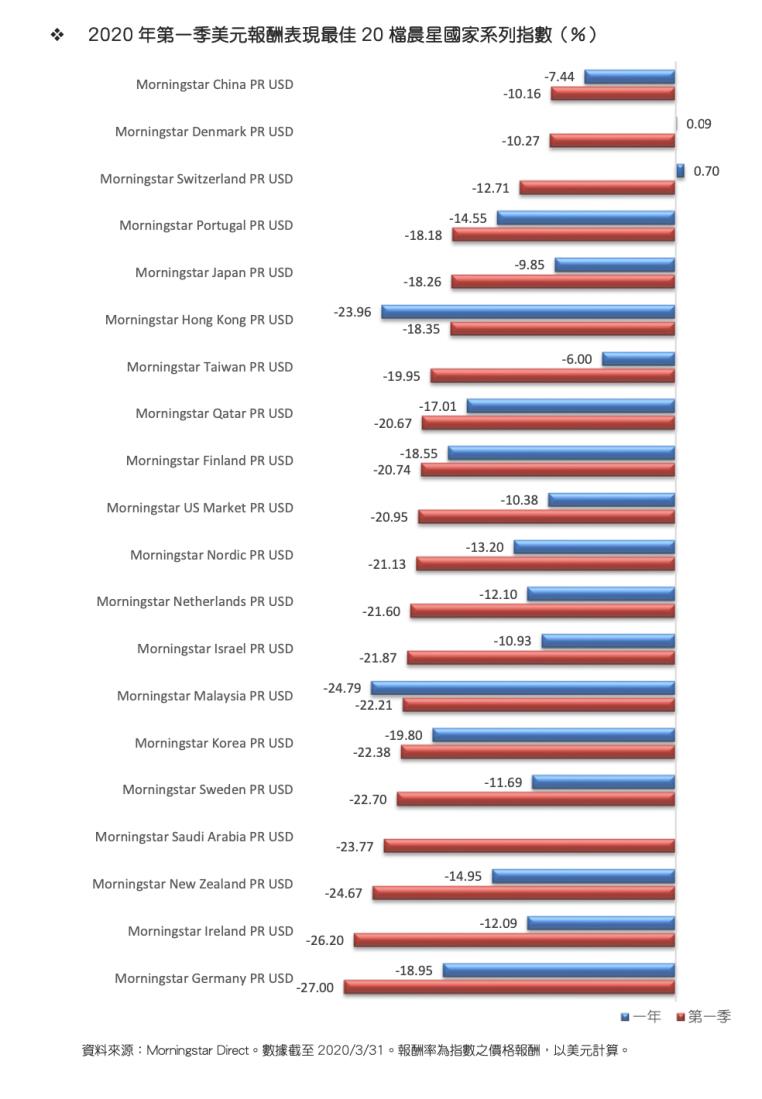

在亞洲股市方面,雖然新冠肺炎疫情始於中國,不過大中華地區 因過去有對抗 SARS 疫情的經驗,此次疫情 反倒能夠獲得一定程度的控制,也使得大中華股市在過去三個月得以呈現相對抗跌 的走勢。

至於債券市場,在此波疫情中未能 因為各國央行的同步降息而受惠,主要是 投資人在極度恐慌下不願承擔任何風險, 並拋售所有能夠變現的資產,造成債市也與股市同步下跌的狀況,僅美國政府公債 成為全球資金選擇的最後避風港。

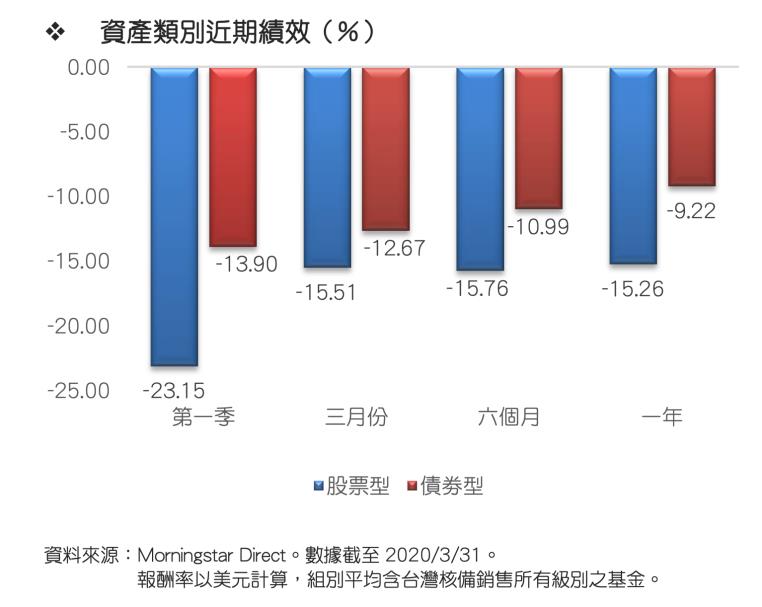

整體而言,台灣核備銷售的股票型基金在第一季的美元平均報酬率為-23.15%,而債券型基金的美元平均報酬率則是 -13.90%。

美國股票

美國股市第一季走勢呈現大起大落,原本受惠於美國與中國達成第一階段貿易談判 協議,美股在樂觀情緒帶動下於 2 月初再 度寫下歷史新高。不過,隨著新冠肺炎疫情 逐漸從中國境內向外界擴散,美國本土亦 在大幅提高檢測能力後開始浮現大量確診 病例,到 3 月下旬確診病例數已經突破 10 萬人,成為全球疫情最為嚴重的國家。同時, 紐約州與加州等經濟大州為了控制疫情, 相繼宣布採取封城措施,投資人擔憂美國經濟在疫情影響下將重返大蕭條時期,導 致股市湧現恐慌性賣壓,市場在短短 19 天 內便從歷史高點下跌超過 20%,創下有史以 來最快跌入熊市的紀錄。累計第一季期間 道瓊工業指數與 S&P500 指數分別重挫 23.20%與 20.00%,至於以科技股為主的 NASDAQ 指數因為投資人看好部分科技公司 獲利仍將受惠於線上業務的增加,整體指數呈現相對抗跌,第一季跌幅約為 14.18%。

隨著新冠肺炎疫情在美國境內迅速擴散, 以及多個州政府為此宣布採取封城措施, 美國國內的生產與消費活動被迫暫時中止, 尤其服務業受創最深,大量臨時工與兼職 人員也因此失去工作,據勞工部統計截至 3 月 21 日為止當週的初領失業救濟金人數由 前一週的 28 萬人暴增至 328 萬人,創下有 史以來的最高紀錄。另外 IHS Markit 公布的 3 月份服務業採購經理人指數也從前一個 月的 49.4 驟降至 39.1,凸顯美國經濟正面 臨的嚴峻挑戰,雖然美國聯準會(FED)採取緊 急降息措施並推出無上限的量化寬鬆(QE) 政策,國會亦迅速通過了規模高達 2 兆美元的財政刺激方案,但恐怕仍無法避免美國經濟在上半年陷入嚴重衰退,多家投行已預測美國 GDP 在第二季將會出現兩位數 的下滑幅度,其中具指標性的高盛更是悲觀認為美國經濟將在第二季衰退 24%。

在經濟前景一片黯淡以及美股跌入熊市的情況下,美股基金的績效自然慘不忍睹,第一季期間美國一般股票型基金以美元計算的平均報酬率介於 -15.68%~ -29.62%之間, 由於投資人預期中小企業較難在經濟大蕭條時期存活,因此在這一波拋售潮當中,中小型股票也面臨到較大的賣壓,導致美國 中型股票與小型股票基金在第一季的表現 嚴重落後,然而大型科技股因為獲得投資人低接買盤支撐,使得大型增長型股票基 金的平均虧損幅度相對較小。

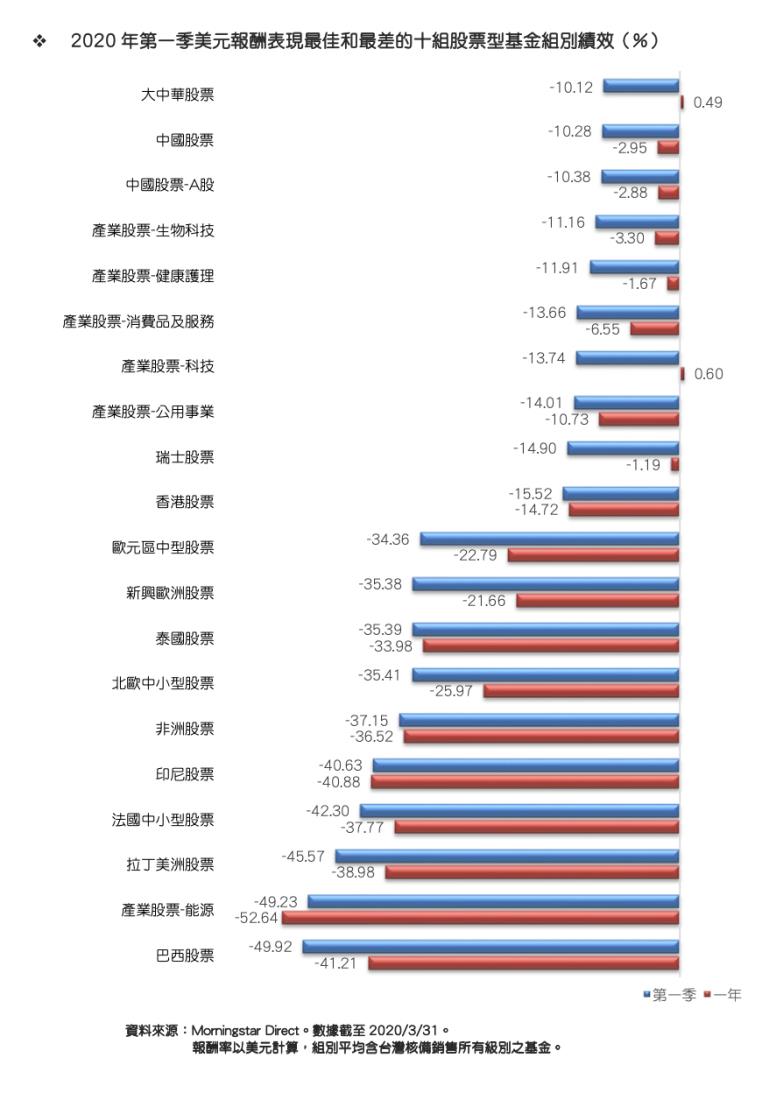

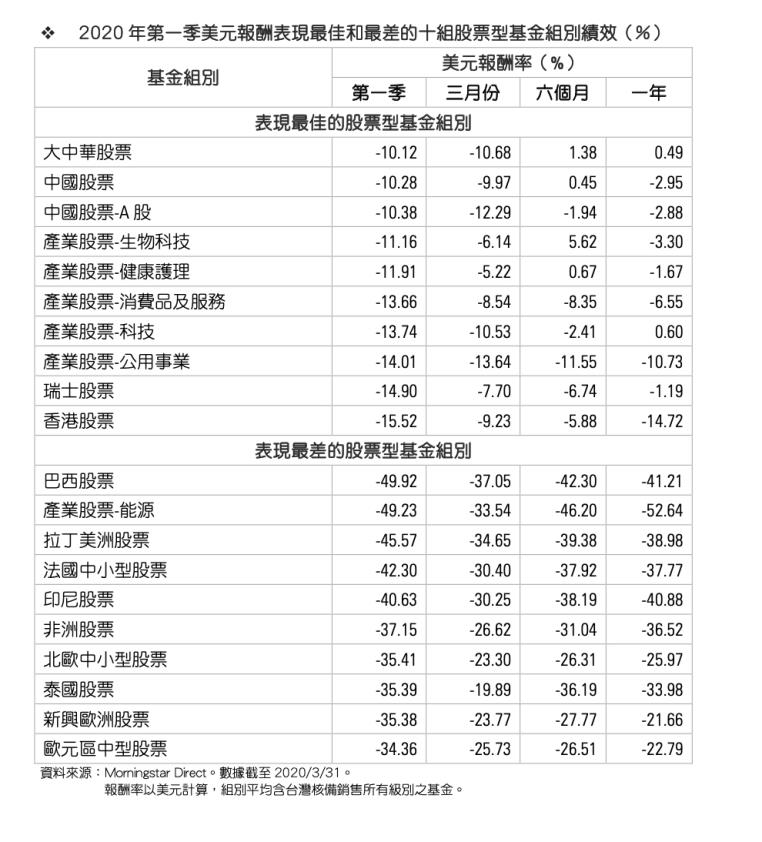

在產業型基金的部份,由於投資人在恐慌 情緒中只求變現,以致沒有任何一種產業 類型股票能夠避免下跌的命運,唯獨生物 科技股在防疫概念下得以呈現相對抗跌,生物科技基金在第一季的平均虧損幅度約 11.16%,下跌幅度較其他產業型基金低了一些。至於在績效較差的基金類型方面,不斷 擴大的新冠肺炎疫情已經開始讓全球各地 的經濟活動大受影響,加上沙烏地阿拉伯 與俄羅斯不僅未能就原油減產達成協議, 甚至採取擴大產量策略來打擊競爭對手, 使得國際原油價格在供需極度失衡下,一 度暴跌至每桶 20 美元以下,創下自 2002 年 以來的新低,造成能源類基金組別在第一 季平均大幅虧損 49.23%,在產業型基金當中 表現墊底。

歐洲股票

歐洲股市在第一季同樣面臨新冠肺炎疫情擴大的衝擊,自從疫情在義大利首先爆發以來,迄今除了義大利本身已有接近 10 萬確診病例外,周邊國家如西班牙、德國、法國、英國的病例數也迅速突破萬人以上,迫 使各國政府不得不效法中國採取封城停工 措施,使得原已十分疲弱的歐洲經濟雪上 加霜,加上投資人在恐慌情緒下紛紛結清 外匯套利部位以便換回美元,更讓歐股在 進入 3 月份後面臨沉重的拋售壓力。歐洲三大指數中的德國 DAX 指數在第二季大跌 25.26%、法國 CAC40 指數重挫 26.46%,英國富時 100 指數的跌幅亦來到 24.80%。

觀察歐洲經濟的動向,受到新冠肺炎疫情 爆發及各國採取的封城措施帶來的經濟急 凍效應,原已陷入停滯的歐洲景氣更是進 一步向下探底,由歐盟委員會公布的經濟景氣指數由 2 月份的 103.4 大幅下降至 3 月 份的 94.5,創下自 1985 年以來的單月最大降幅,另外由 IHS Markit 公布的歐元區 3 月 份綜合 PMI 與服務業 PMI 亦相繼寫下歷史新低紀錄,有鑑於歐洲經濟已深陷衰退危機,歐洲央行也宣布啟動規模達 7500 億歐 元的購債計畫,購買標的將同時涵蓋政府公債與企業債,實施期間則至少會持續到 今年年底。

在基金表現方面,區域型歐股基金在第一季以美元計算的平均報酬率介於 -19.59% ~ -34.36%之間,與美股基金相同的是,各 類型基金中以歐洲大型增長型股票基金的 跌幅相對較為溫和,而受到景氣波動影響 較明顯的歐元區中型股票、歐洲小型股票、 新興歐洲股票基金則是帶給投資人較大的 虧損。而在單一國家的部份,瑞士的鐘錶業

與觀光業雖然也在疫情衝擊下損失慘重, 不過由於瑞士法郎仍受惠於傳統避險貨幣 角色而吸引了部分資金流入,使得瑞士股 票基金在第一季的美元平均報酬率為 -14.90%,虧損幅度不若其他歐洲單一國家 基金那樣嚴重。至於績效最差者則是法國 中小型股票基金,第一季期間平均虧損 42.30%,主要是先前在多頭市場中推升其股 價估值來到偏高水平,以致在下跌過程中 亦面臨到較大的拋售壓力。

亞洲股票

新冠肺炎疫情雖然是從去年年底由中國發跡,並率先擴散至中國週邊的亞洲國家,不 過隨著中國實施極為嚴格的封鎖防疫措施, 且週邊國家與地區因為過去有 SARS 時期的 抗疫經驗,在遏止疫情擴散的預防工作上, 相對較歐美國家來的較為積極,使得此次 新冠肺炎疫情在部分亞洲國家,尤其是大中華地區獲得了相對較好的控制,而這樣的情況也反映到了各國股市的表現上面。

觀察亞洲各國股市的實際表現,隸屬大中華圈的兩岸三地市場雖然在 3 月以前受到疫情爆發的衝擊而率先下跌,然而隨著中港台疫情迅速獲得一定的控制,股市表現也與歐美市場開始展現出差異。其中,港股與台股雖然仍然無法避免外資提款變現的壓力,但在本地資金的支持下,香港恆生指數與台灣加權指數在第一季期間僅分別下跌 16.27%與 19.08%,至於陸股更是在中央釋放流動性並禁止放空的刻意護盤下呈現抗跌走勢,第一季上證指數的跌幅僅有 9.83% 。

而在大中華市場以外,東北亞的南韓因為出現新天地教會的疫情破口,以致確診病 例數大幅攀升至接近萬人,導致南韓股匯 市同步受創,南韓綜合指數在第一季累計 下跌 20.16%。日本因民眾原本在日常社會互動上就會保持禮貌距離,加上許多人適逢花粉症季節而戴上口罩,使得疫情擴散較為受到控制,日經225指數第一季跌幅約為 20.04%。至於東南亞各國股市因為市場規模相對較小,受到外資進出的影響更為劇烈, 且各國疫情反而在進入 3 月份以後漸有擴 大趨勢,尤其又在外資大量套現出走的情況下,多數市場相較於其他亞洲國家表現更為疲弱,除了馬來西亞以外,菲律賓、泰 國與印尼股市在第一季的跌幅均來到 30% 的上下。

就亞洲股票基金的績效來看,區域型股票 基金在第一季的美元平均報酬率介於 -10.12%~ -28.57%之間,其中大中華股票基 金在兩岸三地股市跌幅相對緩和的情況下, 第一季的平均下跌幅度略低於其他亞洲區 域型股票基金,至於東協國家股票基金則 是表現墊底。而在單一國家或市場的部份, 中國股票與中國 A 股基金在第一季的美元平均報酬率分別為 -10.28%與 -10.38%,下 跌幅度亦低於其他亞洲單一國家基金,至於表現最差者則是泰國股票基金與印尼股票基金,以美元計算的平均虧損幅度高達 35.39%與 40.63%。

債券市場

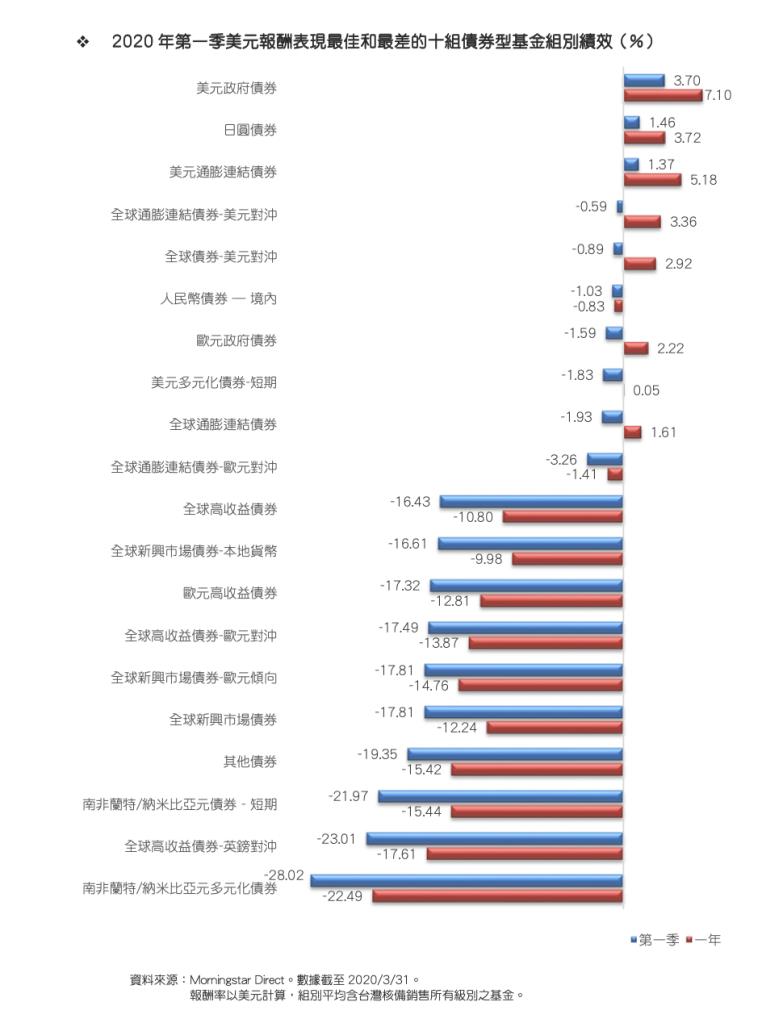

一般來說,當股市表現不佳時,債券市場往往會是資金尋求收益的最主要去處。然而, 今年第一季在新冠肺炎疫情肆虐下,投資人集體陷入極度恐慌狀態,紛紛拋售所有能夠變現的資產以求換回現金,加上對於經濟陷入大蕭條以及油價重挫可能導致許 多企業財務陷入困境,甚至破產的擔憂下, 也讓高收益債券、可轉換債券、新興市場債 券等高風險券種面臨資金大量外逃,僅有美國政府公債因為被視為最終避險資產而能見到資金的流入。第一季,整體債券市場 仍難敵投資人的恐慌情緒,跟隨股市同步出現下挫。

受到新冠肺炎疫情在全球大幅擴散的影響, 不僅各國採取的封城措施導致全球經濟迅 速面臨衰退危機,市場在極度恐慌下爆發 的去槓桿風潮也讓金融體系驟然出現流動性風險,為此美國 FED 不僅罕見地連續兩次 採取緊急降息行動,甚至將聯邦資金利率目標區間由原本的 1.50%~1.75%一口氣調降至 0%~0.25%。同時,宣布推出金額無上限的 QE 措施,使得 FED 的資產負債表規模 在短時間內已突破 5 兆美元的歷史新高, 而在 FED 的極度寬鬆政策引導下,美國政府 公債的殖利率曲線也隨之全面向下移動,30 年期的公債殖利率也一度跌破 1%的關卡, 這也使得美國政府公債成為第一季期間少 見仍能維持上揚局面的資產標的。

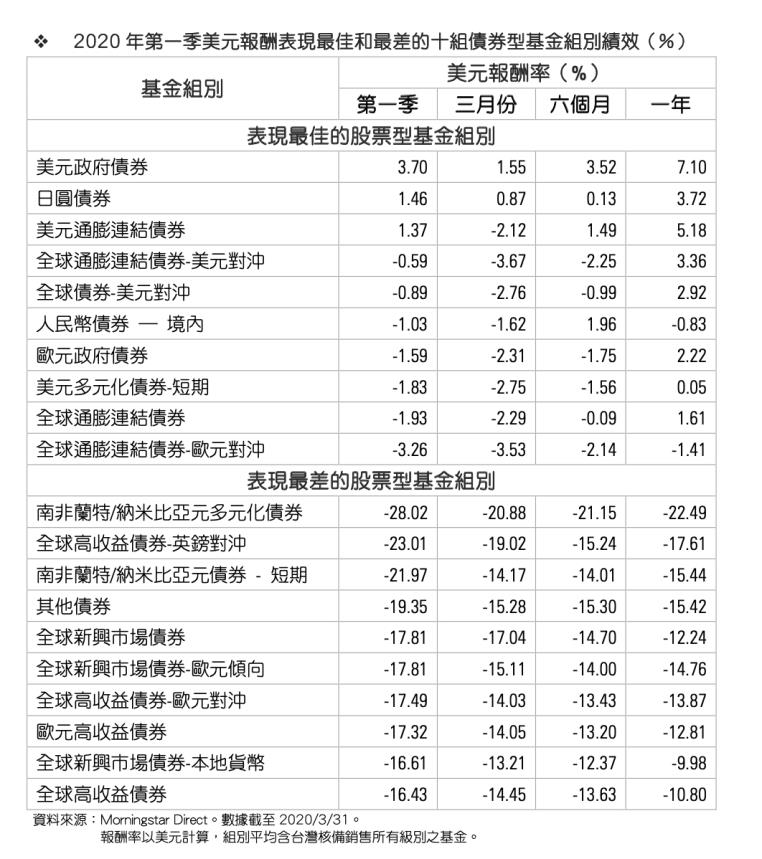

觀察各類債券型基金在第一季期間的表現, 只有美元政府公債、日圓債券及美元通膨連結債券基金組別的美元平均報酬率分別來到 3.70%、1.46%及 1.37%,其餘債券基金類型的報酬率則是全面落入負值,平均虧損幅度介於 0.59%~28.02%之間。其中,相 對抗跌的類型除了通膨連結債券基金外, 境內人民幣債券基金的平均虧損幅度大約在 1%左右,主要是因為人民幣對美元的匯 率走勢較為穩定,使得這類債券基金並未 承擔額外的匯兌損失。

在表現較差的基金類型部分,高收益債券基金與新興市場債券基金在第一季期間普 遍交出兩位數的虧損幅度,前者因投資人 擔憂經濟衰退將使高收益債券的違約風險 大幅升高,以致其價格必須大幅向下修正 來反映其違約風險,至於新興市場債券除了面臨外資大量撤離的拋售壓力外,新興 市場貨幣的大幅貶值也帶來額外的匯兌損失,例如第一季表現最差的南非蘭特多元 化債券基金,以美元計算的平均虧損便比 原幣計算多出了將近 20%左右,主要反映的 便是南非蘭特匯價在第一季高達 2 成以上的貶值幅度。