文/張家嘉

前篇教過如何挑選單一基金,但是投資理財著重在分散風險所以要進行資產配置,若只重押一檔基金那跟重押一檔股票沒有兩樣,資產配置的目的就是要考慮風險性、相關性及報酬率,再依據個人風險屬性做投資組合權重之分配。

什麼是有效率的投資組合?

基金投資組合的目的在於透過投資一籃子的基金,可以滿足「收益最大化」和「風險最小化」的組合,這就是所謂追求「效率前緣」的投資組合,在這邊我們不談論複雜的理論方程式,也不再解釋「效率前緣」,有興趣的朋友可以Google一下,有許多解釋「效率前緣」精闢的文章,我們就不著墨太多理論性的敘述。

追求有效率的投資組合,簡而言之就是要在眾多投資組合裡配置一個適合自己風險屬性的最佳組合,這仍舊回歸到,「投資組合理論」之父,馬克維茲大師的兩個重要觀念,所以我們無論挑選「單一基金」跟「多檔基金組合」的基本觀念都是相同的。

1、資產在相同的報酬率下要承擔較低的風險。

2、資產在承擔同樣的風險下要得到較高的報酬。

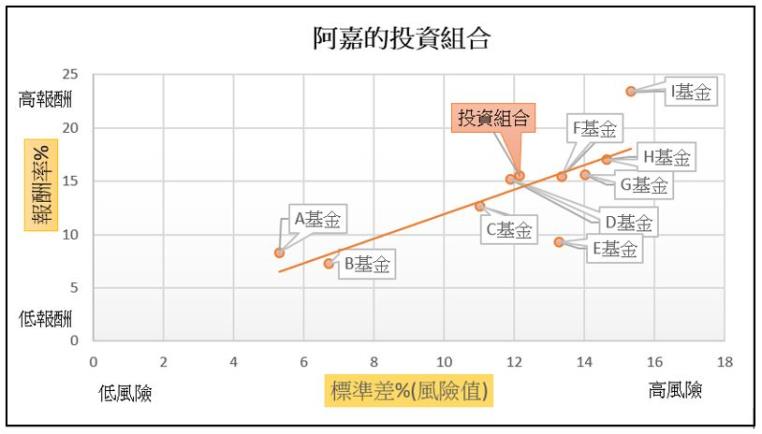

我們再以前兩篇相同的基金A~I來規劃一個「阿嘉的投資組合」做實例說明

假設阿嘉的風險投資屬性是「積極型」代表風險級別RR1~RR5的基金都能購買。

步驟一

阿嘉先剔除掉「夏普值」 < 1的基金,因為「夏普值」 > 1才會有超額利潤,所以先刪掉B基金跟E基金。

步驟二

阿嘉採用這7檔「夏普值」 > 1的基金做成「阿嘉的投資組合」,並依據每檔基金的「夏普值」的高低,計算出每檔基金的配置比例。

再依據每檔基金的配置比例,阿嘉就可以算出投資組合的「組合年化標準差」是12.15%、「組合年化夏普值」是1.15、「組合年化β係數」是1.04、「組合年化報酬率」是15.53%。

配置比例計算方法:投資組合所有基金「夏普值」加總作為分母,個別基金「夏普值」作為分子,化為百分比四捨五入。

步驟三

再將上述「阿嘉的投資組合」的年化風險值與基金A~基金I放在一起做比對,呈現圖表如下,可以發現風險伴隨著酬率提高,一開始被剔除掉的B、E基金,很明顯都是風險較高報酬較低CP值不佳,投資組合的「組合年化報酬率」是15.53%,與D、F、G、H相近,但風險值(標準差%)比E、F、G、H更低,另外A基金是低風險低報酬,I基金是高風險高報酬,放入組合內可以調整相關係數,讓投資組合分散風險。

結論:「阿嘉的投資組合」不是透過效率前緣方式配置,而是追求分散風險及高CP值,故透過多檔基金配置不同比例的方式,配置出屬於阿嘉的高CP值投資組合。