文/林奇芬

根據1111人力銀行調查,台灣上班族平均55歲就想退休,而且有83%上班族認為,存款要達1617萬元才敢退休。這的調查結果,對大多數上班族來說,會不會是一個「可望不可及的夢」。

真實與夢想之間,真正的差距在於「如何落實」,如果千萬退休金寄望於買樂透、一張股票明牌,實現機率很低,但若透過小額資金逐步累積的計畫,實現機率大大提高。

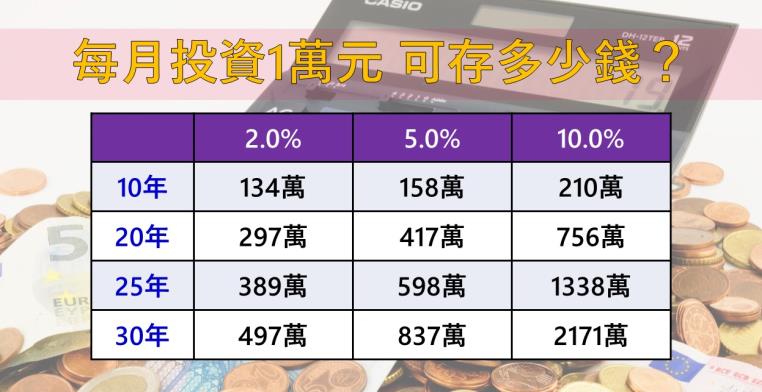

我們先來試算一下,如果每月投資1萬元,持續投資25年以上,年投資報酬率可達10%,則25年可累積1338萬元,30年可累積2171萬元。照這樣推算,存1617萬元退休金不是夢。

但以上計劃要能落實成真,需要三個條件才能達成。

第一,需要每個月投資1萬元

現在年輕人起薪較低,很多人可能認為月存1萬元不可能,但若是與父母同住的社會新鮮人,不用付房租與伙食費,是最佳理財黃金期。反而是等到成家之後,要養孩子、養房子,反而有一段時間存錢能力降低。但是到了空巢族,兒女成年、房貸繳清之後,財富儲蓄能力又再度增加。因此,單身與中年後段,是可以加大理財的階段。

此外,理財是一種生活習慣,若每月固定將一筆資金拿去投資,剩下的資金會更謹慎使用,不知不覺中錢就存下來了。而且有儲蓄投資習慣後,萬一家庭遇到財務緊急事件,也有充裕應付能力。

第二,需要持續投資25年以上

財富累積需要時間,不是5年、10年就可達成千萬元目標,按照以上試算,需要25年以上時間。若期待在55歲退休,則從30歲開始就要啟動退休金投資計畫,若是時間晚了,則每月投入資金需要更多。若每月資金能力有限,可以拉長投資時間到30年以上,則每月投入金額可以降低到5000元左右,這對大多數人來說,應該不是難事。

第三,需要達到10%年報酬率

前面二個條件操之在我,只要有堅定的毅力,每月挪出固定資金持續投資,就可以達成,但第三個條件,則需要知識與能力輔助。目前銀行定存利率1%,美國10年公債殖利率3%,顯示安全性高的理財工具報酬率極低,而在全球低利率環境下,想要獲得穩健10%年化報酬率並不容易。

並不是傻傻存、慢慢買,就可以存到千萬退休金,更不是道聽塗說、跟著別人的明牌進進出出,就可以獲得好的報酬率,短線成功並不能保證長線獲利。如果以股票為主要理財工具,其實難度較高,也要做更多功課,如果以主動基金或是被動ETF投資,則相對較為分散風險且容易執行。

累積知識與經驗,才能提高報酬率

基金投資可以分散投資在多檔股票與債券,也可以分散投資在不同市場,還可以定時定額買進、分散買進時點,對大多數上班族來說簡單易用。以工具挑選上,目前許多高收益債券基金配息率可達到6%以上,不過本金仍有波動風險,若再搭配股票基金投資,才有機會將長期年化報酬率拉高到8%、10%以上,因此我們常說,資產配置才能落實長線報酬。

但想要做好基金投資,還是需要一些相關知識與經驗,包括景氣趨勢判斷、基金產品挑選、何時停利停損、股債如何搭配…等,建議還是去找一些書籍或課程,系統化的學習,才能有效提高投資報酬率。

每個人都需要累積財富,也都需要為自己的退休生活做好準備,但是,用對方法也很重要。如何讓投資報酬率,從1%拉高到10%,正是你需要學習的技能。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

林奇芬相關著作