文/moneybar

近年來「財務自由」一直是理財類熱門關鍵詞之一,無論是剛出社會的新鮮人,還是正扛著家中經濟重擔的中年上班族,都希望趕快達到財務自由、提早退休,所以靠投資致富、從股市大賺的暴富故事,才會吸引許多讀者的關注,但美股收息專家黃世洽卻直言:「退休規劃是財務準備,而不是投資致富!」

退休規劃的迷思;風險比報酬率更重要

到底該準備多少退休金才夠?什麼時候開始準備?退休規劃的基本通則是先思考幾歲退休,再往前回推你有幾年的時間可以準備?需要準備多少金額?以現在國人平均退休年齡及餘命來說,退休生活約要抓20年以上的時間。黃世洽強調:「國人平均餘命不斷增加,因此退休金中的風險資產不能在退休時就完全歸零,但要以最保守的風險配置去規劃並分批提領,兼顧退休金『存量』及每月『現金流量』。」

很早就透過特別股的固定收益資產規劃退休的黃世洽認為,退休規劃的財務目標是資產安全下穩健增值,而不是追求超額報酬,一夕致富。過去一年多來的股市大多頭,激勵散戶勇敢衝衝衝,但他提醒,當市場跌五成時,必須要漲一倍才能回本。因此,真正好的投資組合不是能漲多少,而是能控制多少「風險」!

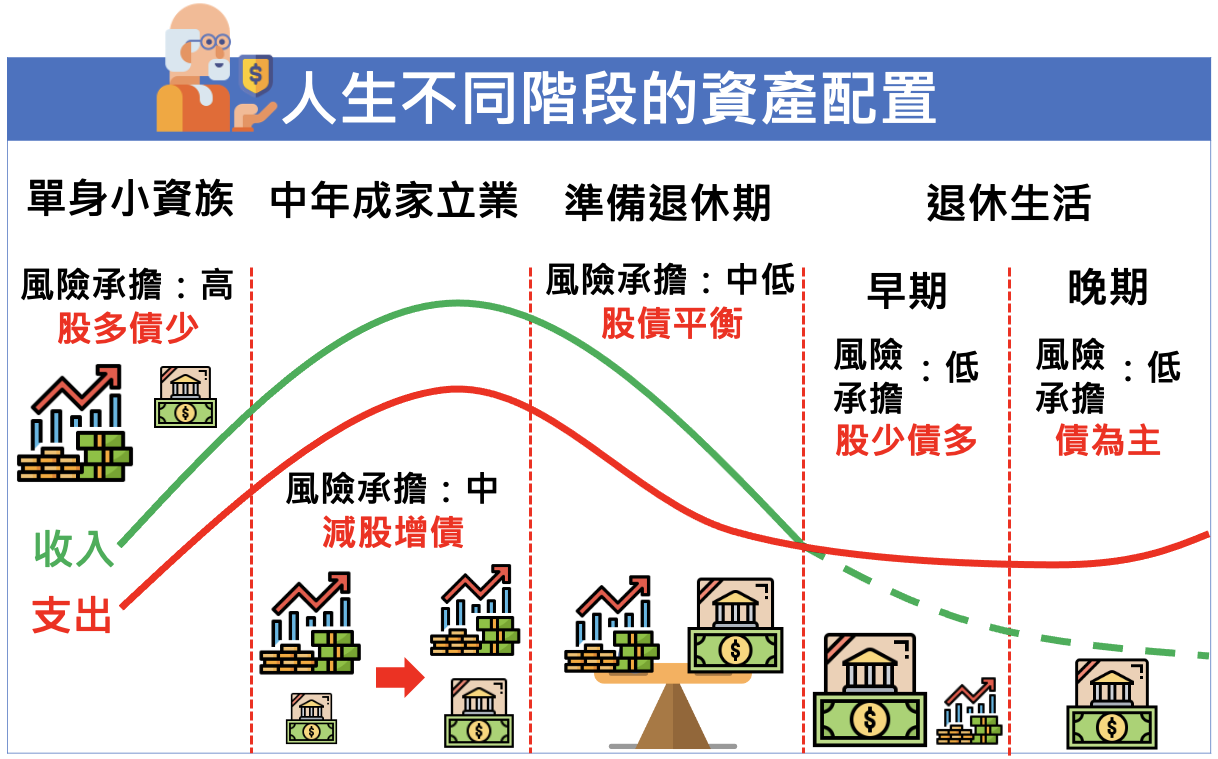

依人生階段風險承受度調整股債配置

人生每個階段有不同收入、花費,承擔風險的能力也不同,在資產累積的過程中,應該要按照承擔風險的能力去調整資產配置,才能提高安全性與效率。

資料來源:moneybar彙整

年輕單身階段,有固定薪水、收入成長性高,可承擔的風險最高,此時的策略應該是追求報酬極大化,配置比例「股多債少」,標的可以鎖定積極成長型的投資工具。

進入中年後,成家立業的負擔重,應該兼顧增值與現金流,開始降低配置中「股」的比例,直到「股債平衡」。

屆臨退休期,可承擔的風險已經很低了,黃世洽看過一些在退休準備上功虧一簣的案例,「有些人就差最後一哩路,因為賭一把後前功盡棄。」越接近退休應該著重在資產的穩定成長,選擇平衡、穩健型的投資工具,而不是想最後賺一把大的,反而把之前攢的退休金賠光。

等到進入退休早期,資產配置應「股少債多」,而退休中後期最重要的就是穩定現金流來支應生活開銷,以債券等固定收益為主。

「控制風險」是退休規劃中最重要的一環,根據不同階段可承擔的風險去做投資商品的選擇、配置,才能兼顧退休金的「存量」與「流量」,方能安穩退休。

現金流先生 黃世洽

國內共同基金界的長青樹,投資經歷長達30年,曾帶領投研與基金團隊約30多人,管理資產規模約台幣850多億基金,投信排名居同業前10大,最後在富蘭克林華美投信公司投資長退休,之後轉任卓越資產管理(Summit Capital)集團擔任投資長,為客戶提供客製化的資產配置建議。

黃世洽在人生後半段利用特別股來獲取穩健的現金流,規劃退休生活,具低波動、高收益的美國特別股,為巴菲特等壽險機構與基金法人的投資最愛,適合尋求低波動、高收益的退休族群。

加入i玩錢網站,免費下載金錢教育練習單,請點連結