文 / Richbar 財顧團隊

近日媒體報導,洪女的姐姐承繼母親的宗教事業,於生前擔任台北一間禪院住持,並同時管理禪院的土地與財產,於民國97年至100年間,洪女的姐姐經醫院診斷出肺部結節、轉成罹患肺癌,透過兆豐商銀在短時間內,向中國人壽等多家保險公司,以躉繳方式投保了94張保單,保單種類有萬能壽險及利變養老險等險種,受益人皆指定填寫禪院,後於104年病逝。洪女在姐姐病逝後9個月,突然接到國稅局寄發的遺產核定通知書,內容載明洪女為法定繼承人之一,94筆保單全部列入應繼遺產範圍,保險金總額1億6千多萬元,核定應繳納遺產稅2,180萬元。

A、身故保險金不課遺產稅?

首先,大眾最常問的保單問題就是~被保險人過世後的保險理賠金,不是免稅嗎?

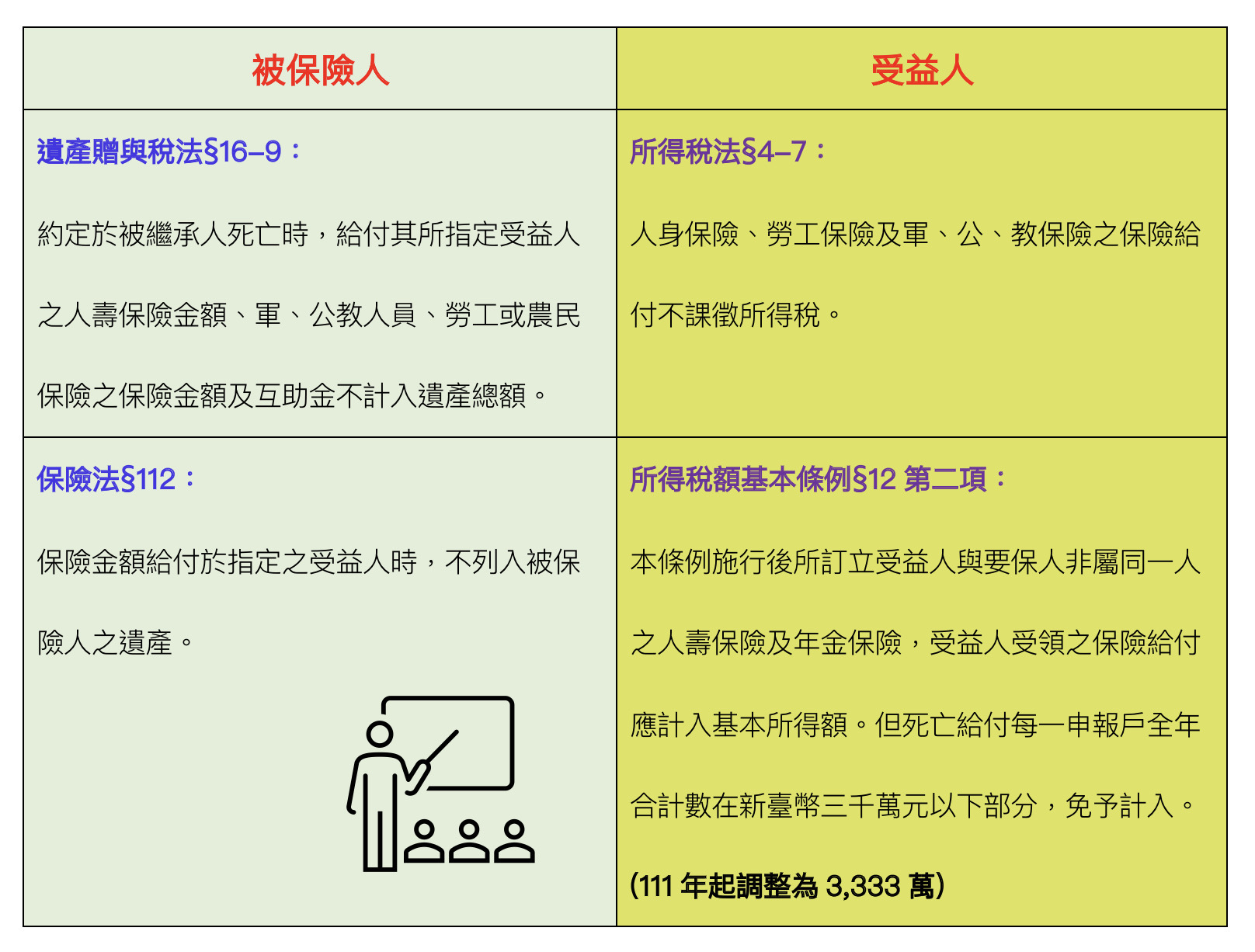

列出保單課稅的相關法源,可分為被保險人及受益人二個部份來闡説:

綜合上述,如符合保險法第一條意義下的人壽保險,於被保險人過世時所發生的保險理賠金,是不用計入遺產課徵遺產稅。

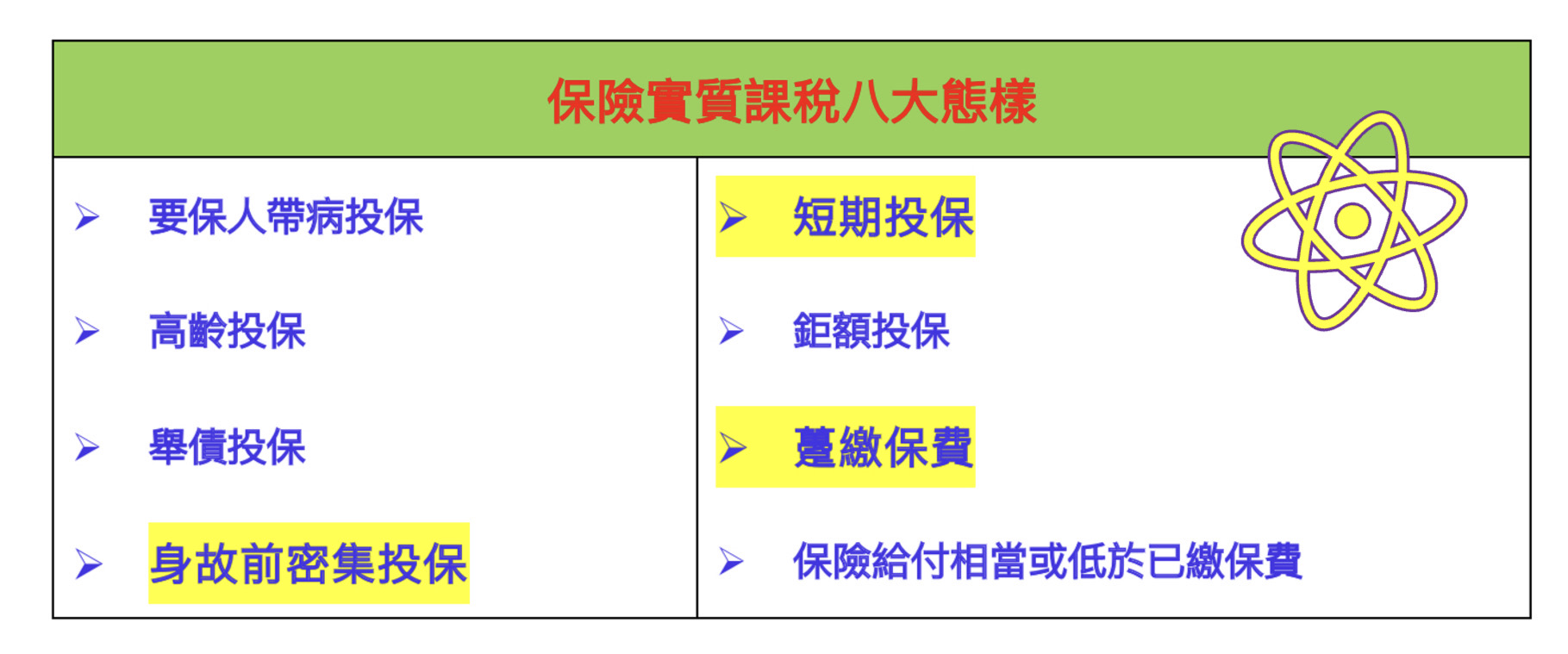

而財政部在109年7月1日特別重新檢討「實務上死亡人壽保險金依實質課稅原則核課遺產稅案例及參考特徵」,發布保險實質課稅八大態樣,整理如下:

是在協助民眾釐清哪些投保的情形可能涉及租稅規避,縱使於被繼承人死亡時發生的保險理賠金,仍有可能被國稅局認定透過保單以規避遺產稅的逃漏稅行為,得依「實質課稅原則」認定補課遺產稅並加罰。

B、保單的身故受益人可以捐贈公益?

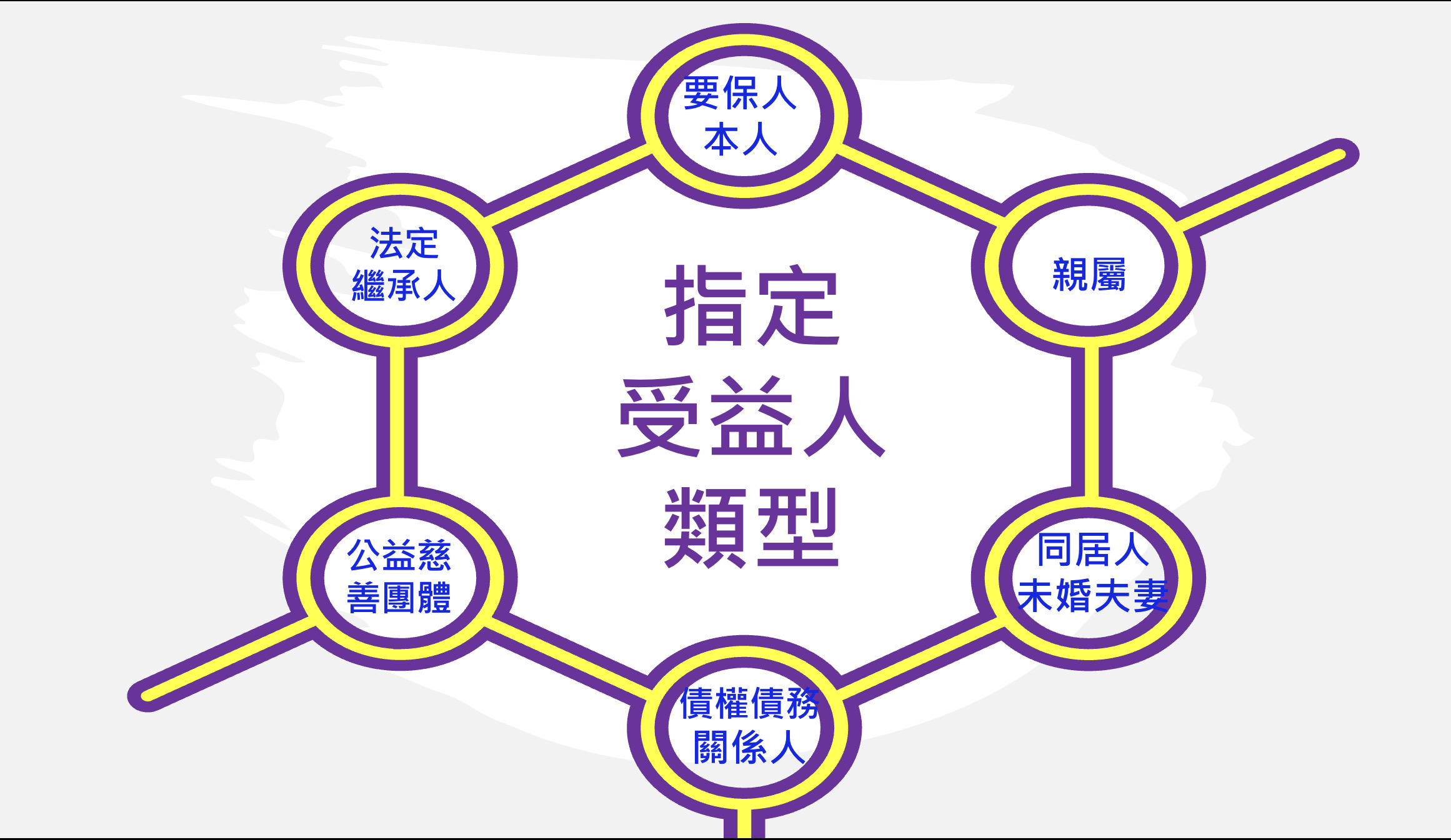

多數人都認為,保單的受益人應該與被保險人或要保人具有「關係」,才能指定為受益人;實務上保單受益人指定,依照保險法的規定:「要保人得通知保險人,以保險金額之全部或一部,給付其所指定之受益人一人或數人」。所以保險法對於要保人指定受益人並無身份的限制,但各家保險公司的作業規範有不同的約定或規定。一般來說身故受益人的指定,有以下六大類:

1、要保人本人:在要保人與被保險人不同人的身故受益人指定最常見,如父母親幫子女買人壽保單,一旦被保險人身故,實務上保單受益人約定為要保人本人的居多。

2、親屬:由其是二親等內的親屬約定最為常見。

3、同居人或未婚夫、妻。

4、債權或債務關係對象:要保人可以指定被保險人的 “債權人” 可以做為該契約之受益人。

5、公益慈善團體(財團法人基金會、社團法人):要保人可以指定在政府登記有案之合法的「慈善機構或公益團體、基金會」,做為該契約之受益人。

6、法定繼承人:基於時間的變化,親屬間生與死是無法規劃的,重大意外事故中更有一家人同時身故的情況發生,所以在受益人順位中,最後可填上「法定繼承人」,可以避免指定的受益人先於被保險人身故時,保單無指定受益人情況下須被計入遺產課稅。

在國外,透過人壽保險行大愛是常見的規劃,近幾年保險公司也推展過以人壽保險做公益的活動。故人壽保險是可以指定公益團體、社團法人等作為部份受益人。

C、保單列為遺產課稅,是否繼承人就可以分配到身故保險金?

此新聞案例,保單列為遺產課稅,與繼承人對於該遺產有無繼承權,是二件不同的事情,例如死亡前二年贈與給民法1138條繼承人的財產也是要計入遺產課稅,但已經贈與出去的財產就不會再成為「可繼承的遺產」。同樣的,保險契約依據保險法第5條、第110條、第112條規定,人壽保險契約經要保人指定身故受益人,該保險金額即不得作為被保險人之遺產,保險人應依保險契約之約定,將保險金給付予要保人「指定」之身故受益人,而非其繼承人。

保發中心公布台灣的投保率,民國110年已超過260%,代表大眾對於保險規劃有很好的投保意識,保單在稅法上也是具有最多免稅條款護身的理財規劃,提醒大家需要注意正確運用保單做為財富規劃的工具,不但可保障家人與財富,更可做為您分配財產、照顧家庭,與傳富留愛的法律契約。

參考相關文章:

獲得Richbar第一手稅務資訊,馬上點https://bit.ly/3vLNskJ

或掃描QRcode