國際股市及產業觀察

- 美國掀起的全球貿易戰,目前正熱烈登場。對歐盟、加拿大、墨西哥的鋼鋁開徵高關稅,歐盟已經提出反擊,對美國33億美元進口品,含柳橙汁、威士忌酒、牛仔褲等,也課25%高關稅。在上周G7高峰會上,G6國領袖紛紛對美國關稅手段表示抗議,川普卻不為所動,甚至還砲轟加拿大總理。本周6月15日,美國還要公布對中國商品的課稅清單。

- 川金會歷史性的會面,對東亞和平有正面發展嗎?股市反應冷靜,南韓股市目前季線、半年線、年線糾結,但偏多格局。會議舉辦國新加坡,近期受東協市場影響,表現偏弱,近期需要守住年線關卡。

- 6月12、13日聯準會利率會議,市場預期升息1碼,但此預期已經領先反應,上週美元指數開始從高點修正,歐元也從低點反彈。6月14日歐央利率會議,市場關注歐央QE退場態度。

- 新興市場受美元升值引發的貨幣貶值壓力稍微舒緩。阿根廷初步獲得IMF同意,未來3年500億美元備用融資援助,金融風險降低。但巴西風險仍須留意,短線巴西里拉小幅回升,但巴西股市重挫已經跌破年線,短線尚未止跌,仍需觀察後續走勢。

債市觀察

- 美國10年公債殖利率在2.93%,利率維持穩定動向。德國10年公債殖利率0.45%,小幅回升。義大利新內閣上任後,10年公債殖利率仍維持在3%,風險並未降低。西班牙總理換人,10年公債殖利率上揚,不過仍維持在1.45%的低水位。歐美債市利率上揚,債券偏保守看待。

- 新興市場貨幣貶值、資金外流、通膨壓力上揚,讓多個國家央行開始升息,對新興債是較不利趨勢,資金也有流出現象。未來需要觀察,是否有更多國家開始加入升息行列,若是如此,需要對新興債減碼。若可維持降息趨勢,則新興債可續抱。

- 高收債與美公債利差維持低檔,高收債續抱。

精選基金追蹤

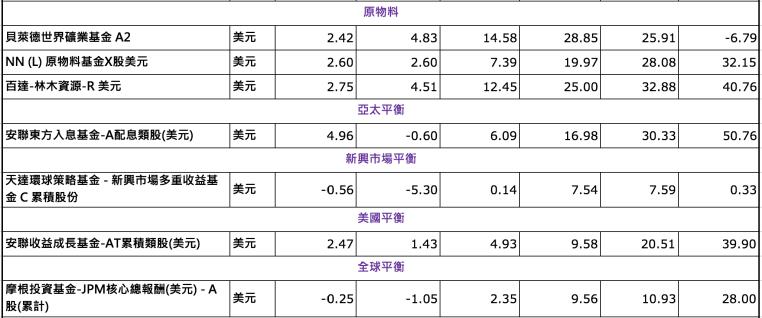

精選基金共計16類別40支基金,以市場區域與股票、債券、平衡型為主要分類。現階段較不看好的市場,包括歐洲、日本,目前未納入。另外,拉美與東歐市場,目前僅選擇拉美市場。

各類基金挑選績效較好的3支基金,作為精選基金名單。挑選原則:

- 先以一年期績效排序,挑出績效排前10名基金。

- 挑出長期績效相對較優,以及短期績效,包括3個月、6個月排名居前的基金。

- 評估風險,同等報酬下,挑選波動性較小的基金。部分基金報酬率可能較高,但若波動性較大,會被排除。優先選擇高報酬低波動的基金。

- 債券基金挑選以利息累積型為主,著重總報酬表現。

投資基金著重於中長期投資,基金名單單季內並不會頻繁更動,但會持續追蹤基金表現,若個別基金有異常表現時,會予以剔除,並汰換表現較好的基金。

精選基金

資料來源:Morningstar,截至2108/6/9

基金投資組合建議

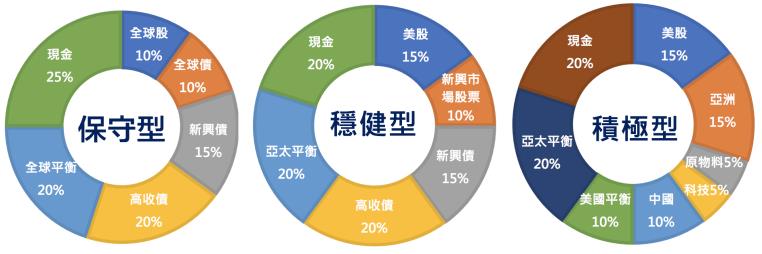

保守型

保守型風險承受度較低,目前先保留20%現金 ,其他三類債券總計佔50%,著重在配息能力。另外,20%全球平衡型基金與10%全球股票型,都屬於低波動,可發揮穩健功能。近期新興債表現較弱,減碼5%,先保留現金,等待市場回穩後再視情況調整。

穩健型

穩健型原則上可採取股債平衡策略,但考量目前市場風險較高,保留20%現金。債券部分,由於近期新興債波動大,小幅降低投資比重至15%。亞洲部分以平衡型基金持有,股債皆有。另外,股市部分,本周小幅增加美股比重至15%。整體仍維持較為均衡的配置。

積極型

積極型原則上股票比重較高,美股與亞洲是基本配備,本周調高美股比重至15%,降低亞洲比重至15%。雖然中國近期跌幅較大,但美中貿易戰和緩下,陸股低檔應有支撐。另外,原先拉美布局10%,但考量風險較高,改為原物料基金,另外5%改為科技基金。保守部分選擇美國平衡型基金與亞太平衡基金,股債皆有。考量市場風險較高,保留現金20%,彈性運用。

專題報導

美元暴衝,新興市場受衝擊

今年台灣市場熱賣新興市場債,特別是6年期目標到期債更是熱賣焦點。最主要是美元加速升息後,對成熟國債市很不利,資金需要尋求其他投資標的,而高收益債又已經漲了一大波,因此利率水準較高、又有降息利多的新興債,成為市場新寵。沒想到,4月後美元大暴衝,新興國家貨幣大幅貶值,有些國家甚至引發通膨與資金外流壓力,讓央行不得不升息,這對新興債也帶來了不小衝擊。

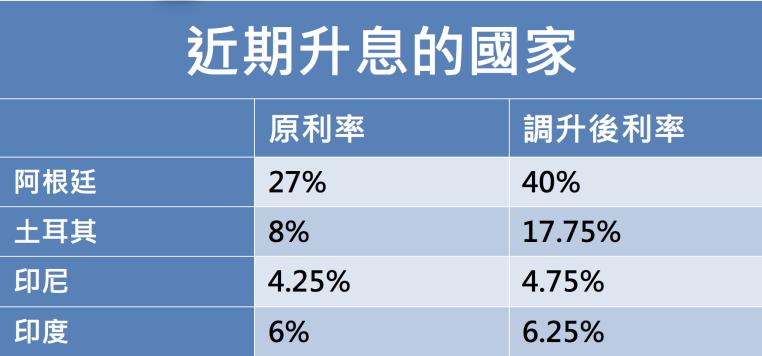

在近期新興市場震盪中,土耳其、阿根廷、巴西、印尼、印度,可說是其中受傷較重的國家。短短二個月內,美元兌阿根廷、土耳其、巴西等貨幣,升值幅度都超過10%以上,顯示這些貨幣大幅貶值壓力。印度盧比、印尼盾先前貶值幅度也不小,但近期反彈回穩。

貨幣貶值,帶來國內通膨壓力上升,也讓資金快速外逃,為了阻擋貨幣進一步貶值,有些國家央行快速升息,例如阿根廷利率升到40%,土耳其利率也升到17.75%。印尼5月升息2次,甚至,今年經濟緩步成長的印度,也在6月升息1碼。升息趨勢讓新興市場債券受到衝擊,再加上貨幣貶值,讓當地貨幣計價新興債蒙受雙重打擊。

現階段持有新興債該怎麼因應呢?以下三個重點。

一,若新興債佔個人投資比重不高,不用過度恐慌,因為,新興債只是個人投資組合中的一環,長期投資還是可以獲得較高的利息收益。

二,盡量選擇美元計價新興債。因為新興市場貨幣波動極大,不容易掌握匯率方向,同時持有一籃子債券,也無法享受單一貨幣升值優勢。但若長期持有美元計價債券,只受美元匯率影響。投資人只要掌握台幣兌美元,較好的兌換時點即可。

三,短線美元走勢與利率動向。近期新興債震盪,主要來自於美元走勢,若美元趨貶,則前述風險降低。短期內,因為美元有升息議題走勢偏強,除非歐元區開始縮減QE,才會讓美元由升轉貶。但美國長期有財政赤字、債務升高的危機,美元不容易長期走升,對新興貨幣衝擊有限。

不過,新興債的觀察重點要放在利率動向。部分國家因為體質較差,內部通膨壓力大,需要升息控制通膨,這對債市比較不利,最好避開升息國債券。但大多數新興國家目前經濟仍持續成長,還有一些降息空間,債市影響較少。這仍然需要靠債券基金經理人來慎選投資標的了。

整體而言,近期新興貨幣與債市波動,顯示新興市場體質仍然脆弱,不管是新興債還是新興股,佔個人投資比重都不宜過高。