文/林奇芬

2018年即將落幕,原該歡樂的12月,卻出現全球股市重挫走勢,讓今年的聖誕節不太快樂。統計至12月25日,美股S&P500單月跌幅14.8%,那斯達克指數跌幅15.5%,日經指數跌幅13.6%。更重要的是美股、德股、日股,都已經跌破了重要支撐線年線,且跌幅都超過20%,股市從牛市轉入熊市的趨勢已然形成。

在12月重挫之後,2019年初反而有機會迎接跌深反彈行情,短線投資人先不需要急著賣出股票,但若從中長線投資角度布局,2019年可能是一個投資策略逆轉年。從積極轉向保守穩健,從股票賺向債券,都是需要留意的方向。

短線干擾事件包括:中美貿易談判不明朗、美國預算案卡關、歐洲政局紛亂等,但中長期負面因素,包括美國升息進入尾聲,國際景氣趨緩,油價暴跌,才是更重要的影響關鍵。

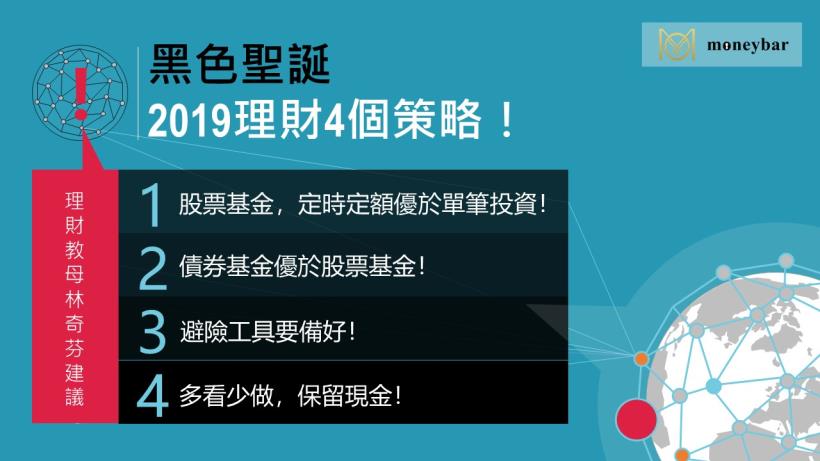

預計2019年金融市場,將在多空訊息紛雜中,高低起伏震盪。但全球金融市場自2009年以來的多頭走勢,可能在2019年逆轉,或許是不可避免的趨勢。建議在此環境下,用四理財策略來因應。

策略一,股票基金,定時定額優於單筆投資。

股市波動大,建議降低股票投資金額。如果已經定時定額投資超過二年以上,建議先出場,降低曝險程度。如果定時定額僅一年左右,可以持續投資,但可以考慮先降低每月投資金額,以拉長長期投資能力,由於目前股市仍在相對高檔,暫時不要加碼投資。

若想要長期投資,建議以穩健市場為主,包括美國、亞洲區,由於中國股市跌幅已深,也是可以定時定額投資的市場。另外,較為積極的投資標的,如科技基金、原物料、能源基金等,可以先避開。

策略二,債券基金優於股票基金。

在升息環境中,股票優於債券,但若升息環境進入尾聲,則債券吸引力逐漸增加。近期股市大跌,債券基金吸引力就上升。但由於利率尚未真正進入逆轉期,可以採取逐步加碼的策略。另外,值得注意的是,比較看好的是主權債、高評等債券,高收益債風險升高,反而應該降低持有。

策略三,避險工具要備好。

市場風險升高時,可以買進避險工具,例如,12月金價從每盎司1222美元衝上1270美元,VIX(恐慌指數)ETF也從6.21衝上9.66。另外,反向股票ETF,例如元大台灣50反一,元大S&P500反一等,都是可以作為避險工具。如果投資人手上抱有股票想要長期投資,可以買進反向ETF來降低股票資產的波動性。

策略四,多看少做,保留現金。

2019年將是市場震盪激烈的一年,一方面中美貿易戰難以止歇,另外,國際政治局勢更為紛亂,此外,還有經濟景氣多空不明的干擾,市場上沖下洗難以避免。投資人可能在市場重挫時恐慌性殺出,又在反彈時過度樂觀的買進。但若是隨著市場起舞,是最容易受傷的。

投資人還不如先認真檢視自己的風險承受度。若是可以承擔高風險的投資人,可以利用部分資金做短線交易,若是不想承擔市場波動風險,則最好降低股票金額,並保留現金。

有時候,遠離市場是最好的投資策略,建議2019年可以多看少做,保留實力最重要。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

林奇芬相關著作

新書「第一份收入就投資,30歲存百萬,40歲領雙薪」

「窮人追漲跌,富人看趨勢---投資前你一定要懂的10個指標」

「藏富-我用基金賺到一輩子的財富」

「治富-社長的理財私筆記」