文/林奇芬

最強股市美股自10月以來大幅震盪,S&P 500再次跌破年線關卡,最強股票尖牙股「FAANG」更是從雲端墜落,亞馬遜、蘋果股價跌幅都已經超過20%,進入熊市。如果最強的股市都已經轉弱,資金又該流向何方呢?

通常股市風險升高時,資金會流向債市,但現階段債券基金卻需要慎選。主要考量有以下幾點。

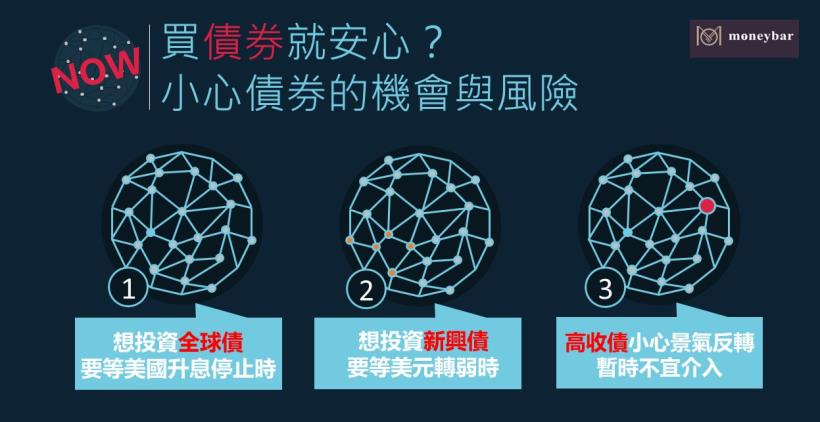

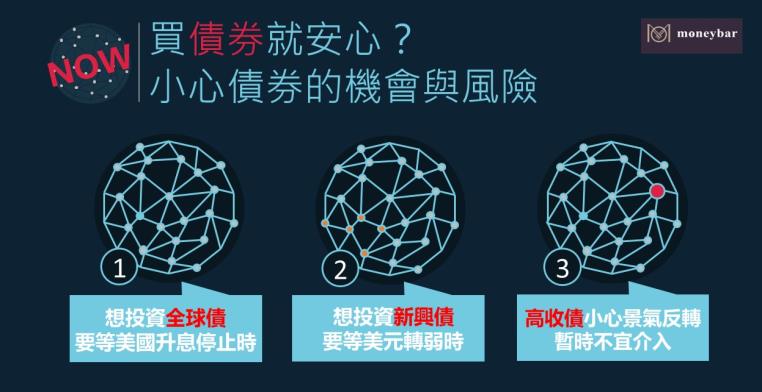

一、全球債要等美國升息停止時。

全球債、高評等債券,因為信用評等高,被視為最佳資金避風港。但是現階段卻還不適合買進。主要因為美國聯準會持續升息,再加上美國財政部大舉發債,持續推升利率攀高。利率上揚導致債券價格下跌,全球債的績效表現並不理想。

此外,進入2019年歐元區停止QE,同時也可能逐步收縮資金,導致歐元區債券也將面臨利率上揚壓力,許多基金經理人對明年歐債的看法更為保守。

由於聯準會預估,今年可能升息四碼,明年還可能升息三碼,按照時間推估,2019年下半年逐漸進入利率高峰。若聯準會升息動作減緩,或是有要降息跡象時,就是可以開始買進全球債的時間了。

二、新興債要等美元轉弱時。

新興債的利率水準遠高於全球債,現階段更添吸引力。但是今年上半年,由於強勢美元,讓新興市場貨幣大幅貶值,連帶也衝擊新興債的表現,許多國家不僅無法降息,甚至還要升息防止貨幣貶值。

新興市場債的利差優勢,敵不過貨幣貶值的壓力。這個現象必須要等到美元反轉,新興市場貨幣轉強,才能扭轉。現階段美元指數在94到97.5之間盤整,走勢逐漸平緩,新興市場貨幣也呈現止跌回升走勢。

例如這一波貨幣大幅貶值的印度盧比、印尼盾、菲律賓幣等,近期都有一波反彈,顯示貨幣貶值壓力稍微紓緩。在利差相對較大誘因下,資金逐漸回到新興債。不過,新興國家體質較弱,也受全球景氣影響較大,債市仍難免承受波動,投資人可以考慮分批布局。

三、高收債要小心景氣反轉,暫時不宜介入。

高收債利率最高,過去深受投資人喜愛,不過高收益債受景氣波動影響最大,如果2019年全球經濟出現成長減緩現象,高收債將首當其衝。

高收債是屬於信用評等較低的債券,雖然利率較高,但當景氣下滑時,高收債違約風險升高,也帶來債券價格大幅波動。過去幾年美國景氣良好,美國高收債表現也相當優異,但現階段高收債風險正逐漸升高中,投資人要更為謹慎,暫時不適合投資。如果真要投資,最好採取定時定額分批買進。

從以上分析可知道,同樣是債券基金,但是機會與風險大不同。整體而言,雖然股市大幅震盪,但現階段適合買進的債券也不多,投資人可能有資金無處去的困擾。

如果回想柯斯托蘭尼書中所說的「科斯托蘭尼雞蛋」,他說,投資市場有上升期、也有下跌期,不管是上升期、還是下跌期,都會經歷一段時間的「等待期」。因此,學會等待,也是做好投資的一個重要關鍵。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

林奇芬相關著作

新書「第一份收入就投資,30歲存百萬,40歲領雙薪」

「窮人追漲跌,富人看趨勢---投資前你一定要懂的10個指標」

「藏富-我用基金賺到一輩子的財富」

「治富-社長的理財私筆記」