文/林奇芬

ChatGPT爆紅,AI人工智慧話題正夯。各大科技廠競相投入,誰才是贏家?想要搭上這波AI浪潮,最簡單的方法就是買進Nasdaq-100 ETF,不錯過主流公司。儘管近期市場波動仍大,但是長期表現Nasdaq-100報酬率遠優於S&P500,現階段正是定期定額逢低買進好時機。

今年最夯的題材是ChatGPT,沒想到一款聊天機器人,短短2個月就可以席捲全球上億人。緊接著還有各大搜尋引擎如谷歌、百度等要加入戰局,而網路平台如Meta、亞馬遜也不可能置身事外。新的科技戰爭再次登場,這次主角是AI。

科技股在2022年遭受重挫,聯準會快速升息、半導體庫存修正、消費需求萎縮等負面消息接連不斷,股價也一路溜滑梯。然而2023年以來至2月底,科技股卻成為反彈急先鋒,費半、那斯達克指數,漲幅超過一成以上。雖然市場雜音仍多,每次有升息傳聞就讓科技股震盪下跌,但往往短期修正後又再上攻,呈現相當強韌性。

ChatGPT推升AI熱潮

其中搭上AI題材的個股如輝達(Nvidia),股價更有如神助,成為盤面新焦點,而投資Open AI(Chat GPT所屬公司)的微軟,更是最大受惠者。近期亞馬遜、Meta也都有與生成式AI相關布局與投資,顯示各大廠都不願錯過此新趨勢。

想搭上AI熱潮,除了以半導體硬體為主軸的費半指數之外,軟體、硬體、平台服務兼具的Nasdaq(那斯達克)100指數,更能搭上AI話題。短期內股價漲幅雖不如費半指數,但其中隱含更多AI概念股。

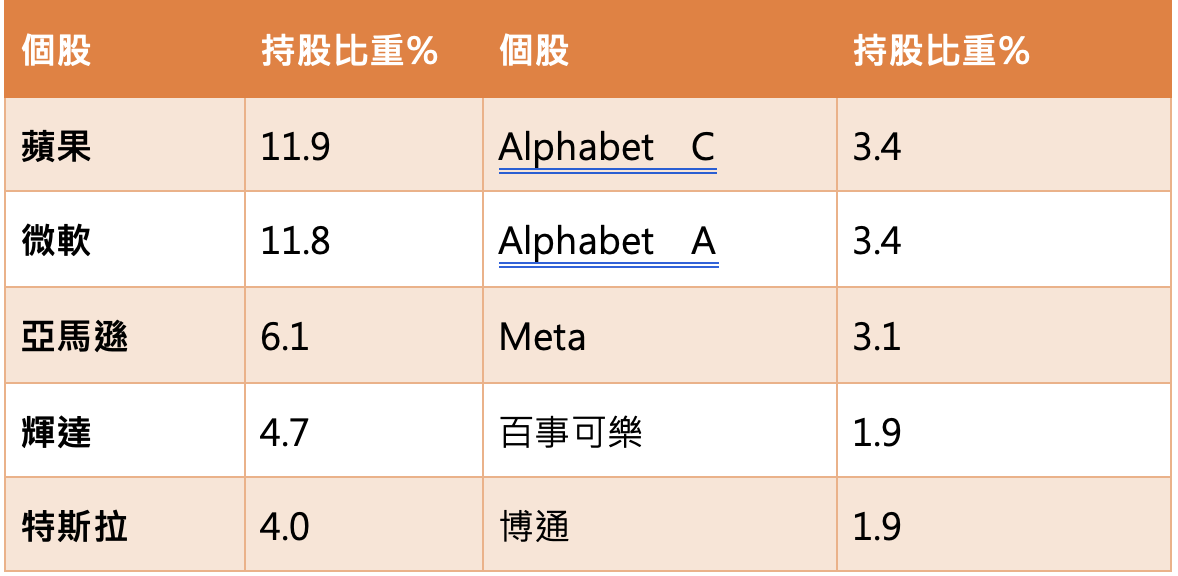

Nasdaq-100指數主要持股

Nasdaq-100指數,長期報酬率遠優於S&P 500

那斯達克100指數(Nasdaq-100),主要涵蓋在那斯達克交易所掛牌的非金融股、權值最大100檔個股,其中雖以科技股占比達55%,但其實涵蓋科技、通訊、工業、消費、健康、基本金屬等多種產業,總市值超過3000億美元。

從長期表現來看,那斯達克100指數表現更勝過S&P500指數。若以2007年到2022年第三季的統計觀察,S&P500指數年化報酬率8.5%、波動率21%,而那斯達克100指數年化報酬率13%、波動率23%。顯示那斯達克指數報酬率更高,但波動率與S&P500差異不大。

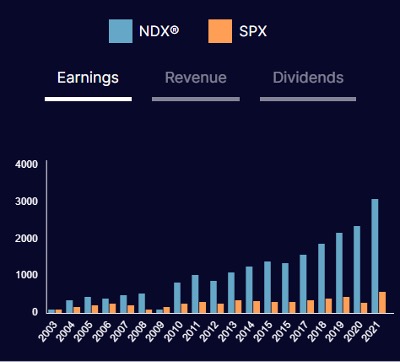

而以近10年累積報酬率相比,那斯達克報酬率高達340%,而S&P500為162%,幾乎超過一倍以上。而能創造這樣的結果,主要在於Nadaq-100公司的營收、獲利,都遠高於S&P500公司平均。

Nasdaq-100與S&P500指數比較

資料來源:Nasdaq.com,統計2013至2023/2/28

Nasdaq-100與S&P500企業獲利比較

資料來源:Nasdaq.com

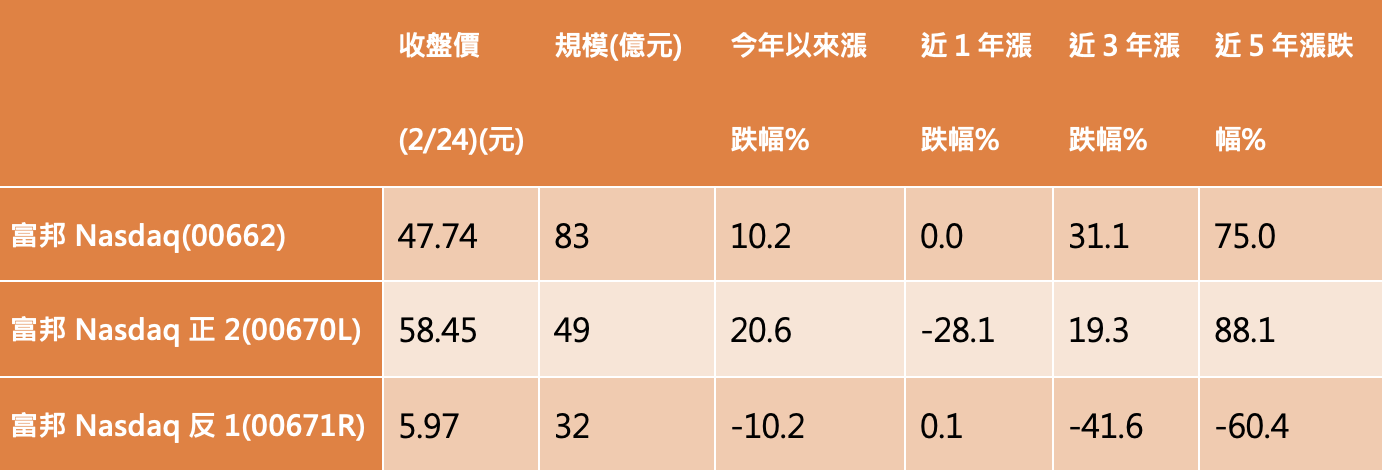

用台股富邦00662來參與Nasdaq-100

想要參與Nasdaq的高成長,方法很簡單,買進追蹤Nasdaq指數的ETF就可以。在國外最知名的就是景順發行的QQQ、此外還有數百檔追蹤Nasdaq指數與相關衍生性商品的ETF,遍布美國、歐洲、亞洲股市。台灣投資人也不需要捨近求遠,在台灣就有富邦投信發行的富邦Nasdaq(00662),以及槓桿型的富邦Nasdaq正2(00670L)、富邦Nasdaq反1(00671R)。

以原型富邦Nasdaq(00662)觀察,今年以來漲幅10%,去年全年最大跌幅有28%,但今年快速收復後,近一年漲跌幅已經收斂至0。而若把投資時間拉長至3年、5年,仍有突出的績效表現。

另外,若以槓桿型產品觀察,二倍做多的(00670L)表現要優於一倍放空的(00671R)。主要是Nasdaq100相關公司有高營收、高獲利支撐,股價長期表現優,在多頭市場表現更好。相對之下,空頭市場時間較短,因此反1長期表現為虧損。

多空產品可靈活運用,短線定期定額布局原型ETF

不過,槓桿型產品主要用於短期避險,例如,去年發生股市大修正時,可以用反1 ETF來做避險。而今年初反彈時,可以用正2 ETF來參與反彈。若等到景氣趨勢更為明朗,或從技術面觀察,指數低點不容易再跌破之後,可以用原型ETF來參與多頭市場來臨。三種產品,進可攻、退可守,可以更為靈活的投資Nasdaq。

短線國際股市仍然受到升息、景氣衰退、俄烏戰爭等議題影響,市場呈現震盪走勢。若先前有投資正2(00670L)的投資人可先落袋為安,由於去年已經大跌一波,今年再重挫空間有限,因此,反1(00671R)要更為謹慎操作,只能做極短線避險,不適合長抱。

另外,市場期待科技股庫存壓力可在上半年逐漸消化,長線投資人應該趁股價在低檔時逢低布局,以定期定額方式投資00662,可以不用擔心市場震盪,相信一年後投資人可以舉杯歡唱。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

林奇芬相關作品