文/林奇芬

經過7月全球股債市大反彈後,投資人感覺鬆了一口氣。但市場風險並未去除,甚至寒風更持續吹來,投資人不可掉以輕心,還是要用安穩的策略,來度過景氣下滑階段。

如今金融市場仍需要面對三大風險:

一、國際政治風險一波未平,一波又起。

俄烏戰爭已經持續近半年,仍未有停止跡象,俄烏戰爭造成的油價、天然氣、糧價高漲風險遲遲無法去除。而8月美國眾議院議長裴洛西到台灣訪問,又增添台海風險與美中緊張情勢,後續中美雙方仍可能採取更多制裁方案,對全球政治經濟發展有負面衝擊。

二、景氣寒風持續吹來,景氣修正時間未定。

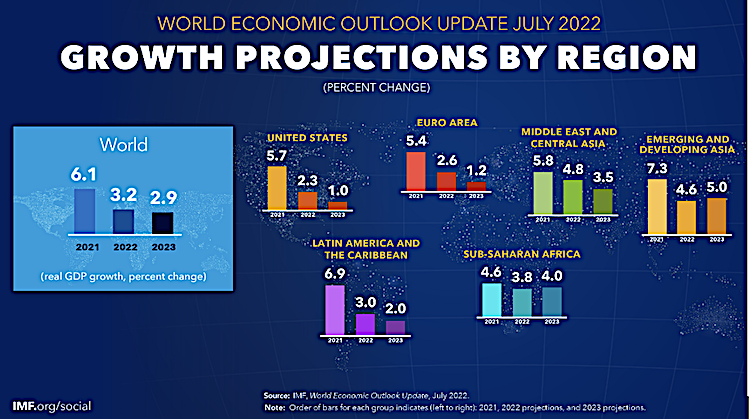

根據IMF今年7月公布的經濟景氣預測,全面下修今、明年經濟成長率。其中,先進國家2023年經濟成長率較2022年明顯下滑,唯有亞洲區可能持平或微升,顯示明年先進國家的經濟挑戰更大。

國際貨幣基金會全球經濟展望預測

資料來源:IMF,202207

而美國近期公布的7月採購經理人指數,製造業PMI還可維持在50之上,但服務業、綜合指標已經跌破50。同樣的,歐元區服務業PMI還維持在50之上,但製造業、綜合指標則跌破50。顯示歐美同步出現景氣降溫。

另外,中國在疫情解封後,景氣似乎有反彈,但中國統計局公布7月製造業PMI,又再度跌破50,雖然服務業、綜合指標還可維持在50上方,但景氣動能稍顯不足。

整體來說,各國都擔心下半年經濟成長減緩,甚至擔心明年出現衰退。近期英國央行示警,可能面臨長達一年以上的經濟衰退。

三、升息壓力還未去除。

通膨壓力居高不下,7月份全球央行仍然加速升息腳步。美國7月升息3碼,歐元區升息2碼,英國升息2碼,澳洲升息2碼,巴西升息2碼…。雖然有許多機構預估,通膨最高點在第三季,第四季後可以舒緩。但若7、8月通膨數據無法明顯下跌,各國央行仍將持續緊縮,短期收縮資金風險仍高。

四個對策,安心度過景氣寒風

面對資金持續收縮、景氣降溫的挑戰,金融市場勢必面臨空頭考驗,投資人也該做好準備,才能更為從容的面對市場震盪。以下四個策略,可以讓你更安心度過市場考驗。

一、單筆投資股票比重降低。

景氣趨勢下滑,代表企業獲利降低,股價仍有修正壓力。因此單筆投資股票基金應該要遵守停損停利原則。有獲利的可先落袋為安,如果是虧損也要壯士斷腕,等待後續股市真正落底後再進場。建議股票比重,可以降至所有資產的四成以下。

二、定期定額要有投資三年以上的資金。

定期定額投資應該掌握股市下跌階段持續投資,不需要改變投資紀律。唯一最重要關鍵,是否有足夠資金可以持續投資三年以上。由於市場修正期間長短難以掌握,可投資時間越長,越可分攤下跌風險。如果資金不足,可以考慮略微降低每月投資金額,或是將先前已經累積的投資部位少量出場,做為未來繼續投資的資金。

三、分批買進公債、高評等債券。

升息階段,債券利率升高、債券價格下跌,不利於債券基金。不過,市場已經開始預估經濟景氣下滑,2023年有降息機會,近期美國10年公債殖利率由最高3.5%跌至2.8%附近,且出現利率倒掛(短天期利率高於長天期利率),顯示資金開始轉進長天期公債。

投資人手上若偏重債券基金者,可以適度調整債券產品比重,提高歐美公債、高評等債券基金比重,降低非投資等級債、新興市場債券基金比重,因為後兩者受景氣衝擊較大。整體債券基金比重也可控制在四成以下。

四、保留部分現金,可留意黃金。

由於經濟情勢逐漸轉弱,再加上國際政治局勢緊張,最好保留兩成以上現金,作為避險準備。另外,在美元強勢階段,黃金表現疲弱,金價在今年7月最低跌至每盎司1680美元,但在市場擔心景氣轉弱、美元升息空間縮小後,美元稍有回跌,金價則逆勢上漲,短線高點達1794美元,漲幅有6.8%。後續若景氣疲弱、美元走弱,則金價應該會有表現空間。

自2008年金融海嘯之後,全球經歷了13年多頭市場,中間雖有震盪起伏,但最終仍可再創新高。但接下來政治、經濟面挑戰都不小,投資還是採取穩健政策、步步為營,才是最佳良策。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

報名《不會投資照樣賺:基金錢滾錢 50歲前財富自由》10堂課程

延伸閱讀》