文/林奇芬

今年2月25日,美國10年公債殖利率突然跳升到1.6%,引起債市大震盪,也同步帶動股市下殺。之後連續三周,美股、陸股、台股都都呈現重挫走勢,更引發投資人擔心,股市泡沫來了。

利率上揚,股市就下跌嗎?這樣的理解其實是錯誤的。如果沒有搞懂利率與股市的關係,你就成為追高殺低的投資大輸家。

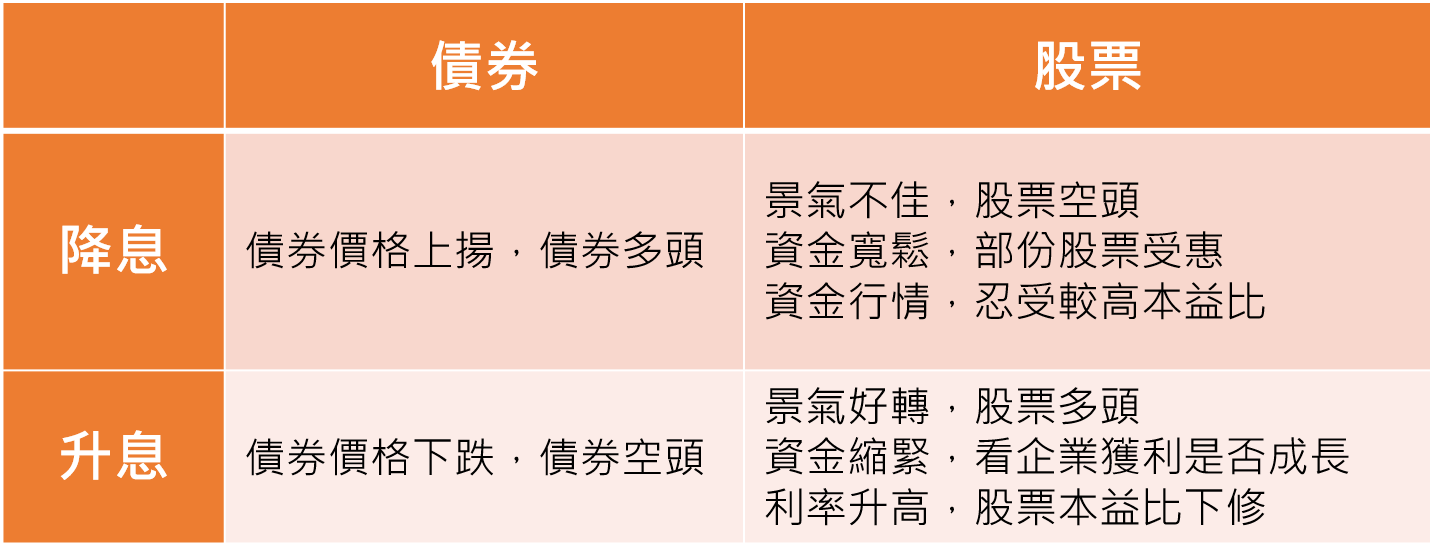

利率與債券、股票的關係

一, 降息階段,債優於股。

通常經濟景氣不佳時,中央銀行會降低利率來刺激經濟,若是效果不夠,還會再加碼採用貨幣寬鬆(QE),也就是由央行持續買進債券釋出資金。這次新冠肺炎期間,全球央行大撒錢,至今QE都尚未退場。

在資金寬鬆階段,由於利率低、債券價格走高,對債市有利。但由於錢多,部分資金會流入股市,因此帶來股市反彈。但股市並非全面性上漲,而是集中在少數受疫情影響較小的企業,去年美國道瓊指數表現較弱,那斯達克指數卻表現亮眼,就是反映這個現象。

二, 升息階段,股優於債。

通常當經濟景氣好轉時,中央銀行會逐漸回收資金,甚至開始考慮升息。當利率上升時,代表債券價格下跌,此對債券投資較為不利。但景氣好轉,則企業獲利上升,有利股票多頭格局持續。因此,升息階段投資股票優於債券。

不過由於利率攀高,股票本益比也會下修。例如,當債券殖利率為1%時,或許可容忍股票50倍本益比,但當債券殖利率為2%時,可能下修至30倍本益比。近期股市大震盪,主要就是受公債殖利率上揚影響,股票本益比向下修正。但若未來企業獲利逐漸成長,目前較高本益比,也可自動調整至較為合理水準。

因此近期股市震盪不代表股市反轉為空頭,而是股價重新評估。在這個階段不應該遠離股市,而是採取定時定額持續布局股票,掌握景氣復甦階段。

全球央行按兵不動,利率波動有三部曲

目前全球央行的貨幣寬鬆政策沒有任何改變,只是近期原物料價格上揚,通膨率似乎有升高跡象,因此公債殖利率率先反彈,美國10年公債殖利率已經從最低0.5%,彈升至1.6%,此也預告利率方向已經開始改變。不過,真正利率走向軌跡有三部曲,時間很漫長,並非一步到位。

一步曲,QE縮小或停止。

以美國聯準會為例,目前每月購債規模為1200億美元,預估今年內不會縮小規模。未來作法,首先會縮小每月購債規模,接下來會停止購債,預估時間會長達一至二年以上。

二部曲,開始升息。

聯準會主席鮑爾說過,預估2023年之前不會調高利率,因此,真正升息也要等到2023年之後了。

三部曲,多次升息階段。

若景氣持續復甦,甚至通貨膨漲壓力持續升高時,央行升息壓力加大,這個階段會多次升息,一直到升息頂點,也就是景氣最高峰。投資人要留意,多次升息後,景氣反轉風險越高,就是股票要落袋為安的時候了。

從目前金融市場來看,全球央行尚無任何行動,但市場利率已經率先反應,宣告利率走升階段來臨。這個階段債券市場承受的壓力,要比股票市場更大。而股票市場則還有景氣復甦的利多可以支撐,投資人可不要過度恐慌,做了錯誤的決策。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

歡迎加入林奇芬治富俱樂部 http://www.facebook.com/mrsmoney888

延伸閱讀》