文/林奇芬

提早退休是許多人的夢想,但除非自己加快存退休金,否則退休不是美夢,可能是惡夢。大多數人理財時,都是從自己願意承擔的風險高低來考量,但存退休金還要考慮可投資時間長短。目前有二種退休理財產品,一種是根據風險高低來配置,一種是根據時間長短來配置,我們就來比一比他們的差異點。

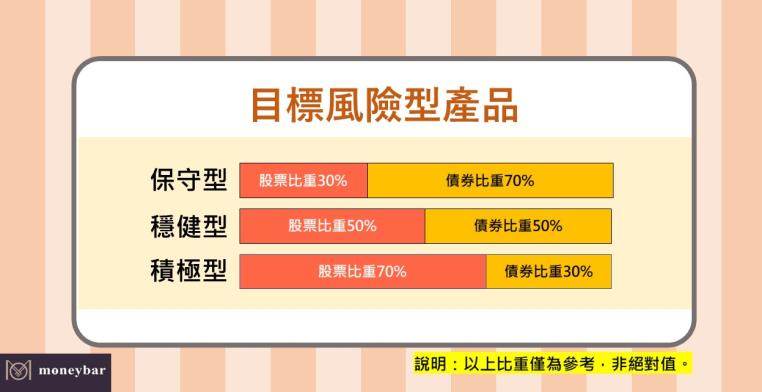

一般我們投資理財前,會先做投資屬性測驗,了解自己是哪一種投資人。如果不喜歡虧損、不想要承擔波動的人,大多屬於保守型投資人,較適合股票投資比重低,債券投資比重高。如果想要高報酬、願意承擔高風險,則屬於積極型投資人,較適合股票比重高,債券比重低。

但這樣做有一個風險。如果你是一位年輕保守的投資人,從30歲開始理財,卻選了保守型產品,長期下來資產增長幅度極小,無法滿足富足退休需求。如果你是一個積極型投資人,但目前已經超過60歲即將退休,若仍選擇積極型產品,可能讓自己的退休金暴露在較大風險下。

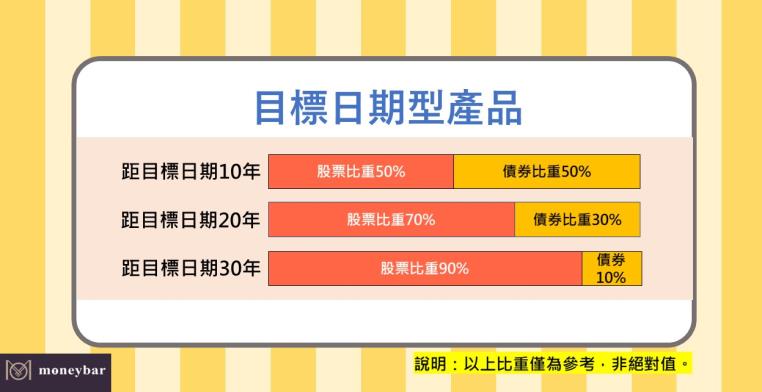

另一種退休理財產品稱為目標日期型,不需要了解投資人的風險屬性,只需要知道距離退休時間長短。如果距離退休日期剩10年,算是相對較短時間,則投資組合配置相對保守,並逐年增加債券比重。如果距離退休日期還有30年,則還有漫長理財時間,投資組合會較為積極,以股票投資為主,但也會逐年降低股票比重,增加債券比重。

這類產品的好處是,投資人不需要自己去調整投資組合的風險屬性,由基金經理人根據距離退休時間長短來決定股債比重。缺點是不考慮個人風險屬性,可能保守型投資人持有積極型投資組合,積極型投資人持有保守組合。

克服理財2盲點,才能累積財富

以上二種產品,投資人究竟該如何選擇呢?其實各有優缺點,但重點還是回到投資人自己身上。根據我長期觀察,大多數人有以下二個盲點,必須要突破,才能真正累積退休資產。

1.理財過度保守,不主動出擊。

目前台灣私校教職員退休金制度,採取個人帳戶及自選方案,有三種目標風險型產品可以選擇,可說是目前最完整又有彈性的退休金儲蓄帳戶。至今也交出了漂亮成績單,績效打敗所有政府退休金。

但是私校退休金帳戶的預設值是保守型組合,老師們必須主動去更改選項,才能享受其他組合的好處。根據統計,私校教職員59%已完成風險評估者,其中有35%屬積極型、19%屬穩健型、5%屬保守型。但是這些完成風險評估者,仍有46%的人沒有去更改適合自己的退休產品組合,仍然選擇保守型組合。以至於目前仍有高達71%的私校教職員,以保守型投資組合做為退休理財計畫。

為了扭轉老師們的保守心態,今年還修改退休條例,將退休帳戶預設值改為「目標日期型基金」。這樣大費周章的目的,就是希望老師們理財不要太保守,才有利於未來退休金的累積。舉私校教職員的案例只是要說明,大多數人理財極為保守與被動,輕忽自己的權益,錯失理財機會。

2.退休理財考驗定力、耐力。

退休金需要長時間累積,沒有20年以上持續投資,很難存出一筆大錢。尤其一般上班族,一下子也拿不出很多錢來投資,因此定時定額是存退休金最好的方法。然而,國際經濟情勢變化多端,意外事件頻傳,總是干擾投資人的理財情緒與定力。例如,近年以來川普發動的貿易戰時打時停,該如何解讀?全球景氣看好還是還壞,該如何判斷?投資人在這些紛紛擾擾的訊息下,可能中斷理財計畫,難以持續。

但要提醒投資人,定時定額最大優點是,不猜測市場多空。當市場高漲時,同樣投資買到較少單位,當市場大跌時,同樣投資買到較多單位,就是利用分散投資來降低投資風險、降低投資成本。因此,存退休金要考慮的不是進場時點,而是持續投資的定力與耐力。

台灣的退休金制度隱藏財務危機,每個人自存退休金更是迫切要務。不管你想選擇哪一種退休金產品,提早開始行動,才是最正確的抉擇。