散戶第22道難題:法人大量持有的個股安全嗎?要如何避免「被倒貨」?

要判斷一檔股票的股價比較容易上漲還是下跌,「籌碼集中度」絕對是相當重要的考量要素,若是較多的籌碼集中在外資、投信、主力大戶手中,則該股票之股價後勢較容易上漲;若是較多的籌碼集中在散戶手中,則該股票之股價易跌難漲。

一般散戶最常參考的籌碼指標即為外資、投信買超的個股,其優勢在於:法人看好一家公司的發展而買進該公司股票時,並不會只看好其股價1、2天的上漲,而會是期待一段趨勢性的上漲,而且投信基金受主管機關及內規的層層嚴格規範,不太能夠短線進出,所以買進之後的籌碼會是相對穩定的,而反映在股價本身,正常情況來說也會是相對容易上漲的。

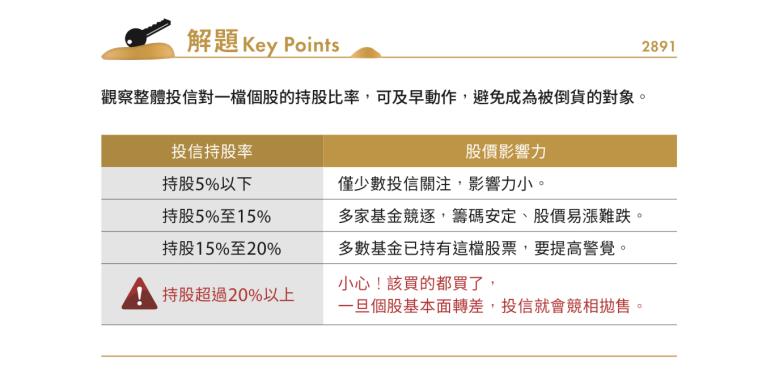

然而人非聖賢,就算是外資、投信這種專業投資機構的法人,也會有犯錯的時候,且法人的操作相對於散戶來說是非常有紀律的,倘若被投資的公司其營運發展不如法人原本預期時,倒貨拋售股票也將會毫不留情。萬事萬物皆為一體兩面,在搭乘外資、投信法人籌碼順風車的同時,也要知道在什麼情況下法人可能會倒貨,如此才能明哲保身。

高手看門道>>是財報還是財爆?是法說會還是法會?

台灣的上市櫃公司會公布的財報有月報、季報、半年報、年報,法人在買進一檔股票時肯定在事前已經做足功課,對該公司未來的營運發展做出了預估,常見的指標數據為營收、毛利率、營益率、EPS,一旦財報公布的數據不如預期時,則可能湧現法人失望性的賣壓。

而法說會(通常每季一次)則為公司專為大型投資機構法人舉辦的說明會,目的通常在於說明最新出爐的財報,以及報告該公司未來營運的方向,倘若公司未來展望不如法人自身預估的期待時,也很可能出現法人倒貨的現象。

季底拚績效>>3、6、9、12月,搭作帳行情順風車

無論是外資或是投信都存在著績效壓力,「績效」是非常現實的數據,例如你想要投資中國基金,而A公司的基金績效長期下來顯著比B公司的基金績效要好許多,身為聰明投資人的你自然而然會選擇績效比較好的A公司。另一個層面為基金經理人本身的績效競賽,與全市場同類型的基金績效相比,若績效越好,則基金經理人可以領到的績效獎金越豐厚。

因為市場上存在著上述不成文的績效競賽,所以往往每季季底都容易出現作帳行情以衝刺績效,因此投資人可以留意3、6、9、12月底的行情,尤其是12月底還有年度績效的衝刺競賽。但筆者要在此提醒,並非只要法人作帳,股價都會上漲,要記住績效是相對於同類型基金的比較,而非絕對數字,有時打壓其他競爭者的重點持股也是一個選擇,這也是基金經理人之間彼此公開的秘密(誰在踩誰都知道,只是心照不宣)。

高手的叮嚀

追蹤法人籌碼及資金流向,確實是一個找尋優質標的的好方法,但是在樂觀之餘也別忘了審慎觀察。在財報公布及法說會舉辦時,股價的波動可能較大,如果財報數字或是公司未來展望不如預期時,必須小心法人倒貨的風險。在享受搭法人籌碼順風車的同時,最好能了解法人操作的習性,才不會北上列車已經轉為南下列車還渾然不覺。

本文摘錄於《散戶的50道難題》,安納金/葉芳/金律合著

安納金專區