.png)

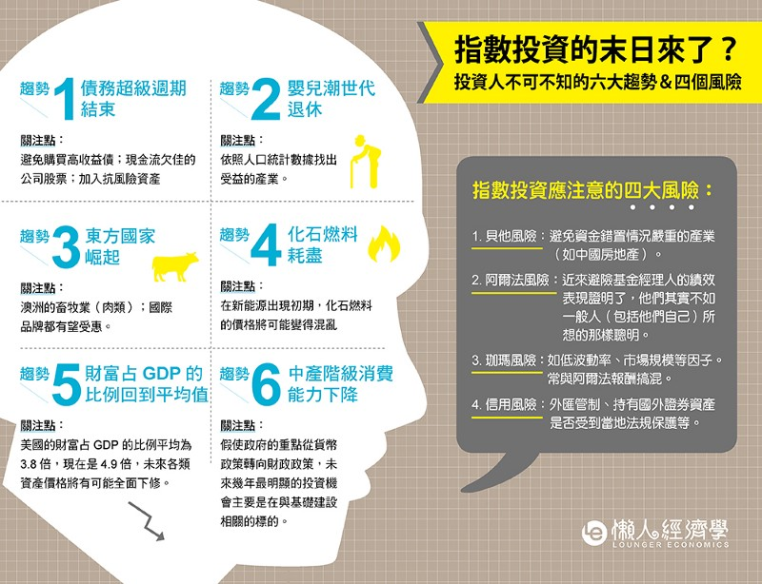

整理自《指數投資末日:ETF 還是好標的?威脅被動投資的六大未來趨勢》

這本《指數投資末日:ETF 還是好標的?威脅被動投資的六大未來趨勢》預示了六項在未來會影響你我投資收益率的事件,下面我來一一說明。

近年美國牛市,讓許多人誤認自己是被埋沒的台灣股神。

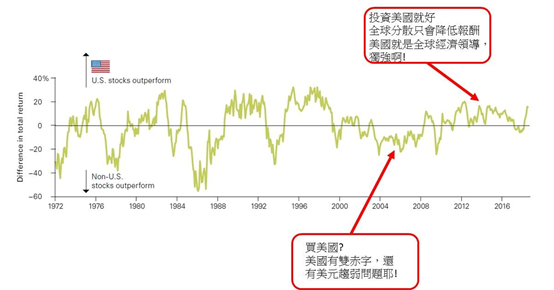

事實是牛市像環境一樣會不斷改變,大家之所以極力推崇美國市場,是因為近十年來的美國股票表現與其他地區相比相對較好。

美國股市與全球股市表現的差異 (來源:綠角財經筆記。如果你喜歡看我的文章,我大力推薦你也去看看他的)

事實上,你可以在上圖發現2000~2008年美國股票市場的表現一直不如其他地區,如果你誤認這種情況會持續下去而退出美股,那你也就失去了後來美國十年牛市帶來的豐厚利潤。

投資人常會誤認近期的經濟狀況會不斷延續下去

可能改變全球趨勢六大事件&關注方向

問題一:超級債務終結

債務增長超過GDP時,原本用於提升GDP的資金被用來償還債務,這會導致GDP成長平緩,就需要更大量的舉債,如此惡性循環,將會導致金融體系崩塌。

關注方向:避免購買高收益債、現金流欠佳的公司股票、加入抗風險資產

問題二:嬰兒時代退休

嬰兒潮世代退休後,人口結構對經濟將從助力變成阻力,如果依舊期待經濟有超額成長,政府只好擴大赤字支出,創造短暫性的超額「成長」。

如果你知道未來幾年勞動力會增加或減少,就可以預估GDP成長率的長期變化趨勢。因為GDP是靠勞動力來驅動的,有生產力的年輕人越來越少,光消費不生產的老人越來越多,GDP自然會逐年下降。

關注方向:依照人口結構的趨勢以及統計數據(如25歲是買車高峰,60歲後醫療保險需求大增),找出受益的產業。

這個方向可以抓出的版塊蠻多的,之後有時間在撰文介紹~

問題三:東方世界崛起

新興市場的人均所得將在未來快速增長,特定產業、國家有望受益。

關注方向:隨著中國崛起,對美好生活的需求也會上升。如澳洲的畜牧業(肉類)、國際品牌都有望受惠。

作者建議關注因中國崛起而受益的國家,因為中國的金融體系有一定風險。

我舉個例:資金錯置。中國有大量的錢都拿去炒房地產,但實際產值卻沒有增加。

問題四:化石燃料到了盡頭?

石油的需求增長量比新發現的油田還多,在可以預見的未來裡,石油佔人類能源需求的比較將會降低。

關注方向:在投資能源時較為小心,因為在新能源出現初期,化石燃料的價格將可能變得混亂,這時候對石油採取做多策略,可能會踢進一記烏龍球。(範例:國泰航空對沖原油失敗,虧損5億元)

問題五:財富占 GDP 比例均值回歸

過去數十年,美國的財富 占 GDP 比例平均為 3.8,現在是 4.9,必定有某件事被犧牲。

關注方向:房地產市場已經享受一段相當長的景氣繁榮期,當財富占 GDP 比例開始逐步回復到長期均值,可以預見的是,房地產價格勢必隨之下滑。在許多地區,購買房地產的主力世代(40 歲以下)至今從未經歷過房地產價格下跌,他們也不認為這一切有可能發生。

問題六:中產階級消費力下降

生活水平停滯、甚至下降。,過去數十年,全球已開發國家的中產階級是最大輸家。

關注方向:假使政府的重點從貨幣政策轉向財政政策,未來幾年最明顯的投資機會主要是在與基礎建設相關的標的。不妨想想英國和美國的基礎建設如今已破舊不堪,未來勢必會創造大量的機會。

看完會很焦慮?我覺得不會

常有人問我美股已經在高點了,還適合投資嗎?

我想是這樣的:

1.價格在低點時,我們可以在安全的價格內買足份額,但市場能瘋狂到什麼程度,這是我們無法預測的,我們只需要在達到預設的獲利條件時,果斷賣出就好。

2.價格在高點時,我們反而不急著買入,按原本的定投計畫就好。因為,風險會在上漲時不斷積累。

綜合以上兩點,就算一年後大盤將出現大幅度回調,對心態成熟的投資人來說反而會感到高興,因為巨幅波動,才有賺取高額收益的投資機會。這樣的機會哪裡有?

2000年網路泡沫、2008年金融海嘯都是,在下一次的機會來臨前,堅持定投計畫,建立面對熊市的勇氣,等待下一次致富的機會。

這裡是懶人經濟學,今天我導讀的是《指數投資末日:ETF 還是好標的?威脅被動投資的六大未來趨勢》。想要我讀更多書給你的話,請多多分享這篇文章,也可以到臉書《懶人經濟學》找我玩~這是我持續創作的最佳動力!

我負責烹飪知識,你負責品嘗。

看更多小賈相關文章:不努力的20歲,舉步艱辛的30歲,你接下來的人生......