每年到了5月份繳稅季,總是擔心自己的荷包又要瘦身了,想到要繳稅就……,心裡不禁想著:「能晚就晚一點繳吧,如果能少繳一點那更好!」財政部也聽到你我的心聲了,今(108)年調整了所得稅制度,分別是提高扣除額、調降最高稅率、提高基本生活費、股利所得課稅方式二擇一、放寬健保費列舉扣除,發紅包給納稅人,讓大家有「小確幸」。

扣除額提高、降稅幅度感受大

先來說說有哪些利多吧!今年單身族只要年薪40.8萬元以下,相較於去(107)年是30.6萬元就不用繳稅;頂客族(夫妻雙薪沒有小孩)年薪81.6萬元以下,相較於去年是61.2萬元就不用繳稅;小家庭(夫妻雙薪有2個不足5歲的小孩)年薪低於123.2萬元,相較於去年是83.8萬元也不用繳稅,調幅超過47%,真的有誠意,讓人很有感。

為什麼今年調幅這麼大?小花平台保險顧問李佳熹說明,因為財政部一次調高了標準扣除額、薪資特別扣除額、身心障礙特別扣除額及5歲幼兒學前特別扣除額等4大扣除額,調幅高達33.3%-380%不等,分述如下:

●標準扣除額從9萬元調高到12萬元,調幅高達3%,所有採標準式報稅的納稅人都受惠,以稅率5%計算,每人可以省下1,500元,夫妻2人就省下3,000元。

●薪資特別扣除額從8萬元調高到20萬元,調幅高達56.25%,受薪階級最有感,以稅率5%計算,每人可以省下3,600元。

●身心障礙特別扣除額從8萬元調高到20萬元,調幅高達56.25%,以稅率5%計算,每人可以省下3,600元。

●5歲幼兒學前特別扣除額從5萬元大幅調高到12萬元,調幅高達380%,大大減輕父母的負擔,以稅率5%計算,每位幼兒可以省下4,750元。

最高稅率降到40%、高薪白領最有感

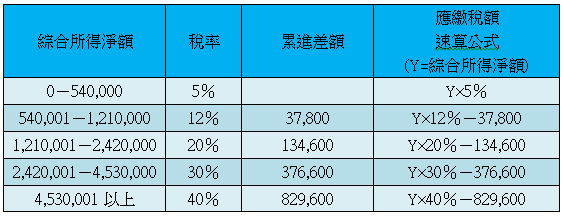

除了調高各項扣除額外,今年最高稅率已經降到40%,這部分對高收入的白領階級應該最有感,稅率和累進差額會因為各級距不同而有差,詳細可比對下表:

到底稅率是幾%,繳稅要繳多少,怎麼算?李佳熹表示,首先先算出全家的「綜合所得總額」,再扣除「免稅額」和「扣除額」後就是「綜合所得淨額」,再看「綜合所得淨額」落在哪一個稅率,帶入速算公式就可以囉!假設綜合所得淨額是123萬元,那麼應繳稅額就是123萬元×20%-13.46萬元=11.14萬元。

基本生活費調高、保障基本生活品質

因應納保法而明定不可對國民的「基本生活費」課稅,從去年起,每人有16.6萬元的「基本生活費」不課稅,這個額度今年也從16.6萬元調高為17.1萬元。只要「基本生活費總額」大於「免稅額+扣除額(今年起不包含財產交易損失及薪資特別扣除額)」時,差額部分,就得在綜合所得總額中予以扣除。

如果以1家6口、夫妻倆只有1人工作的雙薪家庭且採標準扣除額為例,基本生活費為102.6萬元(17.1萬元×6);以現行制度來算,他們這一家的免稅額為52.8萬元(8.8萬元×6)、標準扣除額為24萬元,合計為76.8萬元,與基本生活費的差額為25.8萬元,而這25.8萬元可以從綜合所得總額中直接扣除,不用計入課稅。

股利所得課稅方式二擇一

1.合併課稅:股利併入綜合所得總額課稅,再扣除股利所得8.5%的可抵減稅額。(每一申報戶可抵減稅額上限8萬元)

2.分開課稅:股利按28%稅率單獨計算稅額,再和其他各類所得計算的應納稅額合併申報。

在股利課稅的選擇上,綜所稅稅率在30%及40%兩個級距的納稅義務人,選擇「分開計稅」較為省稅。

放寬健保費列舉扣除

要保人和被保險人不再限於同一申報戶。

過去子女申報扶養父母,大部分是由薪資所得低的子女(要保人)扣父母(被保人)的健保費,所得高的子女(非要被保人)來申報扶養﹐但依規定不能列舉扣除父母的健保費,因為要保人和被保險人是不同申報戶,今年放寬規定了,這種情況可以收入高的子女列報。