文/moneybar編輯部-洪紳瑋

一、KRE重點摘要

該ETF為一股票型基金,規模51.3億美元,主要追蹤S&P Regional Banks Select Industry指數,該指數代表標準普爾全球市場所屬的地區銀行,由流動市值加權計算,用來衡量在美上市的抵押貸款銀行、營銷和服務機構的股票表現。該基金為一金融股,投資組合中九成皆為銀行類股,投資的是美國地區銀行,非大型銀行,持股較集中同一產業。

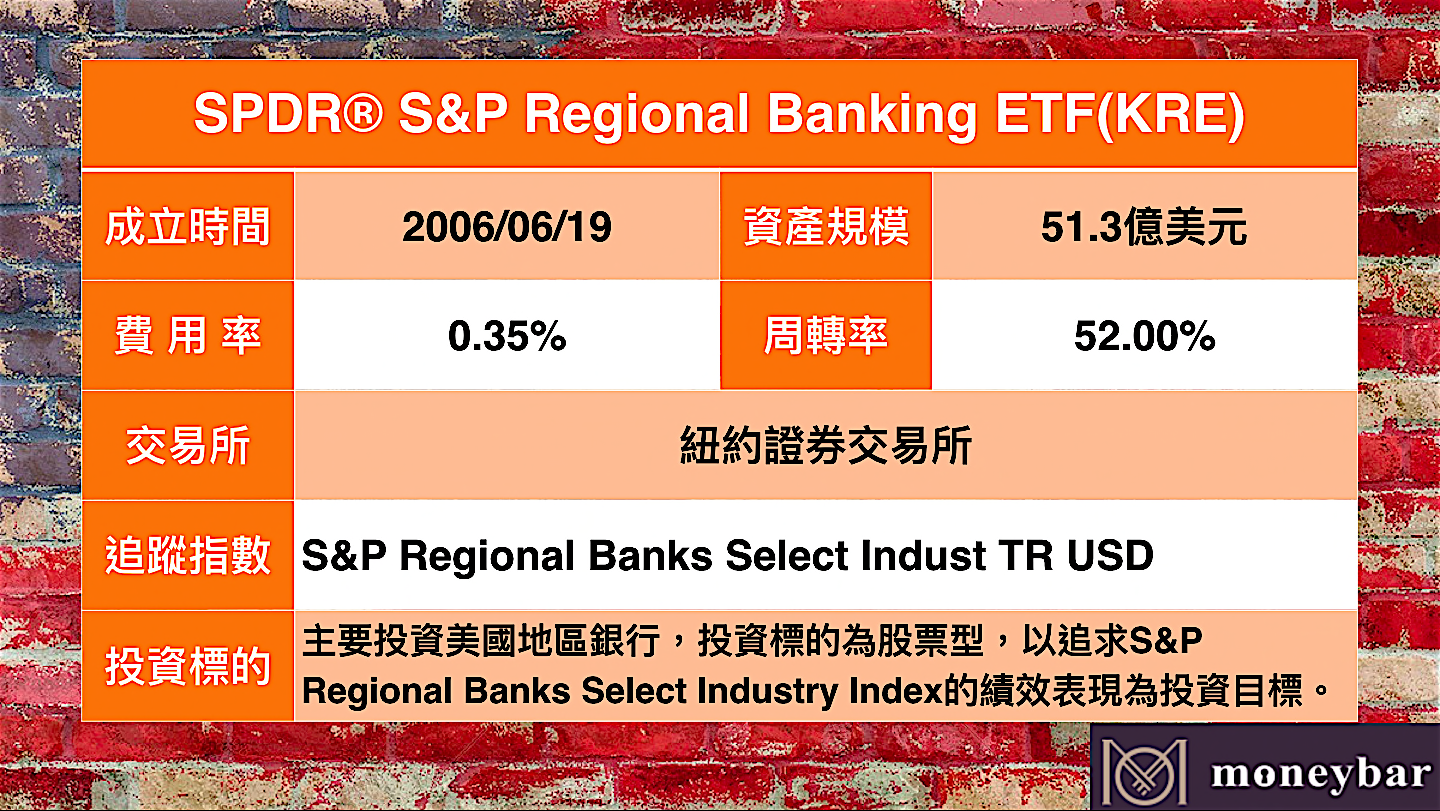

二、KRE小檔案

三、KRE研究報告

KRE持有約115檔股票,前十大持股比例佔全部的18.74%,持股比重分散,較不易因為其中一家公司發生重大風險而產生價格波動。通過它高達52%的周轉率即可發現,該基金很積極在變化持股來維持他的高績效,且在多頭市場表現得不錯,對於在尋找銀行類股的投資人來說是個不錯的選擇。

根據KRE過去十年的報酬表現可看到,2008年金融海嘯該ETF虧損為18.36%,比同類型ETF虧損的43.91%還要來得低;但2009年當同類型報酬率飆升至25.26%時,KRE卻反而虧損至21.98%,再一路比較至2017年可發現,該ETF金的走勢皆維持此種與同類型相反的模式,由此可說明KRE不是不跟著大盤走,而是對於市場波動的反應較慢。

四、KRE近十年績效表現

(資料來源:ETF.com)

五、KRE持股

(資料來源:ETF.com)

六、KRE即時走勢圖

KRE 圖表由TradingView提供

為KRE技術分析由TradingView提供

七、同類型ETF比較

與KRE同類型的ETF,還有另外一檔SPDR® S&P Bank ETF(KBE),主要追蹤S&P Bank Select Industry指數。其費用率一樣為0.35%,但KBE除了地區銀行外還包含了美國各大銀行及小銀行,覆蓋率較KRE多元很多。