文/財富管家顧問群 李雨珊、葛建鴻

保險理財規劃的意義在於保險法第1條立法意旨「保險之目的係在分散風險、消化損失,即以較少之保費獲得較大之保障,係被保險人對於因不可預料,或不可抗力之事故所致之損害,負償責任。」

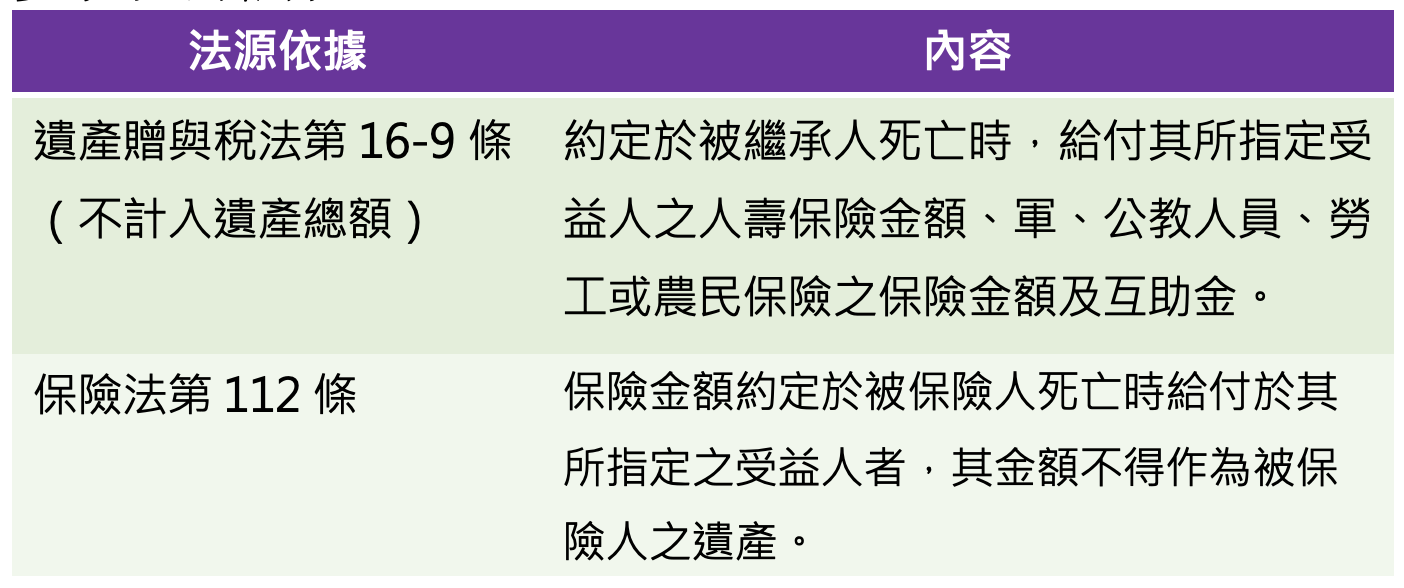

而保險法第112條及遺產及贈與稅法第16條第9款前段規定「約定於被繼承人死亡時保險給付不計入遺產總額」,其立法意旨應指被保險人死亡時給付予其所指定之受益人者,其金額得不作為被保險人之遺產,乃係考量被繼承人為保障並避免其家人因其死亡失去經濟來源,使生活限於困境,受益人領取之保險給付如再課予遺產稅,有違保險終極目的,故予以免徵遺產稅。

遺贈稅法規定,要保人及被保險人必須是同一人,且有指定受益人的人壽保險金,保險金理賠是可以不用計入遺產總額計算遺產稅。

保單是否計入遺產稅課稅的三個基本條件要素:

1.要保人=被保險人

2.有指定受益人

3.人壽保險給付的保險金

參考的法源依據:

保單為何會被課遺產稅呢?

有三大因素會被國稅局評估將保單計入遺產課稅:

一、要保人與被保險人不同人時,要保人身故,保單價值併入遺產課稅。

保險法第3條規定,要保人有交付保費之義務,同時也是對此保險標具有保單利益的人。

當要保人死亡時,若被保險人為不同人仍生存,累積保單價值應歸屬要保人遺留之財產權利,需將「保單價值」併入被繼承人之遺產總額申報。

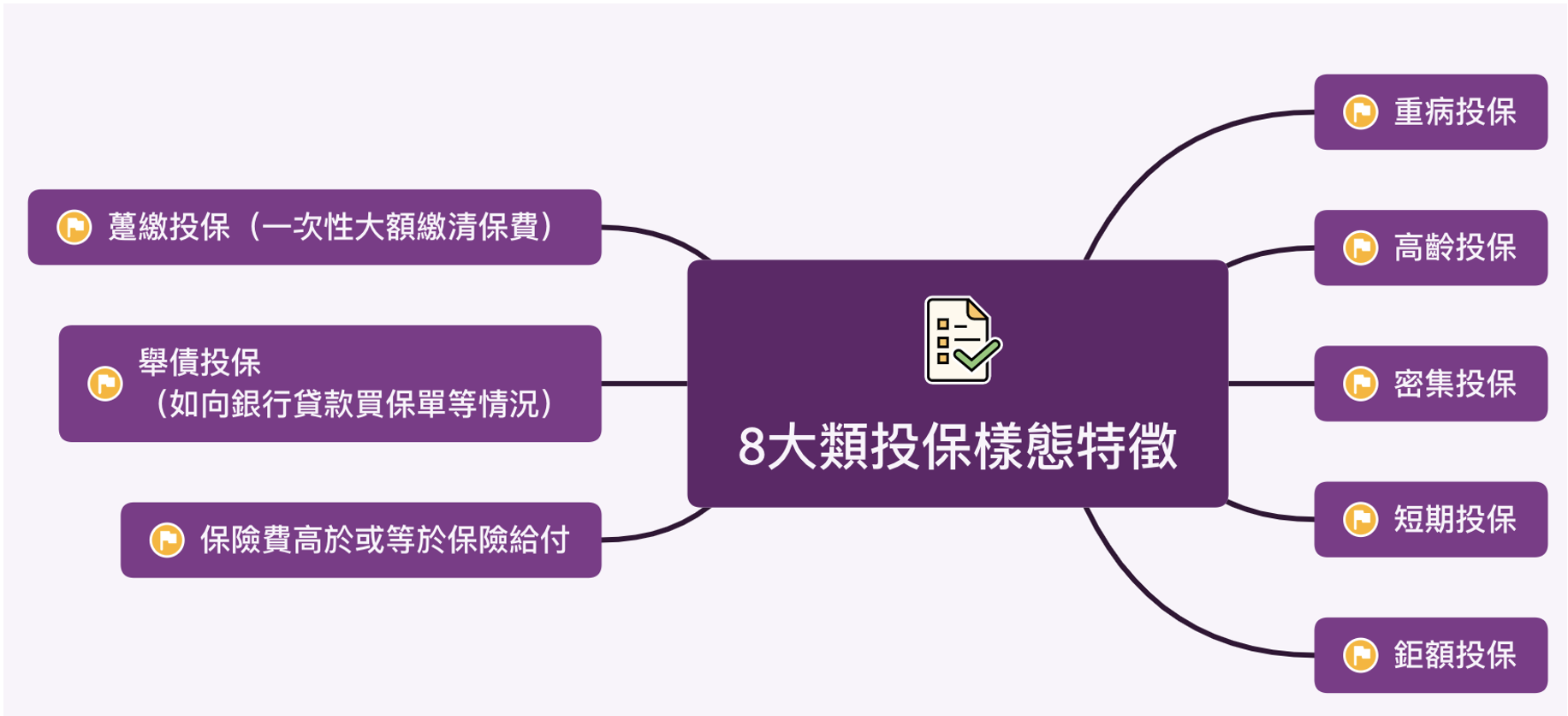

二、保單實質課稅原則之八大樣態

財政部對查核投保八大樣態特徵,列為投保時具有規避稅捐之意圖,國稅局在查核保單性質、投保動機、經濟狀況及投保時程等因素後,會綜合判斷是否依照「實質課稅原則」,而將該保險給付計入遺產總額課稅。

金管會表示:依據〈保險法〉第112條及〈遺贈稅法〉第16條第1項第9款,均規定給付予指定受益人之死亡保險金不計入被保險人遺產總額,然「稅捐機關」仍可依據〈稅捐稽徵法〉第12條之1規定,就疑似避稅動機之投保個案進行查核,或進而依實質課稅原則核課遺產稅。(2013-01-10)

三、受益人先於被保險人身故,未指定其它受益人或法定繼承人

由於受益人先於被保險人身故,則保單無死亡受益人,依照遺產贈與稅法第16條之9的規定,保單的理賠金即併入被保險人的遺產課徵遺產稅,故在填寫受益人順位時,最後一順位一定要寫「法定繼承人」來避免最後無指定受益人的風險!

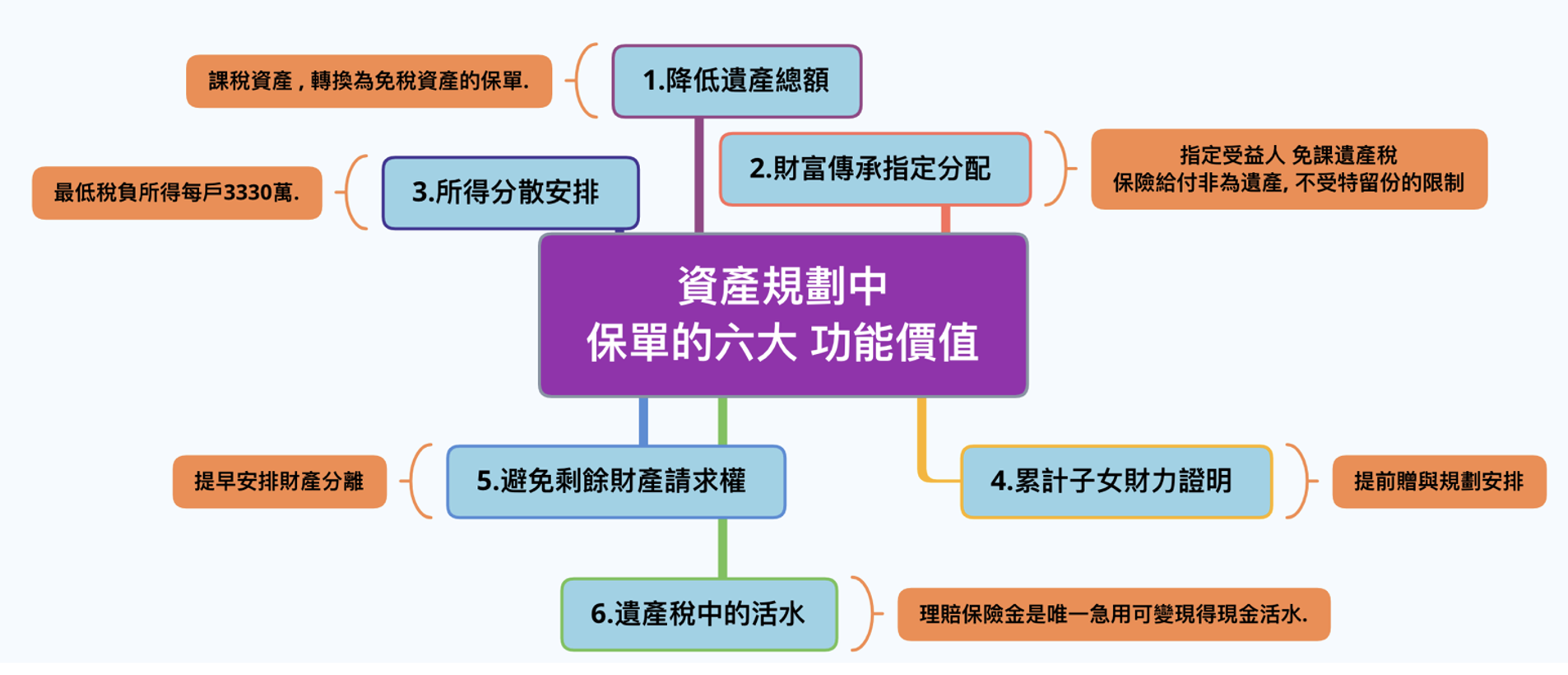

保單在稅賦上的功能價值運用

對於高資產族群客戶,可透過提前贈與規劃保單,除了可降低未來的遺產的稅賦外,若未來資產要移轉時同時也可創造子女有足夠的財力證明,進行買賣式的方式移轉資產,避免因錯誤移轉而產生額外的稅負成本。且亦能避免子女潛在的婚姻風險,導致財富的外流。

另外做傳承規劃保單安排,也有機會降低遺產稅的稅率,並對預留稅源做好資金準備,讓財富的安排更能符合自己意願來分配財富,也不會受到遺產稅中的特留份的限制。

☝降低遺產總額:將現金課稅資產,轉換為免稅資產的傳承保單。

☝財富傳承指定分配:指定受益人免課遺產稅,保險給付非為遺產,不受特留份的限制。

☝所得分散安排:最低稅負所得每戶3330萬元。

☝累計子女財力證明:提前贈與規劃安排。

☝避免剩餘財產請求權:提早安排財產分離。

☝遺產規劃中的活水:當被繼承人往生時,即使有遺囑安排,後續仍有多重關卡需家人面對。

誰申報?誰繳稅?國稅局查哪些?查多久?是否完稅是否照遺囑分配安排?當中都需要資金來安排。保險是唯一急用可變現的現金活水。

延伸閱讀>【保險理財稅不稅(上)】保單贈與具3大優點,掌握眉角省很大!

獲得Richbar第一手稅務資訊,馬上點https://bit.ly/3vLNskJ

或掃描QRcode

★財富管家

影音》【享稅】省稅大作戰之所得應用篇:投資所得稅稅平安

影音》【享稅】省稅大作戰之所得應用篇:財交所得、股利、海外所得