散戶最怕在市場一片大好時,進場買進,結果卻是買在最後一波的高點、從此套牢慘賠。但是看著股市一直漲、一直創新高,若都空手也怕賺不到錢。

從2017年第三季往回推1年,有不少分析師認為這段時間已經進入2008年金融海嘯之後、2009年至今的中期多頭循環波「第五波末升段」,因此遲遲不敢買進股票,怕追高又被套牢、甚至慘賠。至於想要做空的投資人又怕太早放空,可能會被軋空很長一段時間,忍不到最後市場真的下跌,就中途停損甚至斷頭出場了。

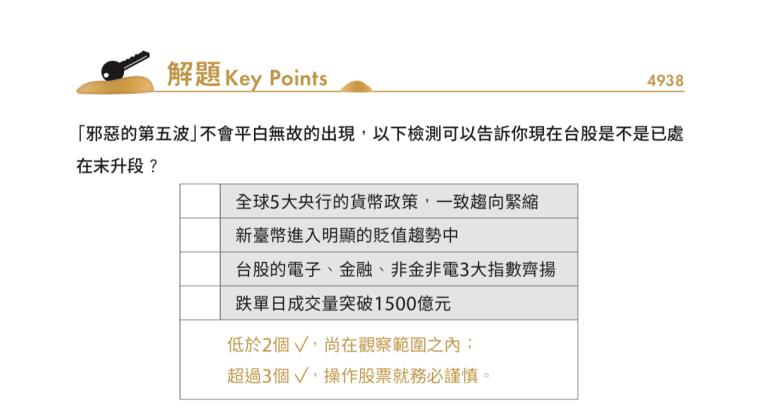

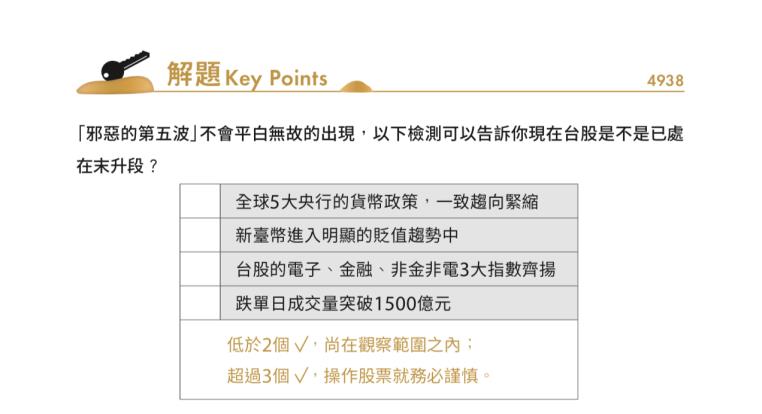

很多人說第五波末升段又叫做「邪惡的第五波」,因為它很容易出現延長波、再延長波,結果原本以為只會漲半年、1年的行情,卻持續漲了2、3年,無論是對於做多者、或做空者來說,都會相當不安。不安的原因在於:第五波的結束,就是多頭循環的結束、進入空頭循環的開始,因此對比之前的第三波、第四波來說,這是非常重要的行情轉折點,大家都害怕在這麼關鍵的轉折點上做錯方向,會損失不小。

透過觀察資金的「潮汐」來取代「波浪」

既然在波浪的計數上,到了第五波很容易因為受延長波的影響而錯估,那麼我們就應該把眼光放大一點,觀察資金的潮汐,而不要看短期的波浪,這樣在研判大行情的結束點上,更能夠穩定的判斷出來,而不會頻頻錯估行情。

至於資金的潮汐該如何觀察呢?若以全球股市的角度來看的話,主要是看全球五大央行(美國聯準會、中國人民銀行、歐洲央行、日本央行、英國央行)的貨幣政策。以目前(2017年第三季)來說,如果只有其中一、兩個央行的貨幣政策從寬鬆轉為趨緊,例如美國聯準會自2015年12月開始升息,但是歐洲央行和日本央行仍在實施量化寬鬆(QE)且尚未升息、中國和英國也都尚未升息,那麼全球資金的總量還是在增加的。

從類股輪動的狀況,觀察行情是否接近尾聲?

無論是2000年科技泡沫、或者2008年金融海嘯前的股市高點,都是出現各大類股齊漲、全面噴出的量滾量行情。就如同華爾街的諺語:「行情總在絕望中誕生,在半信半疑中成長,在歡欣鼓舞中幻滅。」這可是數百年來不斷被驗證的真理。

只要股市投資人還是半信半疑的,代表戒慎恐懼的心理還在,股市就不會是高點。這個道理很簡單──因為還有不少人沒進場,只要股市還有換手給後知後覺者的機會,就會是以「類股輪動」的方式來延續多頭行情;等到行情要結束時,通常是想買股票的人都已經進場了,而各類股齊揚,才會讓人們感覺股票很好賺、不買對不起自己,尤其看著所有股票都在漲,就會衝動性的想要趕緊買進,這種情形下整體股市的成交量會來到最大,通常也就是最高點。

高手的叮嚀

華爾街的諺語:「行情總在絕望中誕生,在半信半疑中成長,在歡欣鼓舞中幻滅。」就是股市最好的縮影,如果你發覺市場上投資人多半還是半信半疑的、不太敢進入股市,買股票也不敢買多、出手很謹慎,那麼通常行情不會在這個階段就結束。你可以等市場上多數投資人都一片樂觀、報章媒體也都在喊多時,再開始擔心就好了,而台股緩漲、成交量沒有暴增到1,500億元以前,也都算是半信半疑成長中的階段,暫不易反轉向下。

本文摘錄於《散戶的50道難題》,安納金/葉芳/金律合著

安納金專區