1. 前言:「2016/5/13持股水位控管-高勝率的投資策略4(必讀)」

http://blog.cnyes.com/My/L100000000/article2282846

當中提到,「次完美的狀況」若是漸進式調整,那麼調整的頻率該多高? 因為調整頻率愈高造成的交易成本將大幅侵蝕獲利。另外,怎麼拿捏那條 ”基本趨勢線”? 會不會突然轉向大跌、套牢滿手,或者向上噴出而因為0持股就賺不到錢??

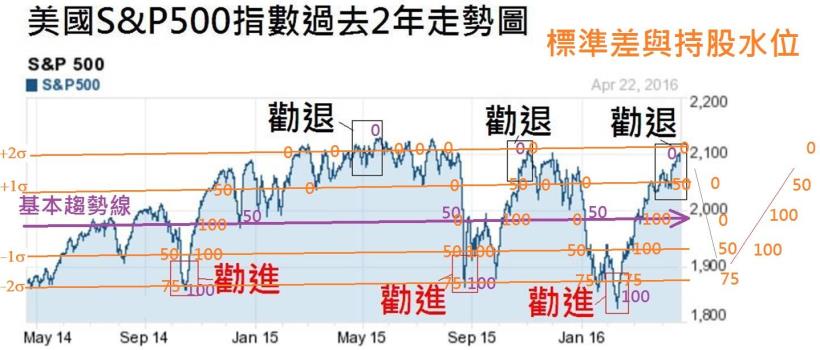

2. 重新檢視4/22收盤的美國S&P500指數過去2年走勢:

3. 由於美國企業獲利呈現衰退,許多企業是靠買回庫藏股來提高EPS、再加上市場資金浮濫而推升的股價是虛的,難以構成美股向上突破的趨勢。因此,基本趨勢最多也只是走平。如果以統計學上的正負兩個標準差來看,在正兩個標準差之上0持股,並不太需要擔心”向上噴出”而0持股就賺不到錢的問題。

因此,過去我強調: 「高手不追狗,而是抓住主人,狗就會自己落網。」 所謂抓住主人,就是掌握住那條”基本趨勢”。

4. 建立部位階段: 在指數跌到負1個標準差時,建立50%持股、跌到負2個標準差時,持股加到75%。由於股市的漲和跌並非對稱的,往往跌到最慘時出現恐慌性多殺多會超過負2個標準差。所以保留25%的現金就是在底部爆出巨量、留長下影線時,可以撿便宜用的,當然,如果跌到負2個標準差就止跌,持股75%也夠賺了。而當指數從負2個標準差回升到負1個標準差時,可將持股加碼到100%。

5. 維持/減碼部位階段: 在股價脫離底部、回升到正1個標準差時,將持股獲利了結一半,保留50%持股即可。若股價續漲到正2個標準差時,出清持股。

6. 觀望階段: 在出清持股後,沒有跌到負1個標準差之前,並沒有必要建立持股。當然,會有人問說,萬一美股沒有跌破2000點就上去了,那不就賺不到? 事實上,投資人要認清多空相生的道理,如果沒有夠像樣的回檔修正,要漲也是漲不上去、漲不多的。何況,不少股市已經跌到負1個標準差(例如台股),並不是非得買美股不可。

7. 為何這樣算是一種高勝率的投資策略? 因為靠「慣性」,也就是加速度。以上持股100%的時間,就是從負1個標準差往上衝到正1個標準差的過程,加速度(數學上:股價走勢的2階微分,這裡聽不懂就算了)是最快的一段、最好賺的一段。有了慣性的推升,要賠錢,比較難一點。

8. 以上是以「純做多者」,只能做多不能做空的人來看。如果是多空雙向操作的人,可以比照「慣性」的邏輯,在股價跌破正1個標準差、快速往負1個標準差回檔的那一段放空(通常是C波,急殺)。但安納金不指導放空,所以這部分就不探討、也請別問我。

6碼的解答密碼第5碼: ****5*

請到Facebook「安納金 國際洞察」按讚,即時行情研判不漏接!