文/基金bar

生在中華民國萬萬稅的台灣,基金的配息收益當然也沒能逃過被課稅的命運。雖然稅負是投資人無法避開的交易成本,但只要搞懂它的規則,說不定可以從中找到節稅的方法哦。

- 基金種類

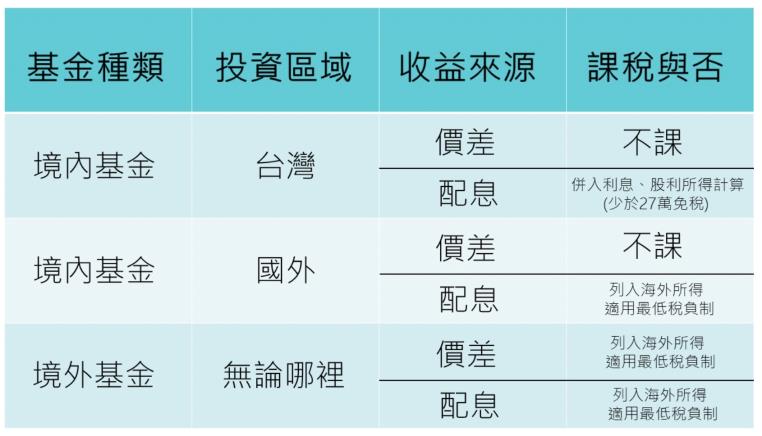

首先要區分不同種類基金的定義。為什麼需要了解一檔基金究竟是屬於境內還是境外?國內還是海外呢?因為這跟你的摳摳有很大的關係,不同種類的課稅機制是很不一樣的。

Q1: 以註冊地區分是境內還是境外?

要區分一檔基金究竟是屬於境內還是境外,就看基金發行公司的註冊地在哪裡?註冊地在台灣就屬於境內基金,反之則是境外基金,譬如註冊地在盧森堡。

Q2: 以投資地區分是投資國內還是國外?

衡量一檔基金是海外基金還是國內基金的標準,就看基金的投資區域在哪裡?對台灣人來說,投資美國的便屬於海外基金,投資台灣的就是國內基金。

搞懂了定義之後,還要搞懂基金的收益有哪些,才能知道國稅局是從哪裡課稅的。通常基金收益會有兩個來源,一個是買賣基金所產生的淨值差價,也就是資本利得,另外一個就是配息收益。

- 所得來源

就境內基金來說,不管是投資國內還是國外市場,差價獲利都不會課稅,因為這屬於證券交易所得稅,目前停止徵收。

但配息就得課稅了,而且還會因為投資區域的不同,導致適用的稅負機制不一樣。

若基金配息來源是國內的有價證券,就會被併入利息(如政府公債、公司債、金融機構存款利息)、股利所得之內合併計算,每年不高於27萬元就不會被課到稅,若是大於27萬元,超過的部分就得被納入個人的綜合所得稅進行課徵。若是單筆基金配息超過2萬元,還要另外課健保補充保費1.91%。

而配息來源若是來自海外市場的有價證券,就會被視為海外所得,要納入最低稅負制中來課徵。

最低稅負制是什麼呢?必須符合三個條件才會被課徵:

第1個條件,個人海外所得須達100萬元以上,達100萬元以上才會記入基本所得額。

第2個條件,基本所得額(不只是海外所得,還要加上個人綜合所得淨額+特定保險給付等)必須超過670萬元。

第3個條件,基本稅額[公式為:(基本所得額—670萬) ×20%]大於一般所得稅額。

最後來看境外基金,要求就比較嚴苛了,買賣基金的價差和配息都要納入最低稅負制來課徵,不過從上述種種條件可以知道,要被課到稅還真是不容易呢!若不是大戶就無須擔心這個問題。

所以一般人該如何聰明避稅?如果你基金的投資標的集中於境內,且配息收入快來到27萬上限,不妨考慮投資海外的基金,這樣除了可以避免集中投資所帶來的風險,還能節省稅務成本哦。

【基金小白】挑基金?追明星基金績效比較好?No~No~No~挑市場比挑基金重要

【ETF小百科】台灣規模前三大的ETF有哪些?第一名居然不是0050!