文/言程序

9月最後一周,美、中新一輪關稅措施生效,聯準會也如預期升息了1碼,全球市場幾經震盪,投資人應當如何邁向今年最後一季?

上半年美元強勢,新興國家股、匯、債市承受莫大壓力,阿根廷、巴西尤其明顯,直到第3季才展現了從谷底彈升的力道。

美股、日股Q3表現亮麗 歐股分歧

美股的表現也是名列前茅,最具指標性的道瓊工業指數上漲逾9%,做為美國成長股代表的羅素3000指數,也有將近9%的漲幅。

不過,9月最後一周,美股表現就不太好,道瓊工業指數、標普500指數周線皆收黑。此時中、美雙方擴大貿易戰範圍,儘管雙方衝突對市場的影響持續鈍化,但仍處於僵局,加上聯準會宣佈升息1碼,符合預期,但聲明中又刪除貨幣政策立場寬鬆的表述,已漲多的美股自然承受壓力。

9月最後一周,歐、日股市可謂兩樣情,日本經濟數據報喜,加上日圓創4個月新低,日經225指數單週上升1.05%,連續3周走高。反觀歐洲,由於英國脫歐進程變數頗多,英國首相梅伊提出脫歐藍圖「契克斯計畫」(Chequers plan)遭歐盟打回票,英國內部意見分歧,加上義大利執政聯盟公佈2019到2021年預算赤字佔GDP比重目標2.4%,超出歐盟預定的1.6%,義大利股市跌幅深,拖累歐股承壓,本週MSCI歐洲指數跌幅逾1%。

綜觀第3季,日經225指數上漲逾8.31%,歐洲主要股市則表現分歧,德國與法國股市季線收紅,且法國股市上漲逾4%,但英國、義大利則收黑;MSCI歐洲指數第3季上漲了2%。

總經數據,美、歐好壞皆有,日本報喜

美國9月消費者信心指數自134.7升至138.4,創18年來新高,但房市數據就沒這麼好,美國8月新屋銷售年化 62.9 萬戶,低於預期的63萬戶,7月戶數也從62.7萬戶下修為60.8萬戶,7月標普/凱斯席勒20城市房價指數年增率5.92%,是近1年最低增速;8月扣除食品與能源後的核心 PCE 指數年增率2%,與過去4個月相同。

歐元區9月消費者信心指數終值-2.9,是2017年5月以來最低;經濟信心指數自前月的111.6下滑至110.9,連續9個月下滑,德國10月GfK消費者信心指數自10.5回升至10.6。

日本8月零售業銷售額比去年同月成長2.7%,連續第10個月呈現增長,優於路透社預估的2.1%,整體商業銷售額(批發加零售)比去年同月成長4.3%至38兆3430億日圓,連續18個月增長;8月國內經季節因素調整後的失業率2.4%,較7月下滑0.1個百分點,也是3個月來首度呈現改善,優於路透預估的2.5%。

亞股走弱 拉美、東歐收紅

在美中貿易戰、聯準會升息的干擾下,9月最後一周,亞股走弱,但拉美、東歐股市受惠於國際油價上漲,連袂收紅。

貿易戰利空不斷,不過似乎已鈍化,加上富時羅素宣佈自明年6月起將A股納入指數、MSCI建議將A股納入指數之因子調高至20%的利好,上證、滬深300指數周線收紅。香港金管局跟進美國聯準會,升息1碼,衝擊地產類股跌勢較重,科技板塊表現亦弱,港股周線小幅收黑;台股則是努力守住11000大關,周線連三紅。

第3季,兩岸三地中,除了港股外,上證指數、滬深300指數、台股的季線皆收紅,不過A股中的深證成指、中小板、創業板指跌幅仍深。

原物料Q3欲振乏力 油價獨強

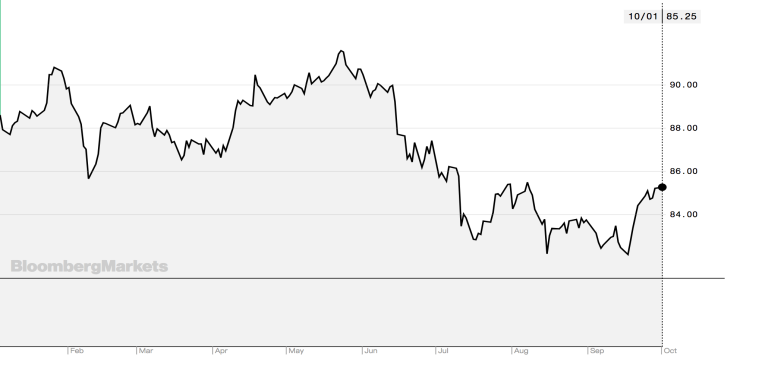

受到美元走強、中美貿易衝突、中國需求不明朗的影響,今年的大宗商品,除了原油之外,其他表現多半不理想,衡量原油、鋅等22種原物料投報率的彭博商品指數,第3季下跌2.8%,今年以來跌幅逾3%。9月份金價更是創下20年來最長的月線跌勢。

今年以來彭博商品指數走勢

圖表來源:BloombergMarkets

言起觀點

展望第4季,我們仍主張多市場、多策略的資產配置,最看好大中華市場,不過不同市場仍有不同的布局優先順位。

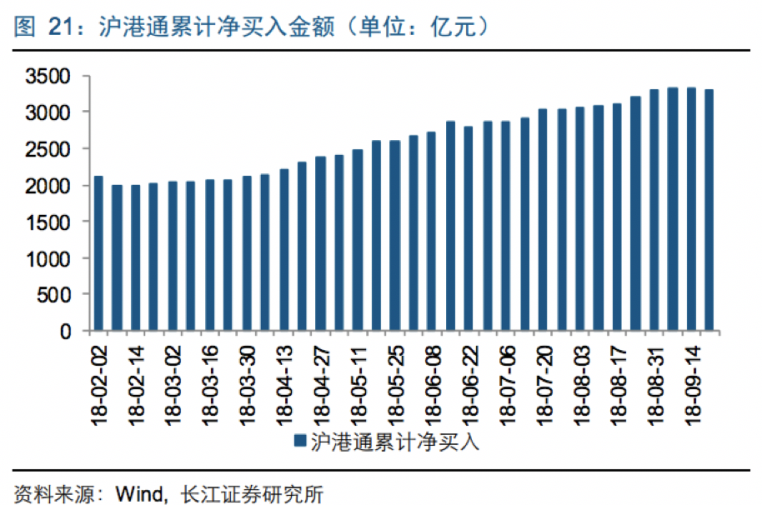

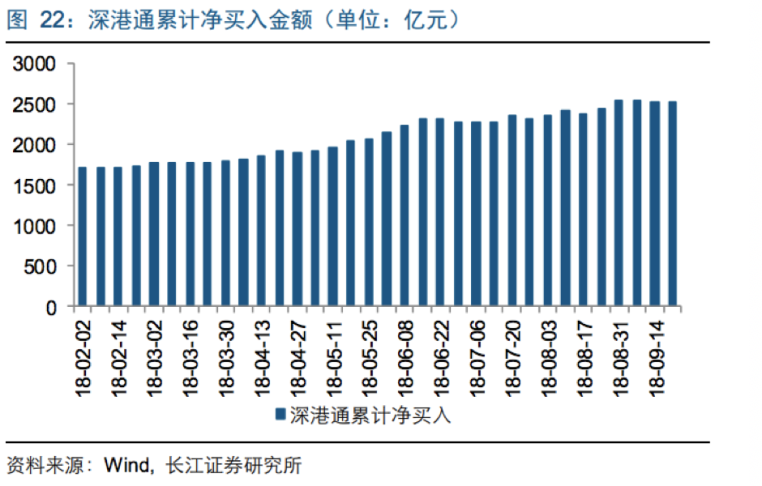

我們首推已跌深的A股。MSCI納入A股後,外資持續逢低買進,今年以來,滬港通、深港通累計淨買入A股的金額穩健成長(見下圖),加上富時羅素又宣佈自明年6月起將A股納入指數,A股的表現比港股、台股值得期待。

今年來滬港通、深港通累計淨買入金額

單位:億元人民幣

至於台股,我們估計,將以內資撐盤為主,只是內資撐盤的市場,通常會醞釀良久才會有爆發性表現,年底前將走高檔震盪的格局,只是,台股畢竟已漲高,現在進場的甜蜜點已和A股不同,萬一拉回,受傷程度也會高於A股。

我們對港股相對又悲觀一些,在A股的磁吸效應下,除非出現重大利好催化劑,否則在美國期中大選前,都很難大幅走高。

多頭行情延續逾9年半、改寫史上最長紀錄的美股,觸頂的概率激增,我們建議,第4季可將美股作為資產配置的一環,但不宜大舉加碼,因為美股波動勢必加劇,投入後的漲幅更加緩慢,回報率也應當會比以往低,選擇題材時必須更謹慎。

我們9月初便說過,在升息的過程中,市場會觸頂,這是一貫的規律,如今看來,聯準會將依計畫12月再升息一碼、2019年升息三碼,與前次預估相同。而且,從今年第1季開始,中美貿易戰正式開戰,如今已邁向第4季,雙方依舊沒有談判計畫,我們認為,這些因素都會使美股觸頂的概率激增。

至於第4季原物料行情,不能一概而論,要視個別原物料而定。不過,在美中貿易緊張局勢不太可能很快消退的情況下,估計中國政府會穩健推動一些支持增長的政策,這可能會帶動某些基期低的商品在年底前反彈。

舉例來說,一向被視為全球經濟成長風向球的銅價,第3季紐約期貨跌5.4%,今年跌15%,但最近有反彈跡象,9月漲了5%,帶動彭博商品指數9月終止連三月跌勢,漲了1.7%。

不過,黃豆的行情就未必如此樂觀了。隨著美中貿易戰延燒,美國黃豆業者承受的壓力也逐漸增加。中國為了報復美國政府對中國銷售美國的產品加徵關稅,也對美國黃豆加徵關稅,並改向其他供應國採購,導致黃豆期貨價格已連兩季下跌(見下圖)。如今美國黃豆庫存已達到2007年最高,隨著採收季節到來,產量勢必大增,我們對其行情持保守態度。

美國黃豆期貨價格連兩季下跌

圖表來源:財經M平方

言程序現為全球交易私募基金經理、大陸公募基金專戶經理團隊、期貨證劵資管投顧;並為大陸期貨日報、七禾財富、和訊財經專欄作家;央視CCTV期貨時間大賽策略提供者;全國期貨實盤賽基金經理大賽評審;並且多次受邀CCTV證劵頻道、上海第一財經等現場直播專訪。

更多文章